奇异期权种类有哪些?奇异期权的优势作用是啥?

奇异期权是一种比常规期权(如标准的欧式或美式期权)更复杂的衍生证券,这些产品通常是场外交易或嵌入结构债券,也被称为非标准期权。

它们通常在选择权性质、基础资产以及期权有效期等方面与标准化的交易所交易期权存在差异,因此,不仅具备常规期权的特性,也具有新的特性,下面就由期权帮为各位讲解。

以下是奇异期权中比较常见的种类:

1. 任选期权:持有者可以在期权有效期内的某一时点选择该期权为看涨期权或看跌期权。与传统期权相比,任选期权的购买者具有更大的选择权,而其出售者将承担更大的风险。

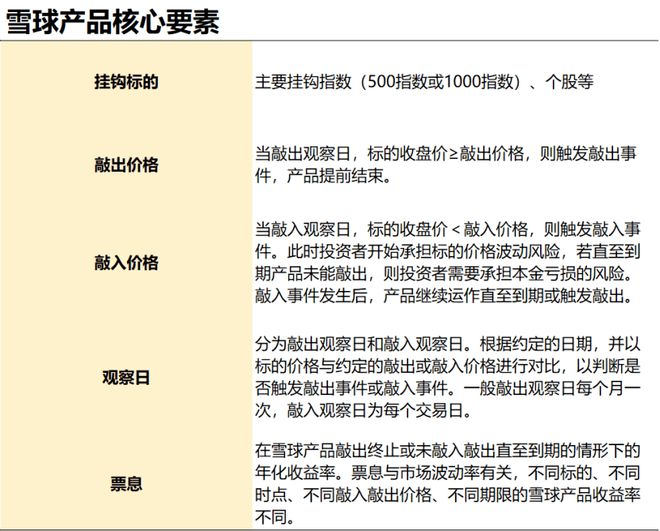

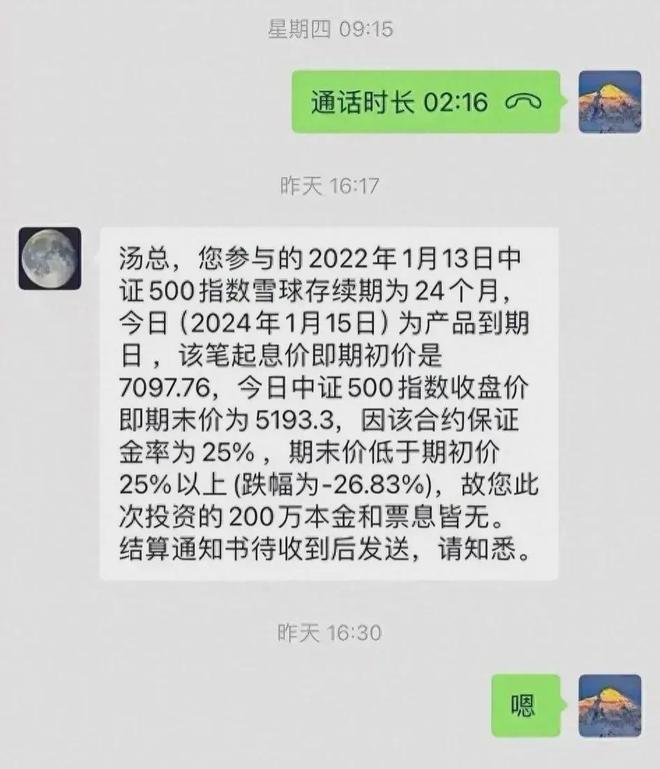

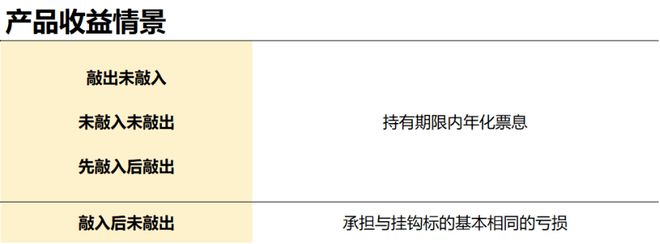

2. 障碍期权:其收益取决于标的资产的价格是否在一定的时期内达到一定的水平。障碍期权可以分为敲出期权和敲入期权。敲入期权在标的资产价格触及预定水平时开始生效,而敲出期权则在价格达到特定水平时自动失效。这种设计使得期权的激活或终止与资产价格的特定行为密切相关,类似于我们在投资中设置的自动触发机制,旨在控制风险或锁定收益。

3. 亚式期权:亚式期权通过将执行价格设定为一段时间内的平均值,提供了一种更为均衡的定价机制。这种方式避免了单一时点价格波动带来的操纵风险,因为要影响一个较长时间内的平均价格,所需的资金和时间投入是巨大的。

在商品期权市场中,这种策略尤其受欢迎,因为企业的日常运营需要持续的供应链管理。使用平均价格进行对冲,可以更有效地反映和抵消实际的采购或销售成本,而不是仅仅关注某个特定时间点的价格波动。这种策略有助于企业更稳定地管理成本,减少因市场价格短期波动带来的不确定性。

4. 回望期权:这种期权的设计考虑了执行价格以及期权存续期间内标的资产的最高价和最低价,旨在减少投资者在价格波动中的后悔情绪。它通过这种方式提供了一种相对平衡的收益预期。然而,这种优势并非没有代价。

期权的购买成本相当高昂,这意味着只有当市场出现显著的单边趋势时,投资者才有可能实现盈利。换句话说,要想从这种期权中获得收益,就必须接受较高的交易成本,并准备好应对可能的高风险。这种策略适合那些愿意为了可能的高回报而承担较大成本的投资者。

奇异期权存在的原因

这种金融产品具有高度的个性化特征,通常只面向特定的交易对手,并且市场信息的透明度相对较低。这使得精通市场的专业人士在这类交易中占据优势,能够获得较高的收益。推出这些定制化产品不仅是为了迎合客户的特定需求,也是券商和投资银行为了拓展其盈利模式和增强市场竞争力的一种策略。

通过提供差异化的产品,券商能够吸引那些寻求独特投资机会的客户。在传统产品销售难度增加的背景下,这种创新和差异化的营销手段显得尤为重要,有助于券商在竞争激烈的市场中保持吸引力和盈利能力。

奇异期权的交易对手

银行在场外期权市场中扮演着核心角色,它们经常将这些期权产品重新包装,以浮动收益型理财产品的形式呈现给客户。

例如,去年雪球类金融产品在市场上的规模一度达到2500亿到3000亿元人民币。然而,自去年8月以来,由于监管机构对这类产品的风险敞口进行了更严格的审查和限制,雪球类业务受到了一定影响。尽管如此,预计未来券商会继续创新,推出更多新颖的金融产品,以满足市场和投资者的需求。我们可以期待他们未来的表现和创新成果。

要是你还有什么疑惑,欢迎来请教,随时答疑。以上就是奇异期权种类有哪些?奇异期权的优势作用是啥?的问题解答,我是期权帮,有任何期权问题都可以在这里免费获取,祝各位交易顺利~