市场回顾

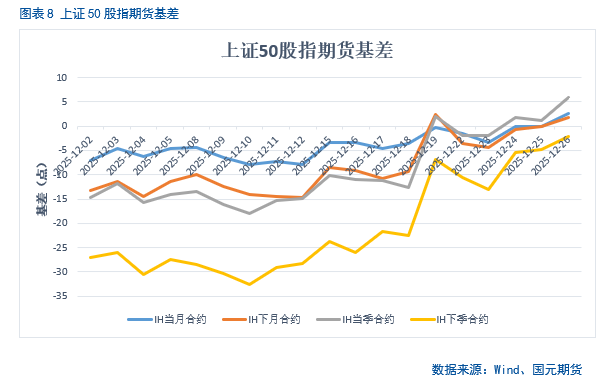

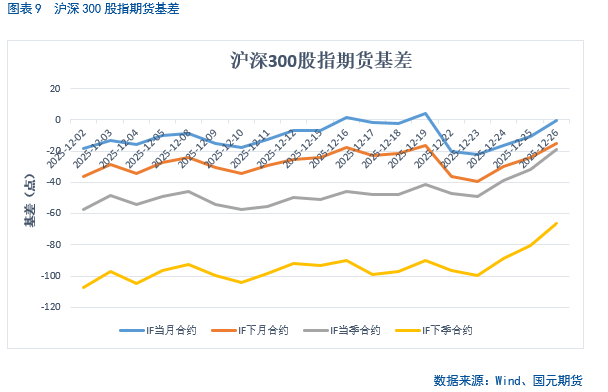

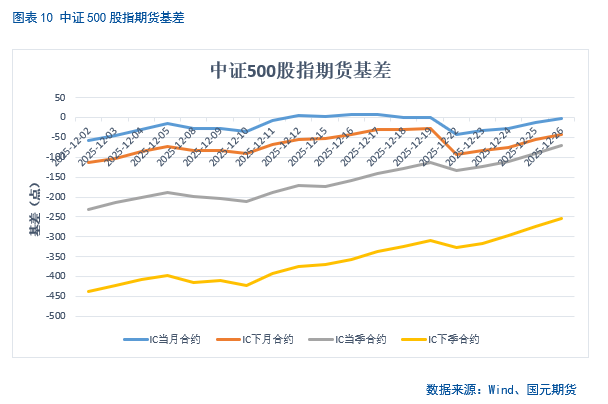

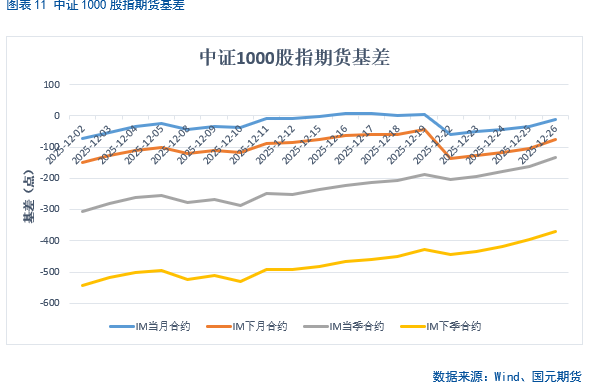

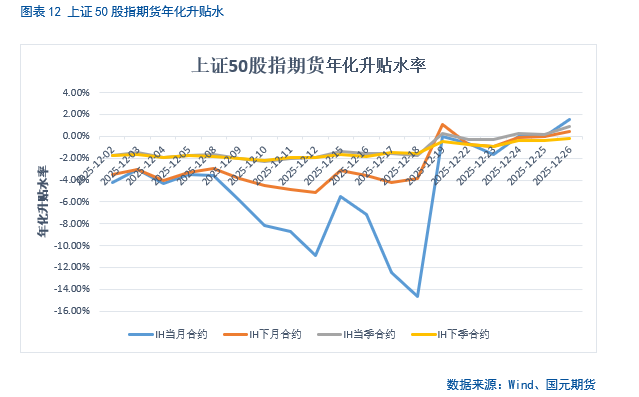

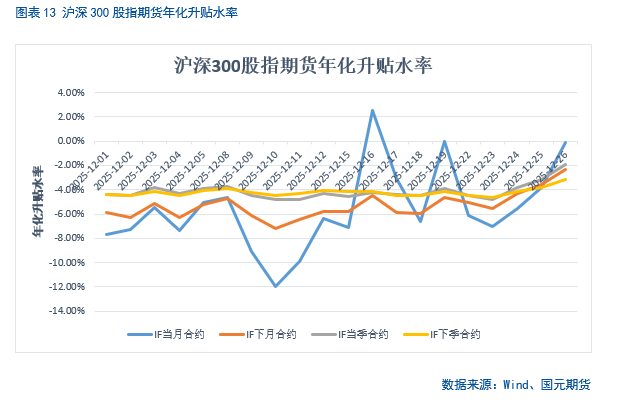

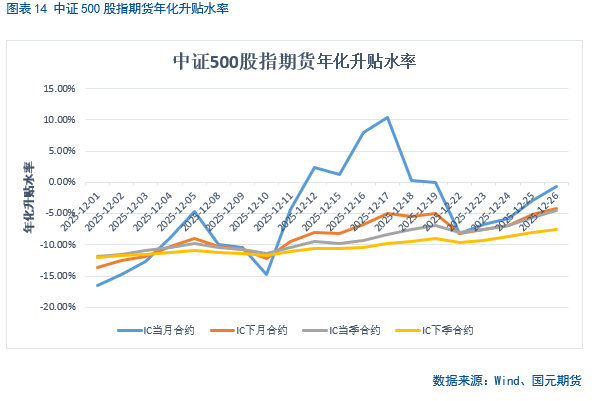

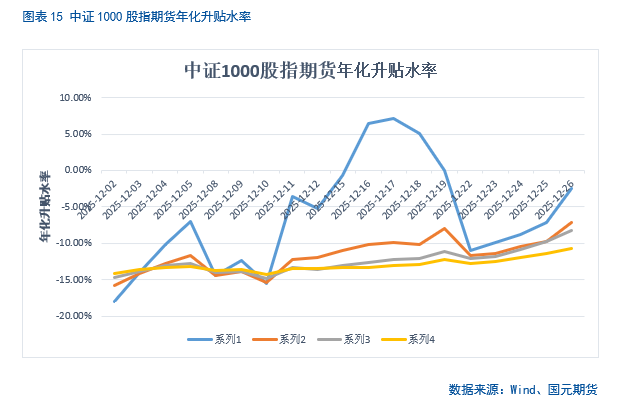

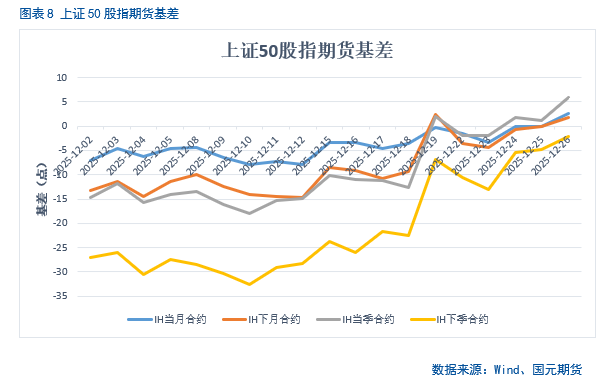

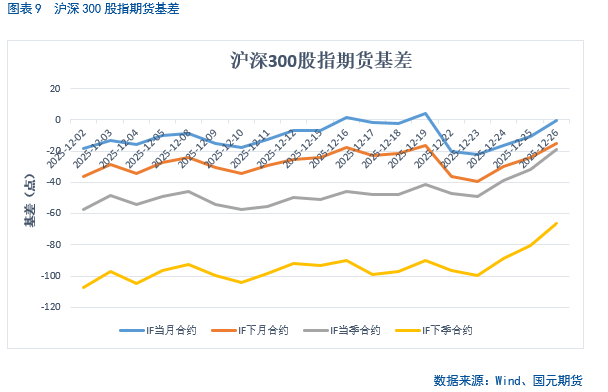

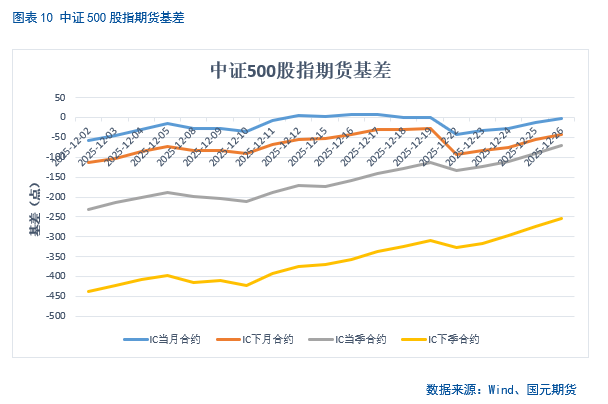

沪指近期走出“9连阳”,成交额温和回升,风格上中小盘相对更强。股指期货贴水明显收敛(IC、IF更为突出),叠加期权PCR等指标,显示风险偏好回升、市场看涨情绪较浓。海外方面,日本央行如期加息25bp,市场消化较为平稳;圣诞假期一定程度打断外盘上行节奏,近期转为高位震荡。

短期判断

稳增长政策的更多细节尚未落地,短期增量驱动仍偏有限,结构性机会预计继续围绕AI、新能源、商业航天、海南本地等主题演绎。整体情绪偏积极,指数短期下行空间或有限,更可能维持高位震荡格局。若后续政策预期进一步强化、风险偏好继续抬升,沪指短期或再度挑战4000点。

中长期展望与跟踪

更持续的行情仍需“盈利拐点+数据验证”共同支撑。后续重点跟踪:一是“反内卷”等政策对行业竞争格局、龙头盈利与毛利率的改善效果;二是PPI、核心CPI等数据能否延续修复;三是非金融板块营收与净利能否实现同步回升;四是出口与地产相关指标的边际变化及其对内需的传导。若明年业绩增速持续改善,指数仍有进一步上行的空间。

策略建议

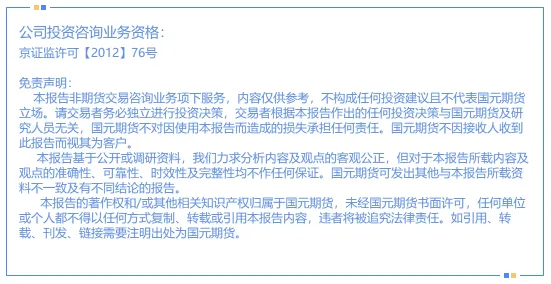

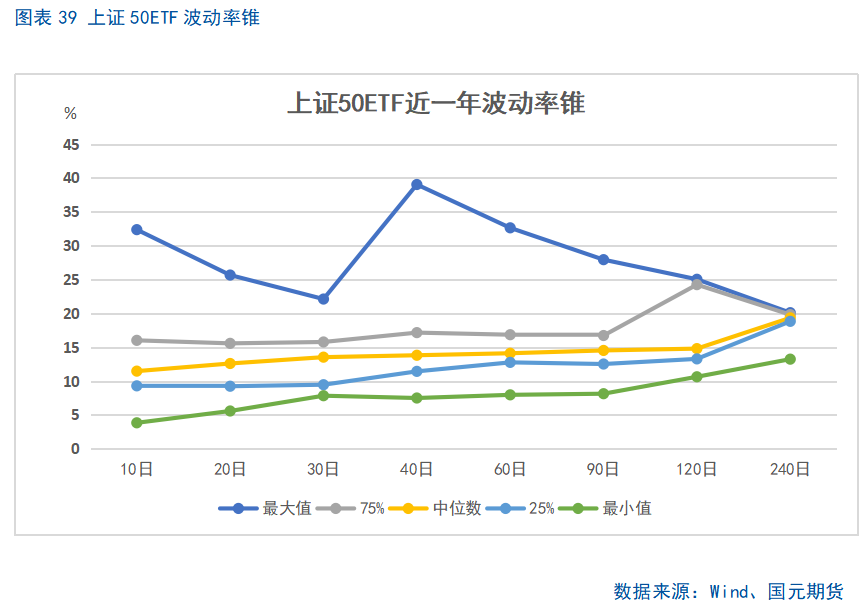

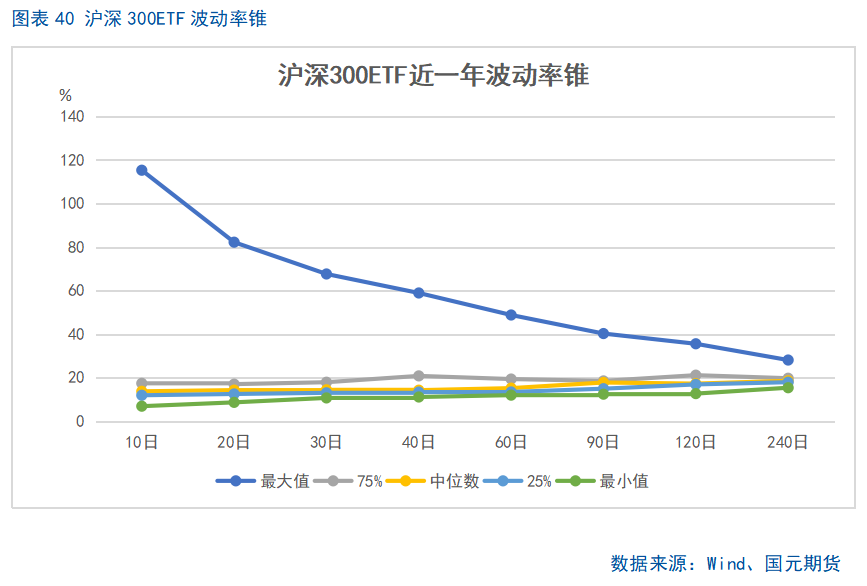

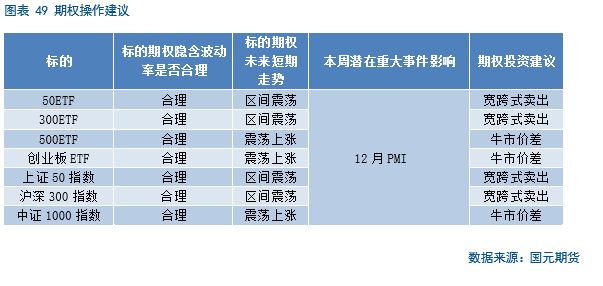

期指单边维持克制,仓位不超过 20%;顺势试多IF 或 IC,严格设置止损止盈,回调时分批低吸、避免追高。套利方面,可暂时空仓观望。期权层面,投资者可考虑继续持有上证50/沪深300指数宽跨式卖出策略。

一、市场行情回顾

1.1 经济数据&宏观政策

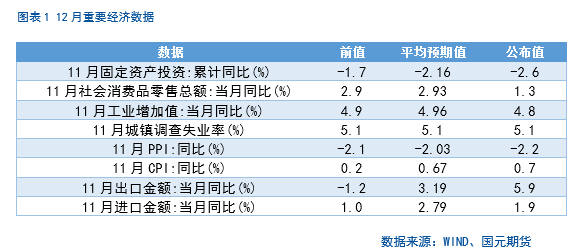

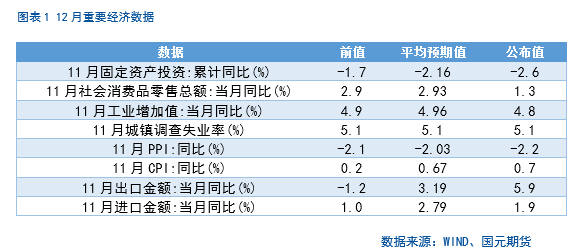

11月宏观数据整体呈现“外需回暖、内需偏弱、生产平稳、价格仍低位”的格局。投资端继续承压,固定资产投资累计同比降至 -2.6%(前值-1.7%,也弱于预期-2.16%),反映地产链条拖累仍在、企业扩张意愿偏谨慎。消费端边际走弱更明显,社零当月同比仅1.3%(前值2.9%,低于预期2.93%),说明以旧换新等政策对终端需求的拉动出现阶段性钝化,居民消费信心与大件更新节奏仍需政策接续与收入预期改善来巩固。

供给端相对稳健,工业增加值同比 4.8%(前值4.9%,基本符合预期4.96),显示生产端韧性尚可;城镇调查失业率 5.1% 与前值持平,劳动力市场总体稳定。价格方面仍处“弱通胀”区间:PPI同比 -2.2%(较前值-2.1%小幅走弱),反映上游需求不足与工业品价格修复偏慢;CPI同比回升至0.7%(前值0.2%),更多体现低基数与部分食品/服务项带动,但尚不足以扭转整体价格偏弱的趋势。

外贸表现成为亮点,出口同比 5.9%(前值-1.2%,远超预期3.19%)显示海外需求与“抢出口/结构性补库”对增长的支撑增强;但进口同比1.9%(前值1.0%,低于预期2.79%)偏弱,侧面印证内需修复仍不够扎实。综合看,短期经济动能更多来自外需与生产端,内需仍是关键约束:后续更值得跟踪的是财政端、地产链条企稳进度,以及促消费政策的资金接续和覆盖范围能否带来消费的再修复。

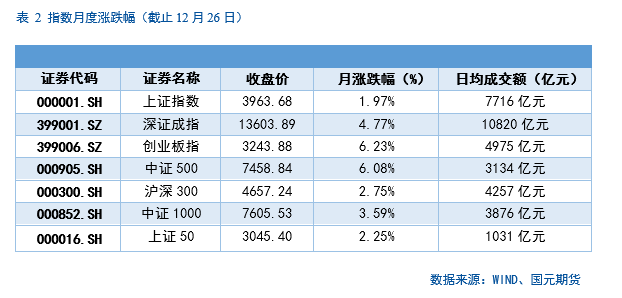

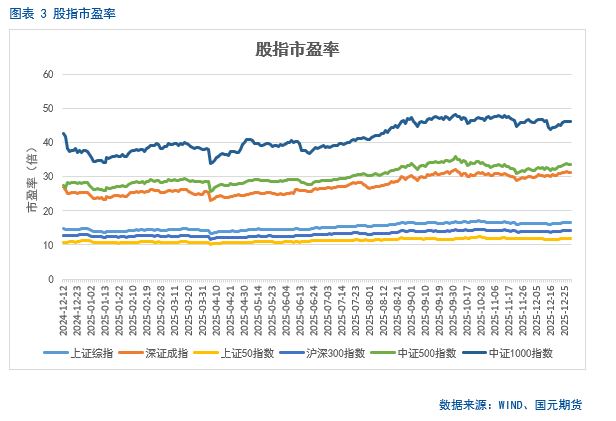

1.2 市场行情数据

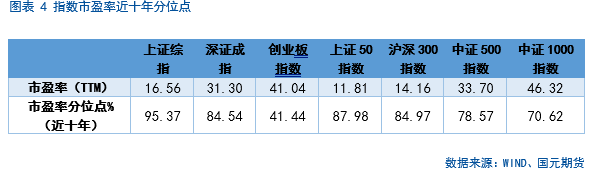

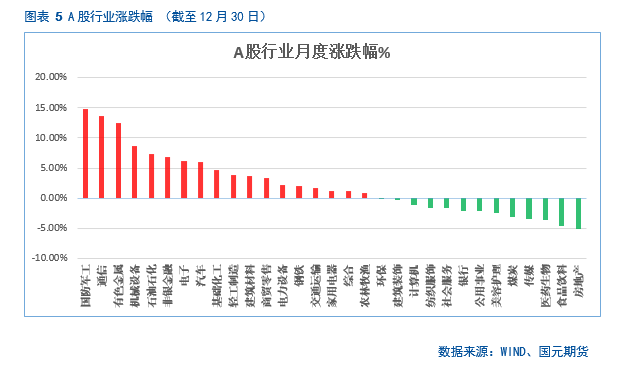

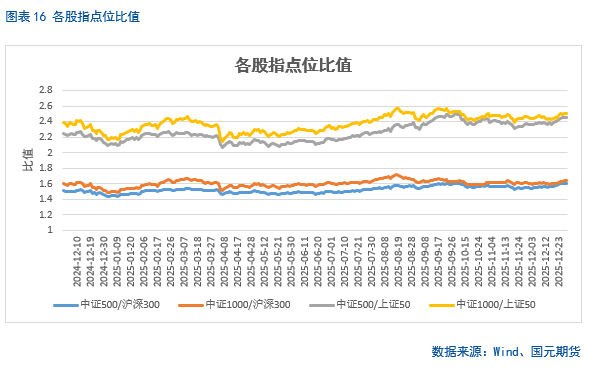

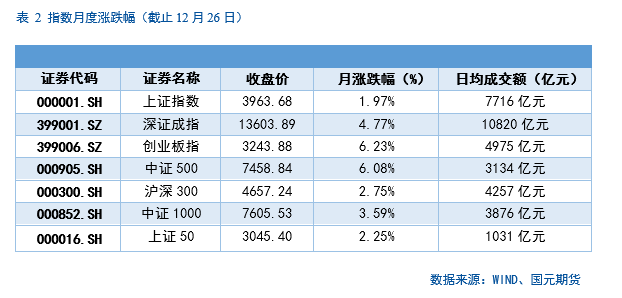

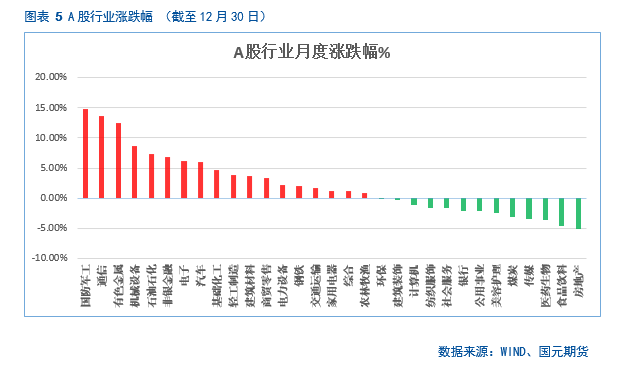

12月股指全线上涨,沪指涨近2%,深指大涨4.77%,创业板涨超6%;两市日均成交额超1.85万亿元,近期成交额有所回暖,处在四季度以来高位。国防军工、通信以及有色板块涨幅超过10%。房地产、食品饮料以及医药生物等板块表现不佳。

二、股指期货数据分析

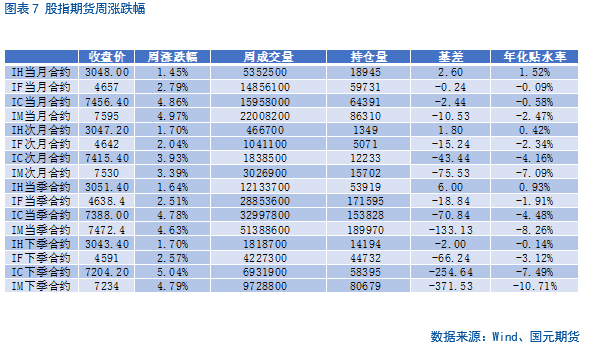

2.1 股指期货涨跌幅

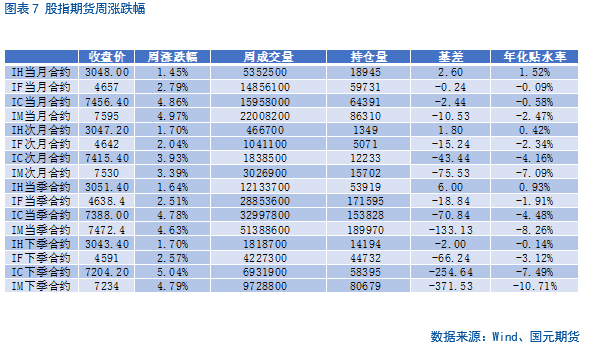

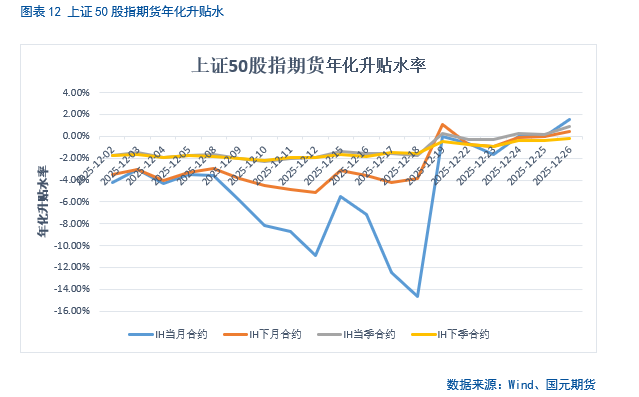

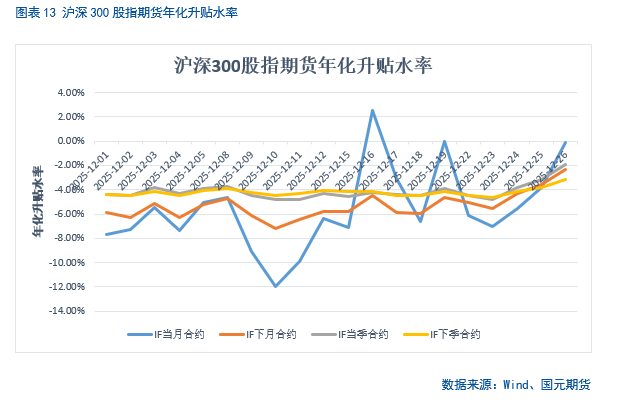

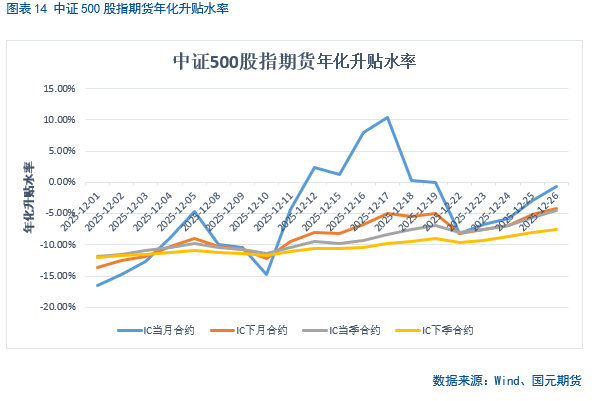

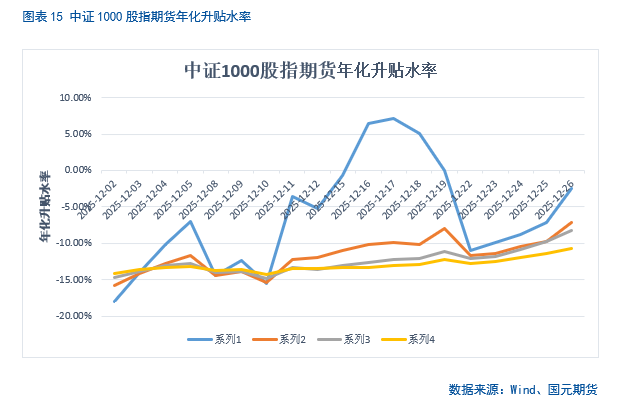

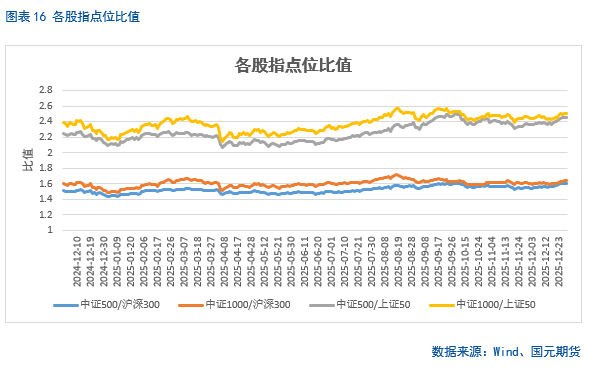

上周股指期货合约全线上涨,IC以及IM表现较好。IC以及IM远月合约贴水持续走缩,市场对于后市较为乐观,近期市场连续走高,市场预期行情持续。

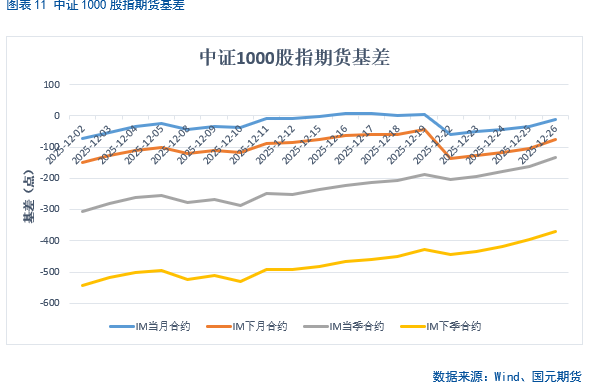

2.2 股指期货基差

2.3股指期货基差年化升贴水率

三、期权数据分析

3.1 期权成交及持仓概况

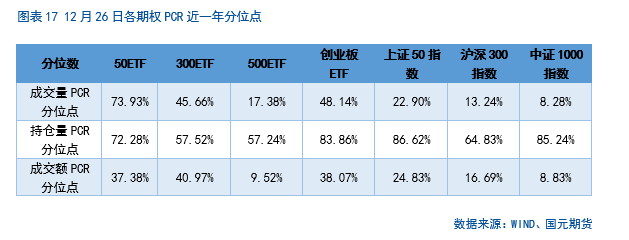

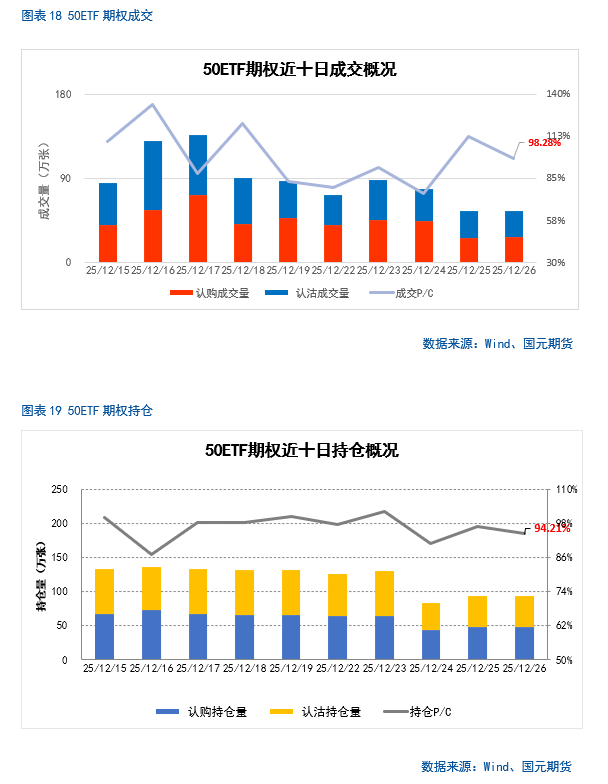

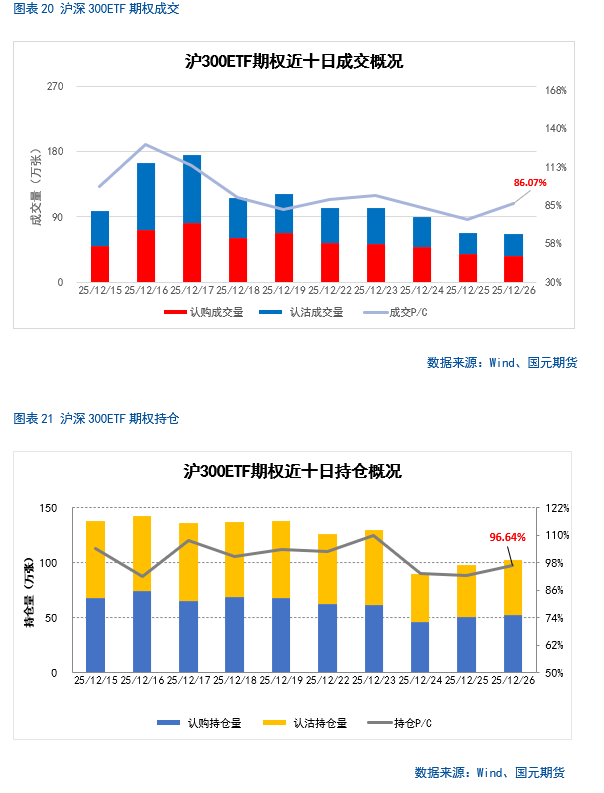

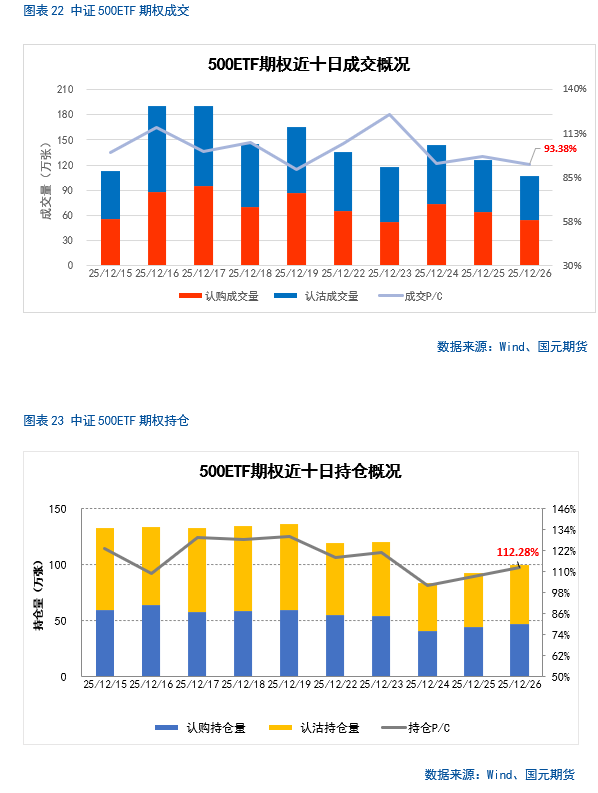

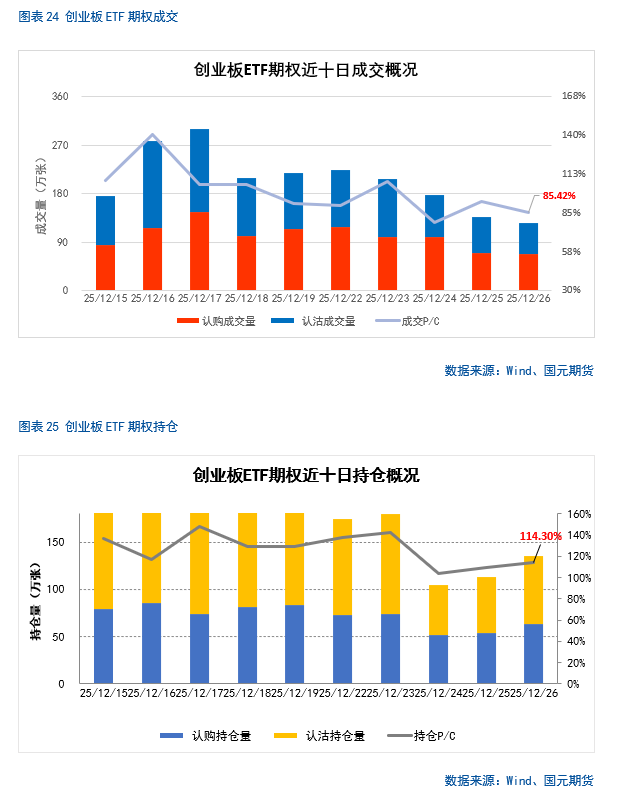

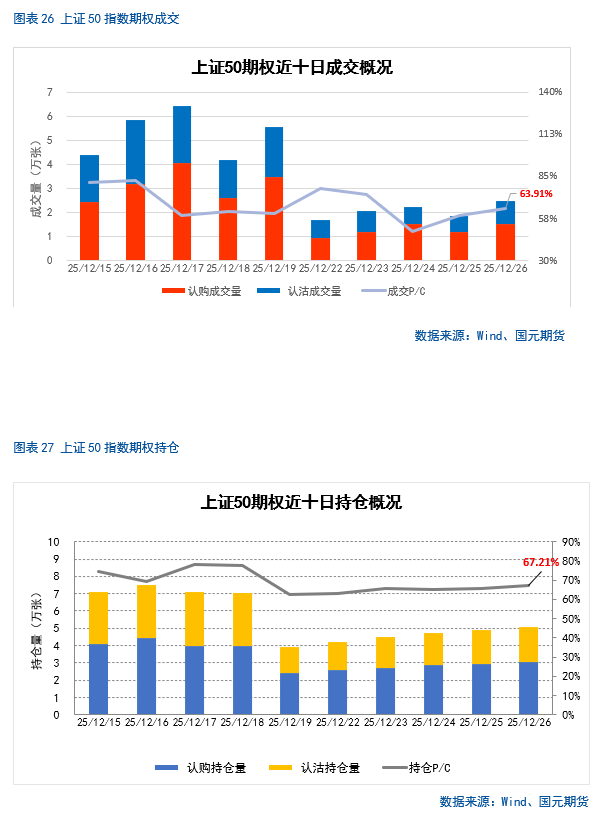

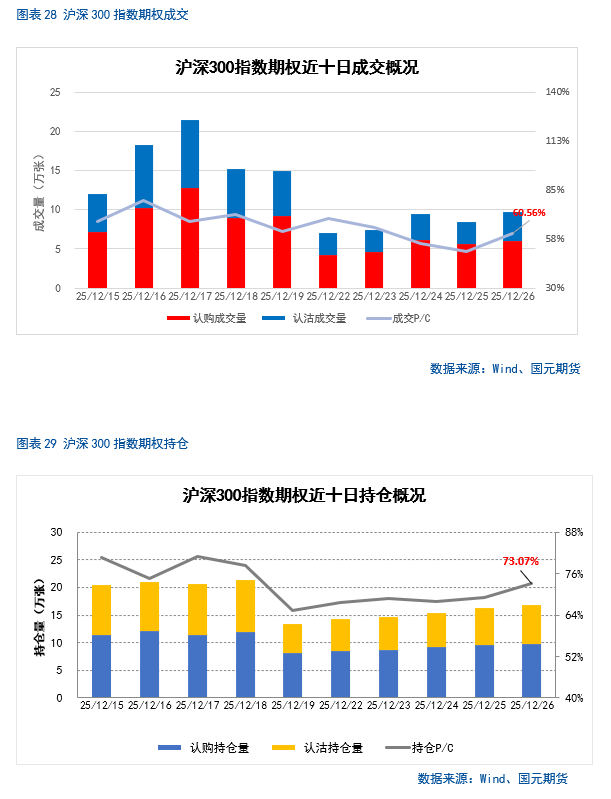

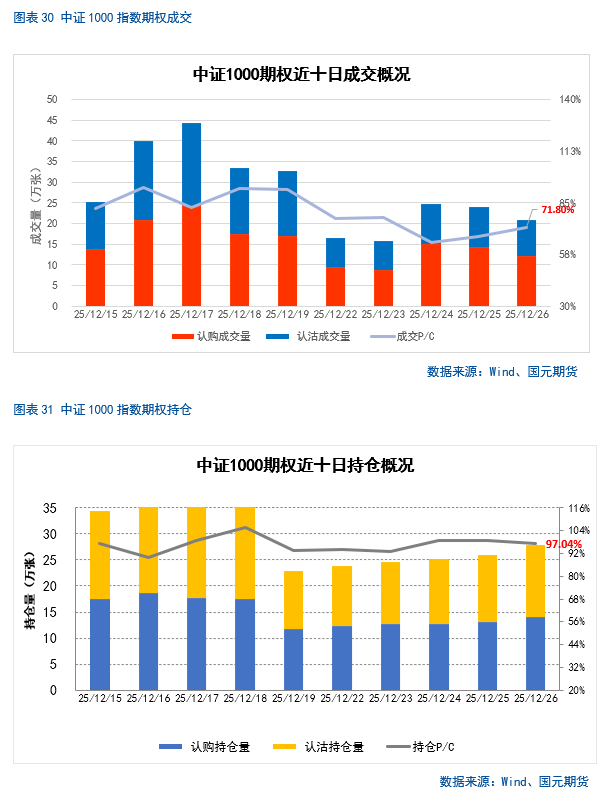

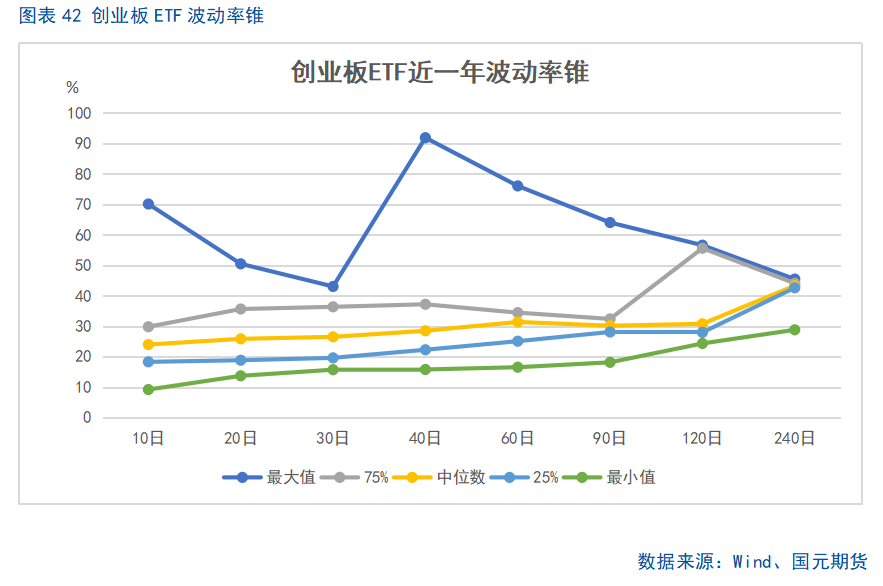

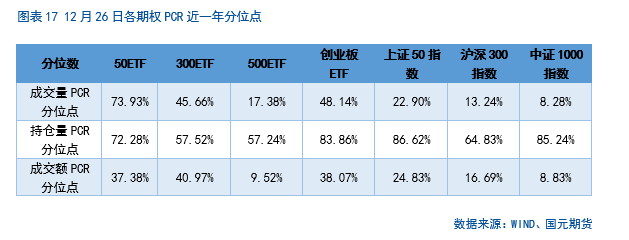

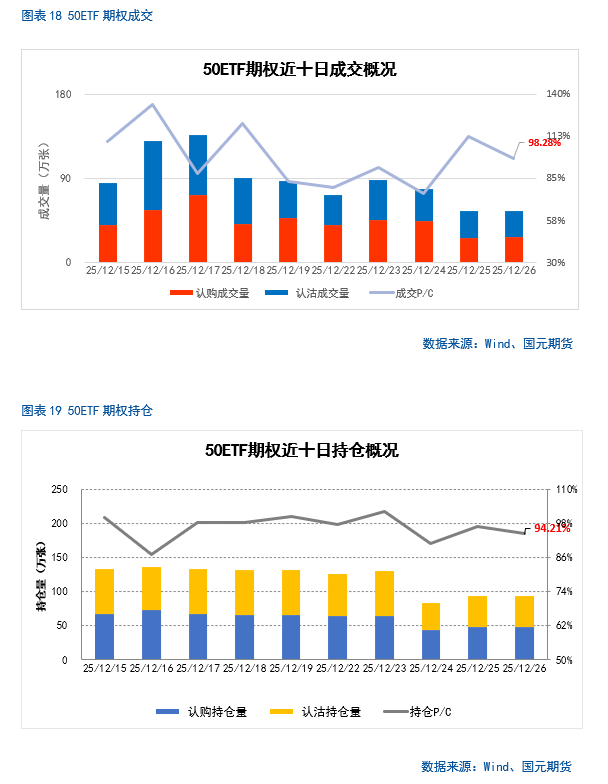

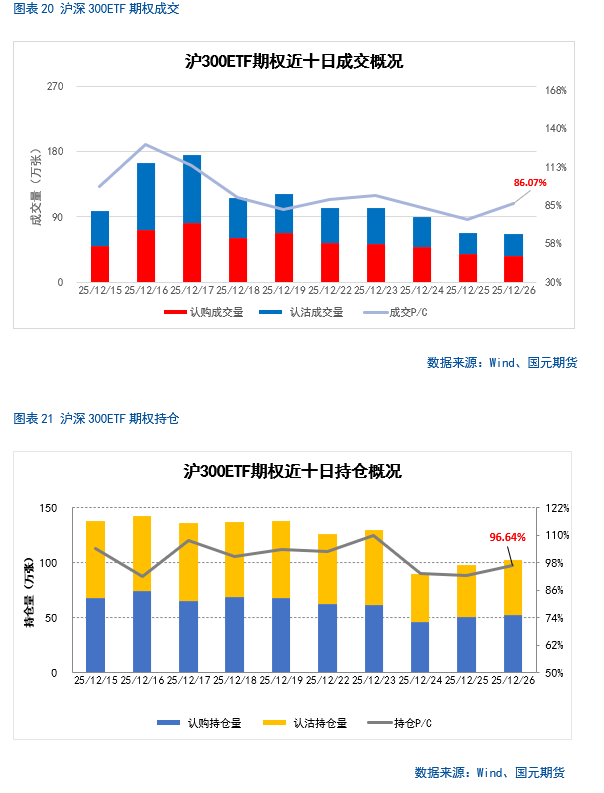

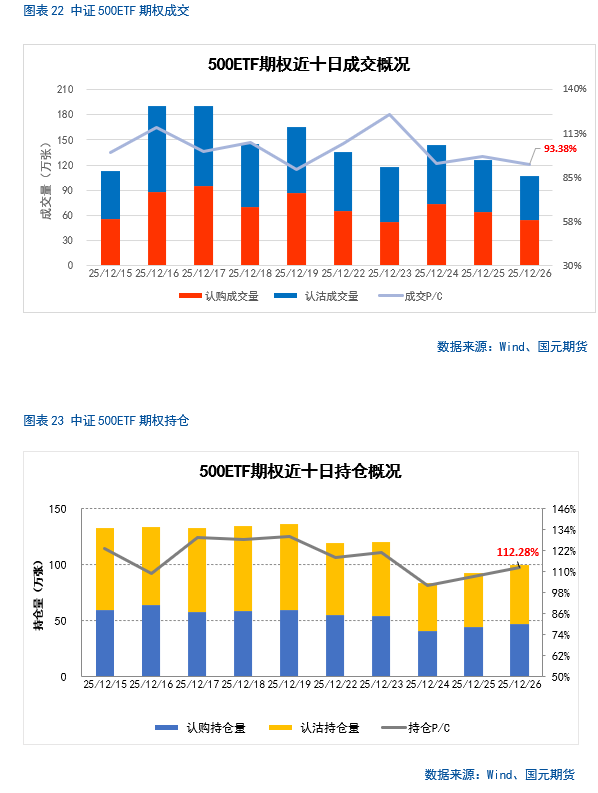

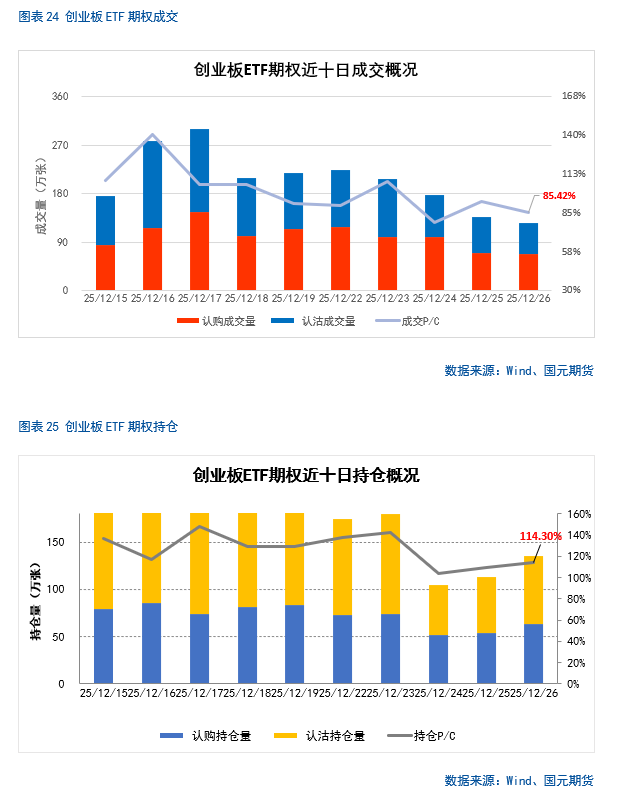

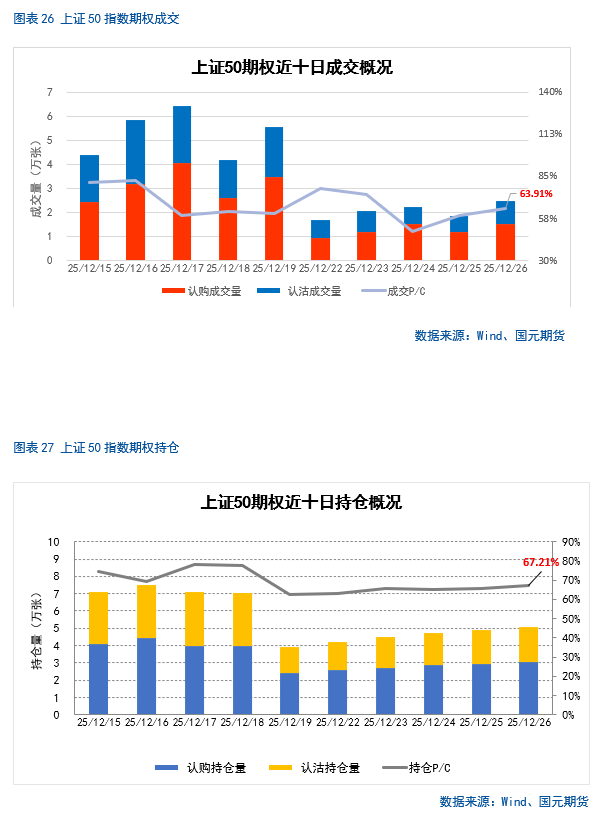

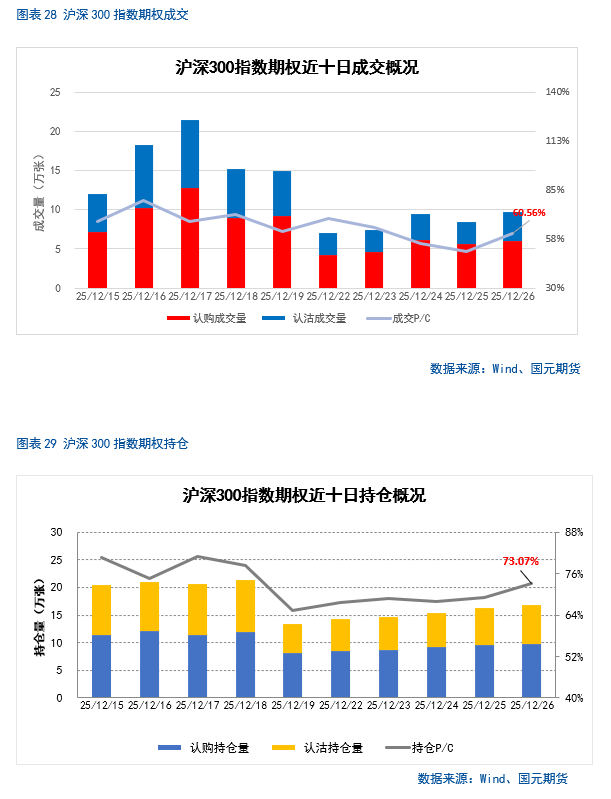

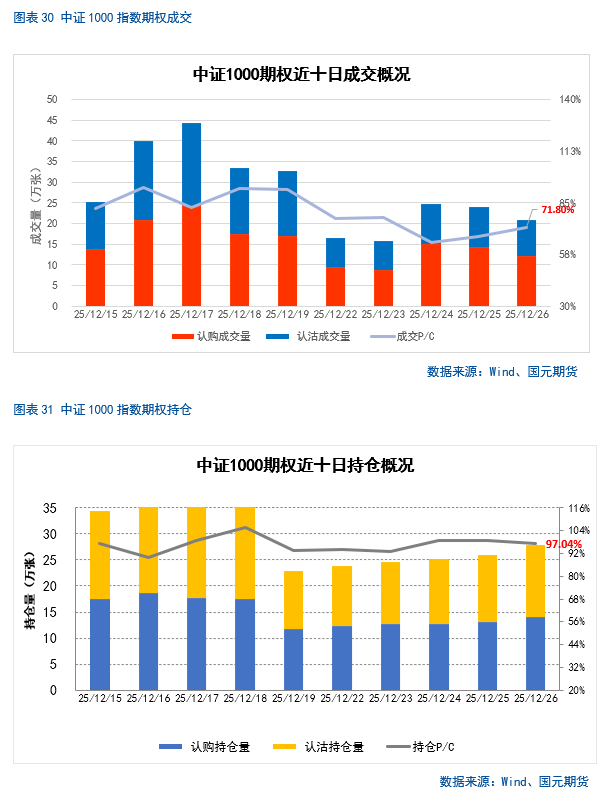

期权方面,期权成交量整体有所走低。期权持仓PCR整体处在高位,期权卖方当前对于上证50指数、创业板ETF等标的强烈不看跌,对其余标的同样信心较强,目前期权市场卖方情绪整体看不跌。 同时,成交额PCR处在低位,市场日内利用期权做多股指较多。

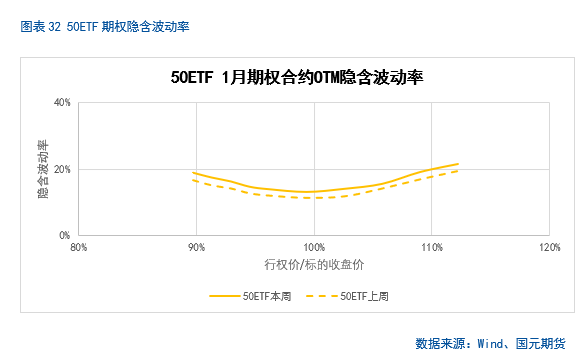

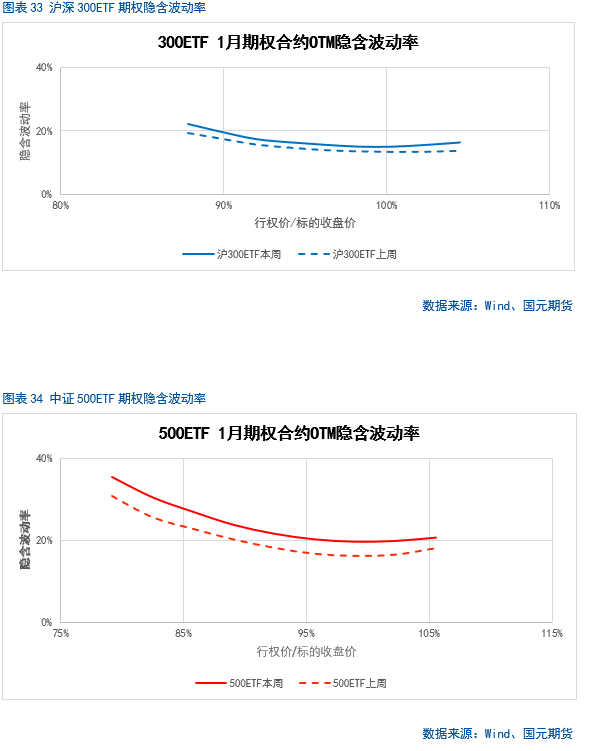

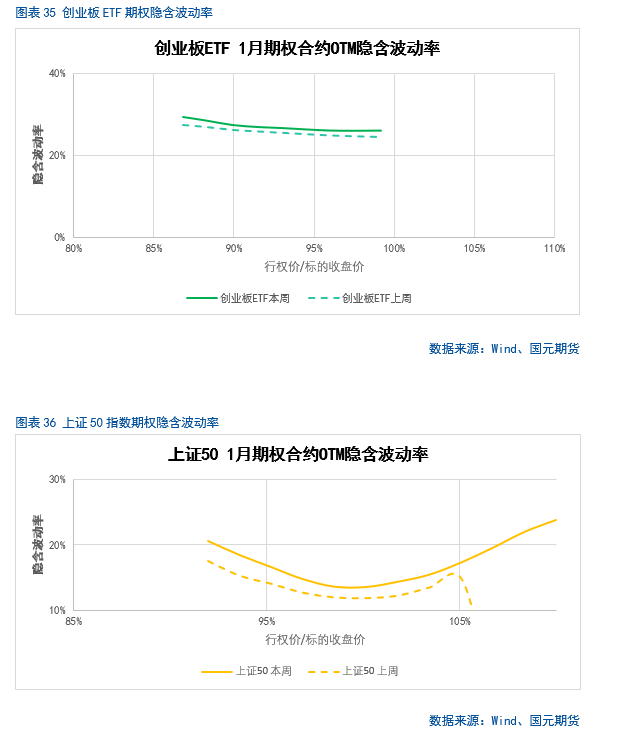

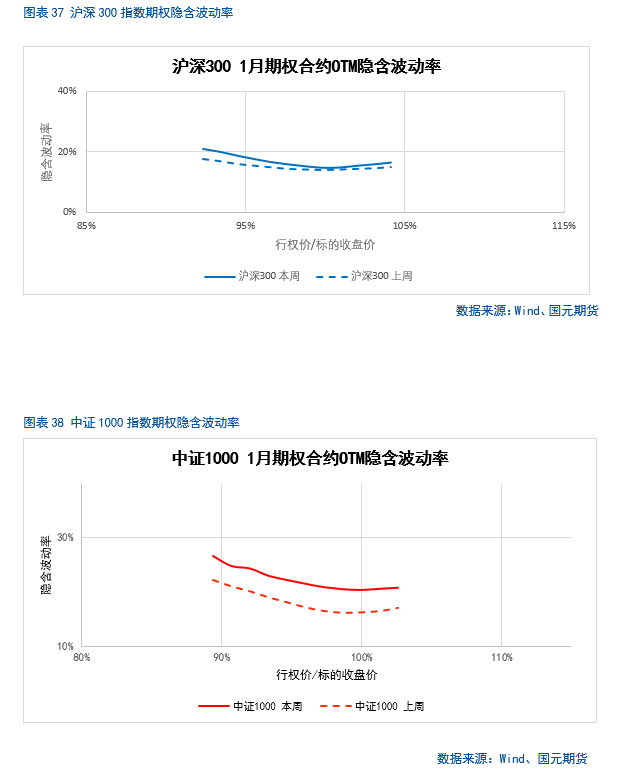

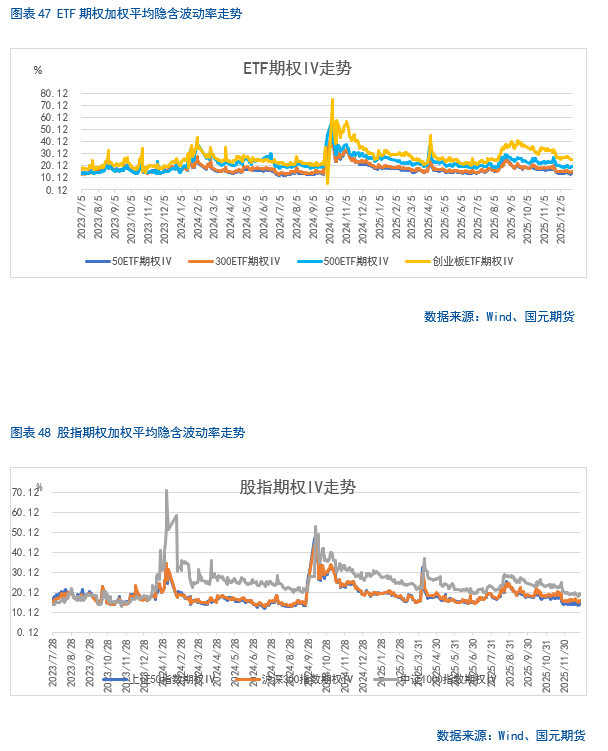

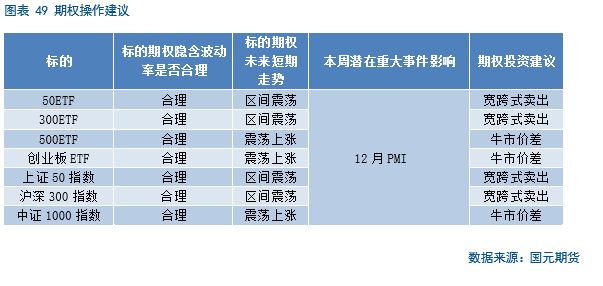

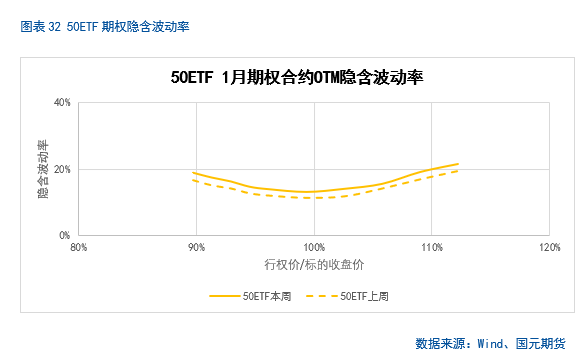

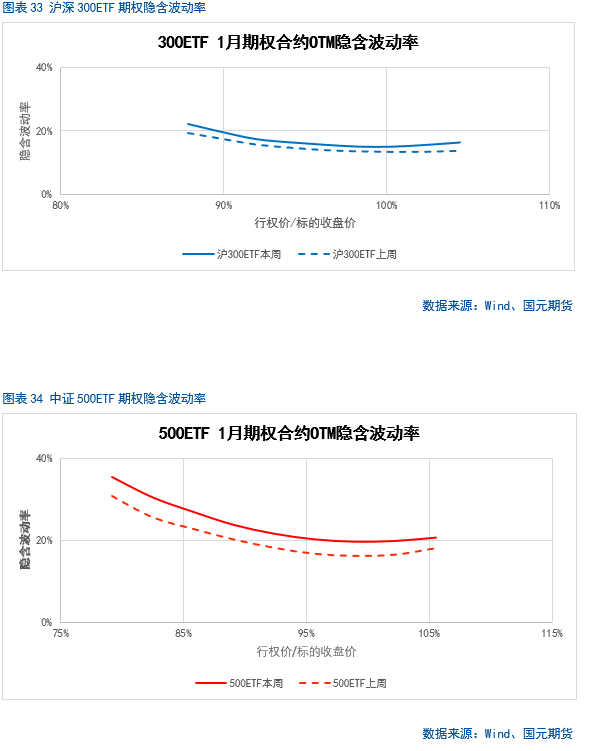

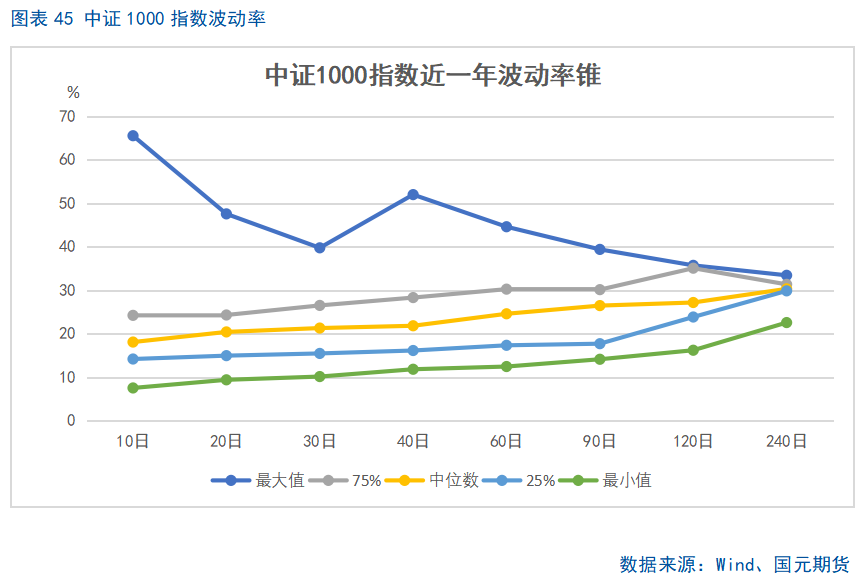

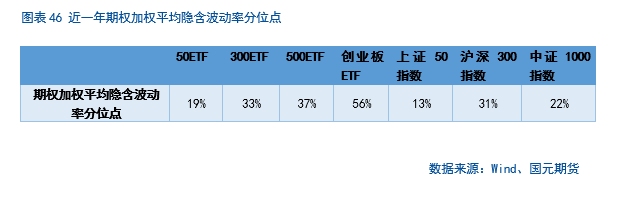

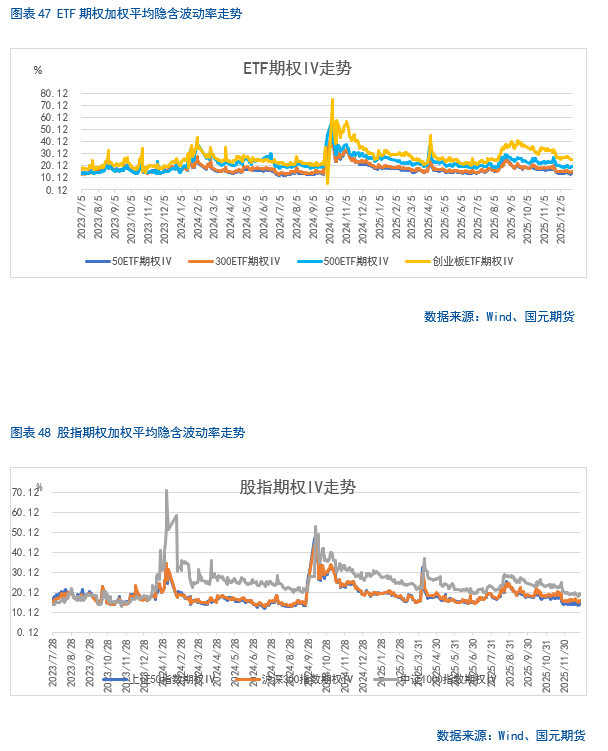

3.2 期权波动率分析

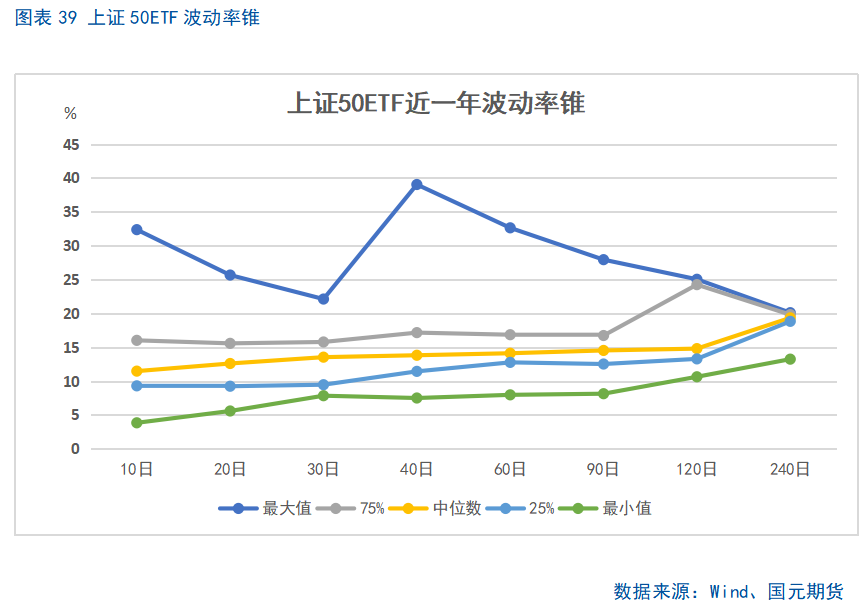

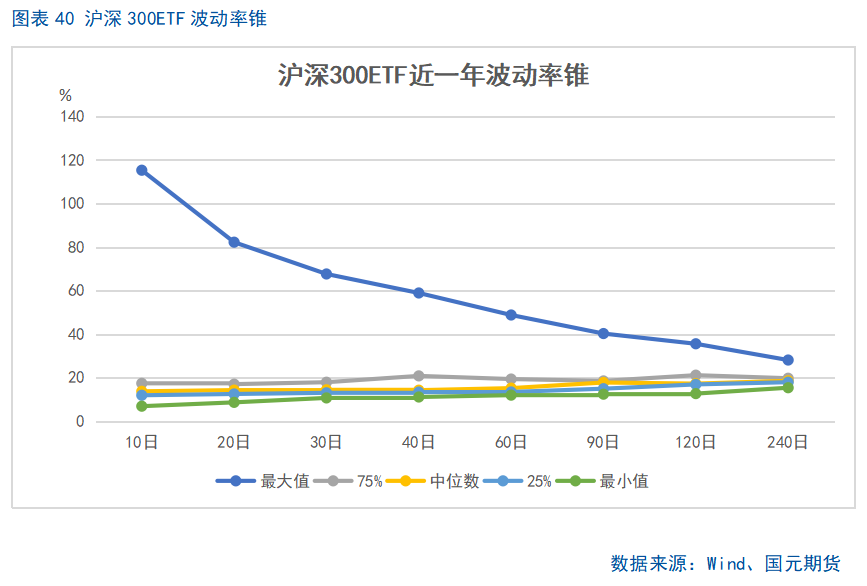

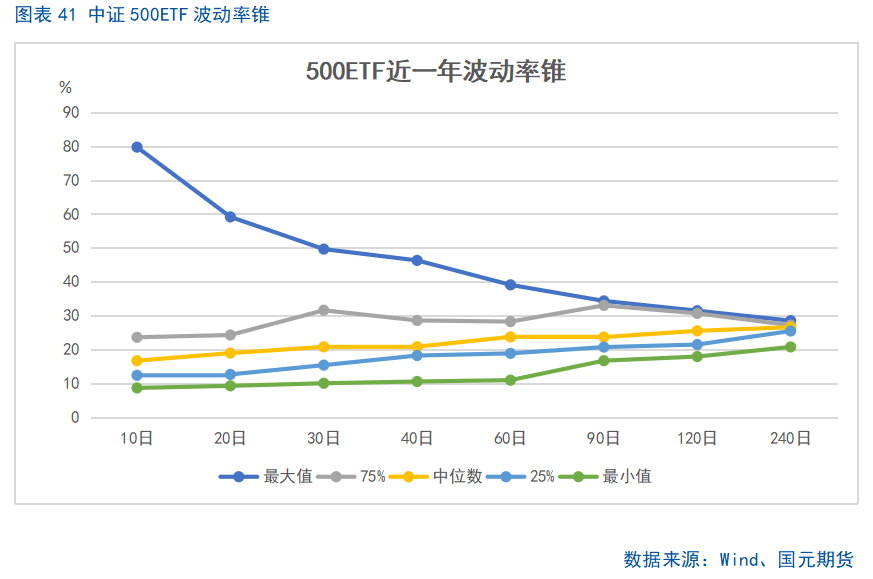

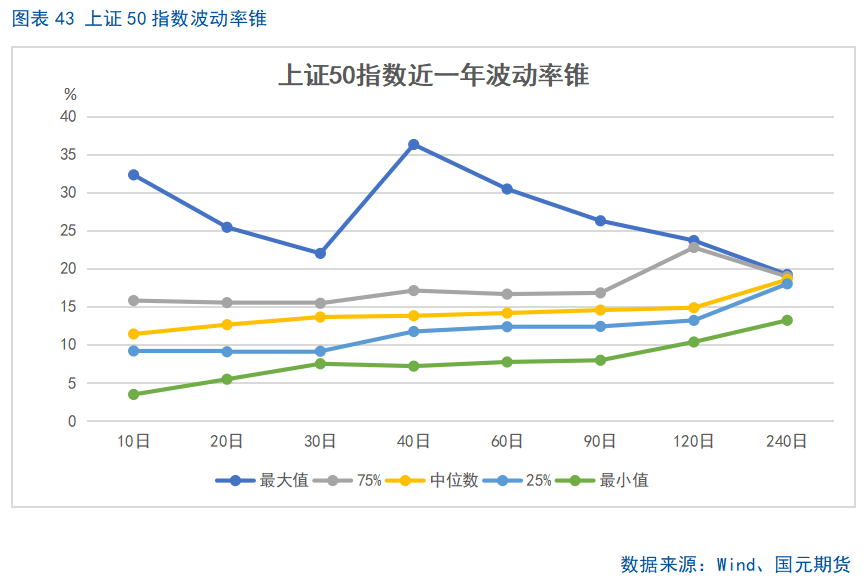

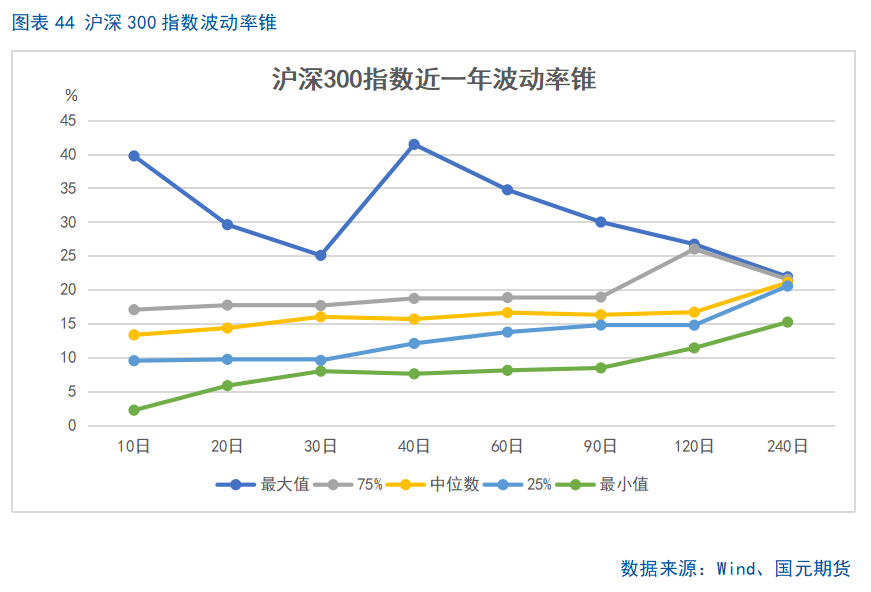

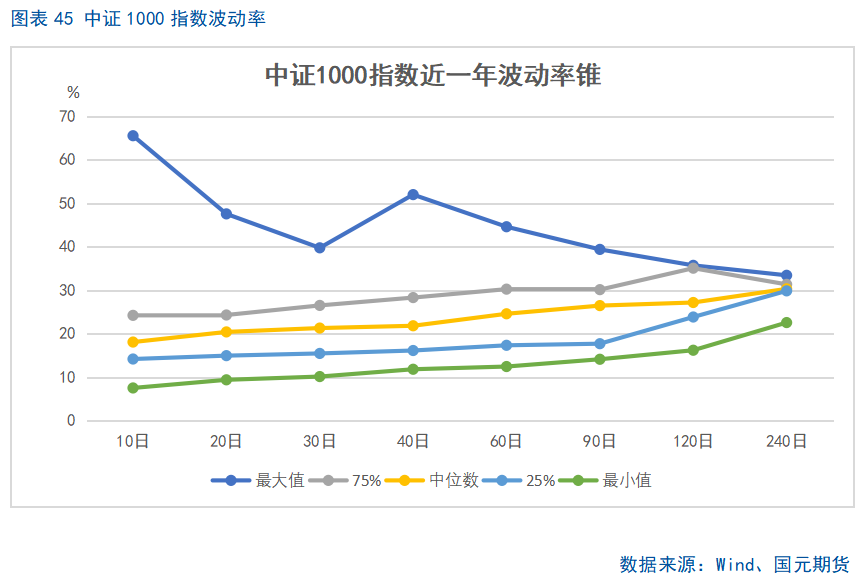

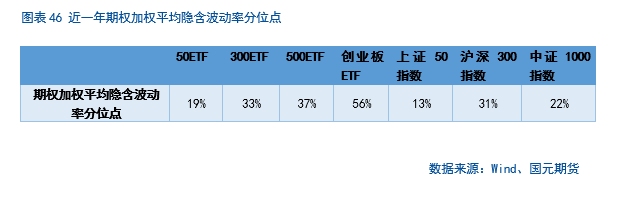

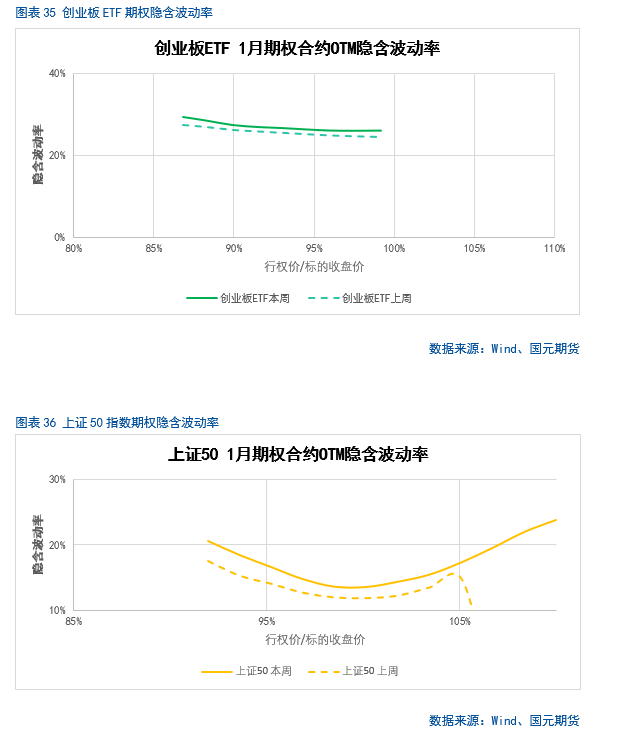

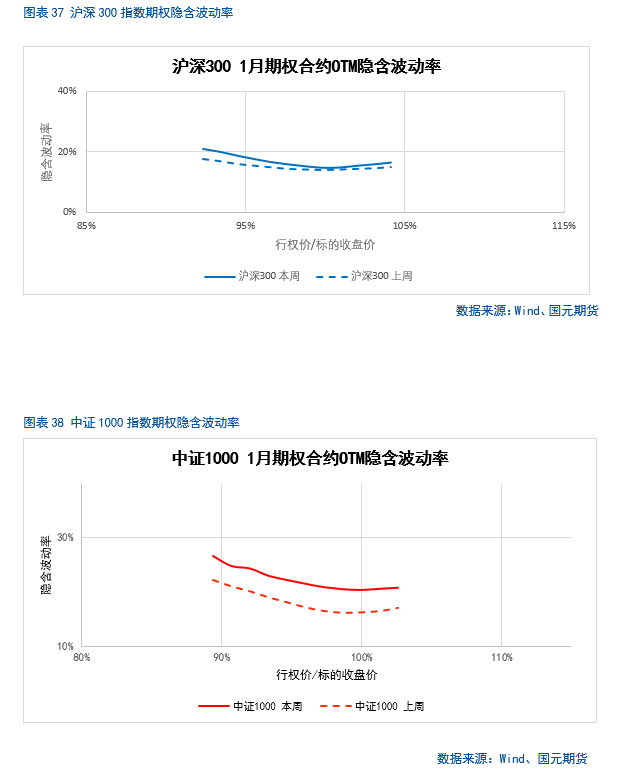

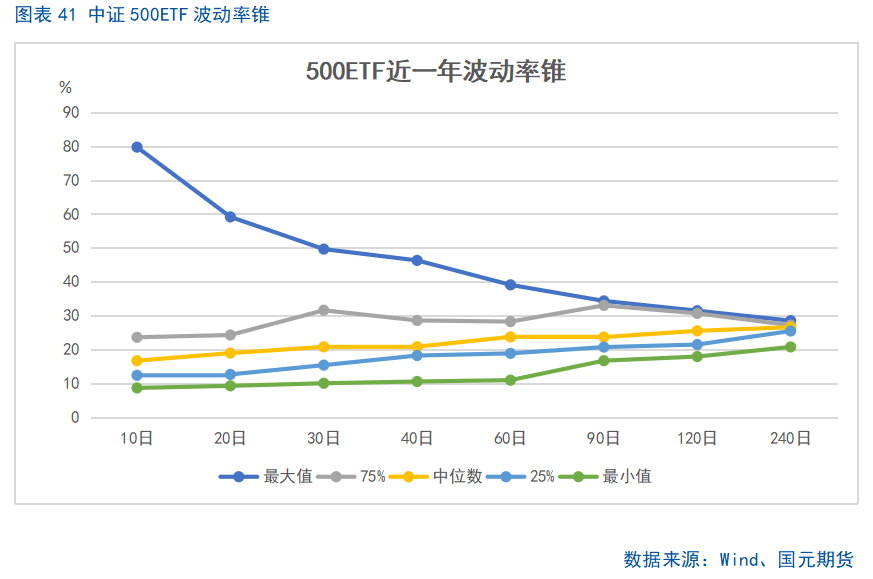

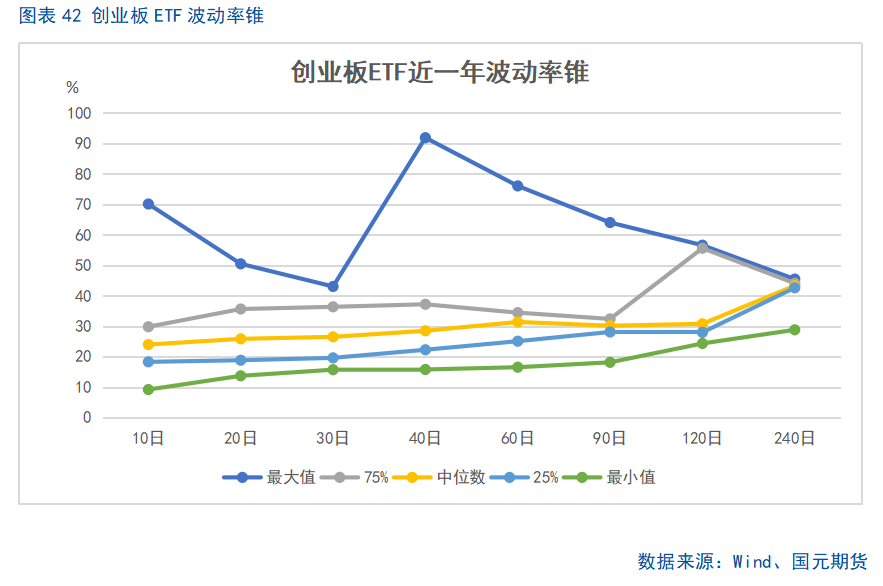

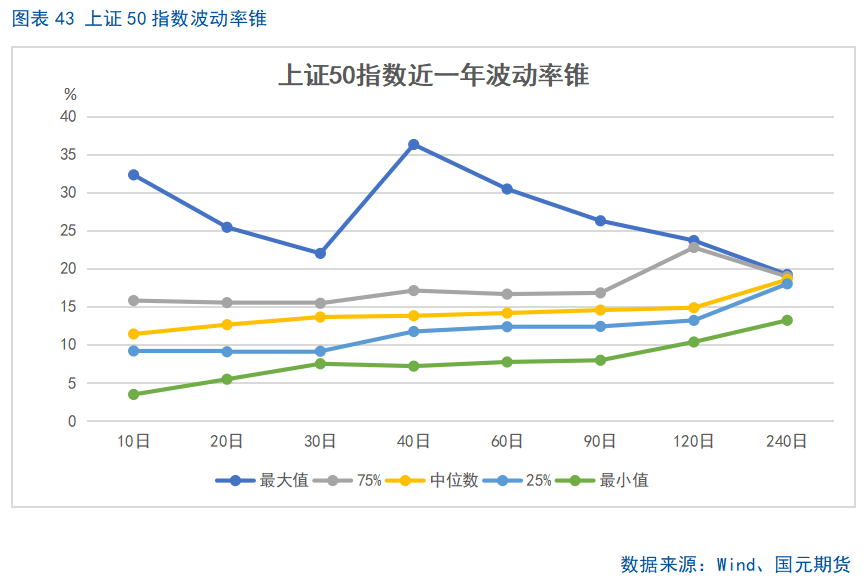

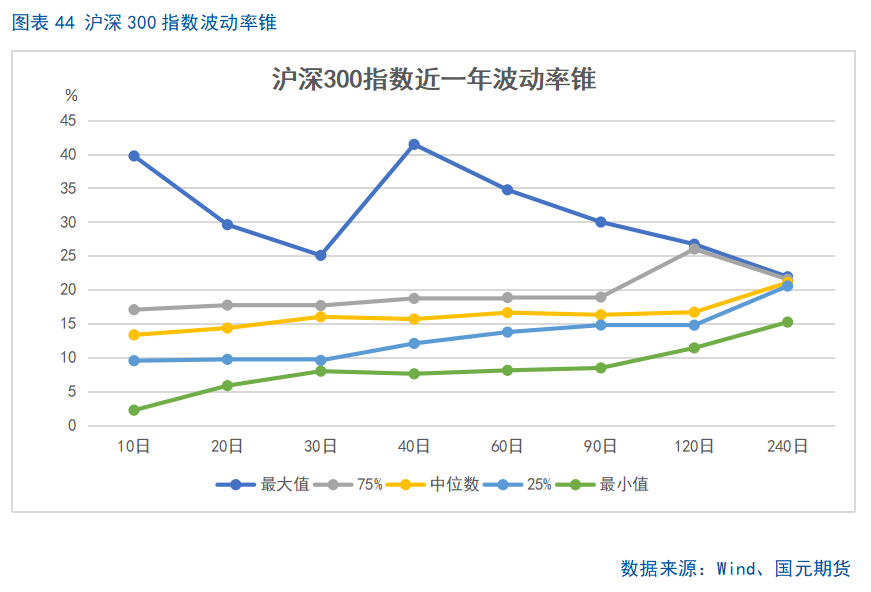

股指反弹,期权加权平均隐含波动率整体有所上涨,目前整体处在中等偏低水平,市场情绪较为稳定。当前各标的期权加权平均隐含波动率在14%-26%附近,整体处在近年中等偏低水平。市场当前震荡预期较强。

市场回顾

沪指近期走出“9连阳”,成交额温和回升,风格上中小盘相对更强。股指期货贴水明显收敛(IC、IF更为突出),叠加期权PCR等指标,显示风险偏好回升、市场看涨情绪较浓。海外方面,日本央行如期加息25bp,市场消化较为平稳;圣诞假期一定程度打断外盘上行节奏,近期转为高位震荡。

短期判断

稳增长政策的更多细节尚未落地,短期增量驱动仍偏有限,结构性机会预计继续围绕AI、新能源、商业航天、海南本地等主题演绎。整体情绪偏积极,指数短期下行空间或有限,更可能维持高位震荡格局。若后续政策预期进一步强化、风险偏好继续抬升,沪指短期或再度挑战4000点。

基本面与宏观

四季度政策边际力度有所收敛,更偏“为2026年蓄力”,经济数据整体仍偏弱;补贴退坡背景下,消费修复斜率放缓,但市场对明年政策仍保持相对乐观预期。盈利端方面,三季度在价格回暖带动下,“盈利底”预期得到进一步巩固:全A及金融、非金融利润同比均实现正增长,其中金融修复更为领先,非金融从“止跌”向“温和改善”过渡,科技与高端制造贡献相对突出。但需求端韧性仍待验证:消费与制造业投资动能不足,PMI偏弱运行,地产链条压力尚未完全缓解。

中长期展望与跟踪

更持续的行情仍需“盈利拐点+数据验证”共同支撑。后续重点跟踪:一是“反内卷”等政策对行业竞争格局、龙头盈利与毛利率的改善效果;二是PPI、核心CPI等数据能否延续修复;三是非金融板块营收与净利能否实现同步回升;四是出口与地产相关指标的边际变化及其对内需的传导。若明年业绩增速持续改善,指数仍有进一步上行的空间。

策略建议

期指单边维持克制,仓位不超过 20%;顺势试多IF 或 IC,严格设置止损止盈,回调时分批低吸、避免追高。套利方面,可暂时空仓观望。期权层面,投资者可考虑继续持有上证50/沪深300指数宽跨式卖出策略。

写作日期:2025年12月30日

分析师