外汇市场基础知识,外汇市场入门知识大揭秘

外汇市场是全球货币兑换的场所,也被称作“外汇交易市场”或“货币市场”。在这个市场上,各种货币以一定的汇率进行兑换,成为一个充满活力和波动的市场。外汇交易是世界上最大的金融市场,每天的交易量高达数万亿美元,吸引了全球各地的交易者。

外汇市场入门知识

外汇市场的参与者主要包括银行、机构投资者、全球跨国企业、投机者和个人投资者。他们通过外汇市场进行货币的买卖和交易,目的是获取利润或者进行风险对冲。对于初学者来说,了解外汇市场的基本知识是入门的第一步。

外汇市场的交易时间几乎是全天候的,因为不同时区的市场交易时间有所重叠,使得外汇市场24小时不间断运转。这也意味着交易者在几乎任何时间都可以进入市场进行交易。除了在交易所进行交易,外汇市场也提供了场外交易的机会,这为全球各地的交易者提供了更大的灵活性。

外汇交易的基本概念

外汇交易的本质是货币的买卖,交易者将一种货币兑换成另一种货币,目的是通过货币汇率的波动赚取差价。在外汇市场中,货币对是交易的基本单位,常见的货币对包括欧元/美元(EUR/USD)、英镑/美元(GBP/USD)、美元/日元(USD/JPY)等。

汇率是货币对的兑换比例,如EUR/USD=1.2表示1欧元可以兑换1.2美元。汇率的波动受多种因素影响,包括经济数据、政治事件、利率决议等。因此,外汇交易也受到这些因素的影响,交易者需要密切关注市场动态。

外汇交易的交易品种

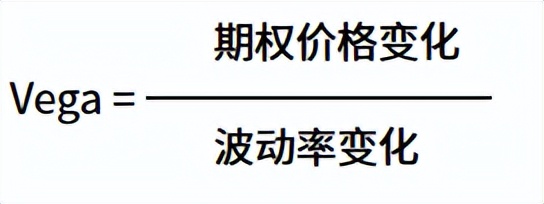

外汇交易除了常见的现货交易外,还包括期货、期权和差价合约(CFD)等多种交易方式。期货和期权是一种衍生品,通过合约进行交易,可以用来进行风险管理和投机。差价合约是指在一定杠杆作用下,按合约差价进行交易,可以利用小额资金进行更大规模的投资。

在外汇市场上,杠杆是一种常见的交易工具,可以通过借款的方式增加投资的杠杆效应,放大投资收益,但也伴随着更高的风险。因此,初学者在使用杠杆时需要谨慎,避免过度交易而导致风险失控。

外汇市场的交易策略

外汇交易的成功依赖于合理的交易策略。常见的外汇交易策略包括趋势跟踪、波段交易和逆势交易等。趋势跟踪是指尝试捕捉市场趋势并顺势交易,波段交易是在短期波动中获取收益,逆势交易则是逆转市场走势进行交易。

交易者还可以利用技术分析和基本分析来制定交易策略,技术分析主要通过图表分析和指标分析来预测市场走势,基本分析则是通过经济数据和事件来分析货币走势。综合运用这些分析方法,结合合理的风险管理,可以帮助交易者制定有效的交易策略。

结语

外汇市场是一个充满挑战和机遇的市场,对于初学者来说,了解市场的基础知识和入门知识是非常重要的。随着对市场的深入了解和实践经验的积累,交易者可以不断提升自己的交易能力,获取稳定的交易收益。

然而,外汇交易也伴随着较高的风险,交易者需要谨慎对待,避免盲目交易和过度杠杆。通过不断学习和实践,结合合理的交易策略和风险管理,才能在外汇市场中取得长期稳定的交易成果。