11项重点任务!河南发文支持郑州商品交易所优势再造

大河网讯(记者 郭栩汝)做精做细现有期货品种、完善“期货+”业务模式、打造期货交割中心……近日,河南省政府印发《关于支持郑州商品交易所优势再造的意见》(以下简称《意见》),围绕产品创新、服务优化、科技赋能、生态建设四大主线,明确11项重点任务,提出把郑州商品交易所打造成为国际一流的衍生品交易所和大宗商品定价中心,集聚金融与产业资源,全面提升服务实体经济的能力和效果。

郑州商品交易所如何为实体经济发展提供更加有力支撑,把这块金字招牌越擦越亮?郑州商品交易所相关负责人在接受大河网记者采访时表示,郑州商品交易所将立足河南,打造产品丰富、服务一流、技术领先的现代化衍生品枢纽,为实体经济发展发挥服务驱动引领作用。

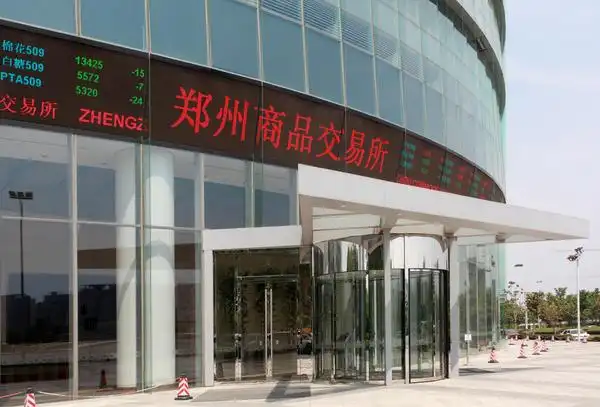

郑州商品交易所供图

做精做细现有期货品种

有序推进产品创新

郑州商品交易所是新中国第一家期货交易所,也是中国中西部地区唯一一家期货交易所。

“作为国务院批准成立的首家期货市场试点单位,郑州商品交易所现有23个期货品种、6个期权工具。产品覆盖粮、棉、油、糖、果和能源、化工、纺织、冶金、建材等国民经济重要领域。” 郑州商品交易所相关负责人说。

记者从中国期货业协会了解到,今年1—3月郑州商品交易所累计成交量为490.61百万手,累计成交额为21.39万亿元,分别占全国市场的31.99%和16.64%。

郑州商品交易所供图

《意见》明确,推动更多品种期货价格成为现货贸易定价基准和国际贸易定价重要参考,围绕纺织、能源、化工等优势品种,打造立足中部、国际影响力不断增强的大宗商品定价中心。

省政府有关部门、省有关行业协会要积极推动新产品在郑州商品交易所上市。加快推动鸡肉、钢坯、烧碱、对二甲苯、丙烯、水泥、瓶片等品种上市,推进物流运力、天气指数等新型衍生品研发。

完善“期货+”业务模式

推动期货现货融合发展

据介绍,截至2021年年末,郑州商品交易所累计完成127个棉花、白糖、苹果、红枣等农产品“保险+期货”试点项目,累计支持资金3.17亿元,保险理赔金额3.28亿元,共有25万农户受益。

《意见》提出,完善“期货+”业务模式,深化苹果、花生等品种“保险+期货”试点工作,推动将其纳入中央财政对地方优势特色农产品保险奖补范围。

什么是“保险+期货”?“保险+期货”是金融服务实体经济的一种创新。该模式下,农民等为规避市场价格风险向保险公司购买保险产品,保险公司通过向期货经营机构购买场外期权转移所承保农产品的价格波动风险,期货经营机构利用期货市场对冲相应风险。借助农民较为熟悉的保险产品,建立起农民与期货市场的有效连接,为农民稳收增收保“价”护航。

河南省花生“保险+期货”启动仪式现场。 郑州商品交易所供图

同时,引导省内重点企业、商业银行、保险公司等开展“期货+订单”“期货+信贷”等业务,逐步形成金融支农综合服务体系。

如何推动期货现货融合发展?《意见》明确,支持郑州商品交易所建设清算平台、大宗商品仓单登记中心。支持龙头企业开展期货、现货一体化经营,带动更多产业链企业利用期货市场管理风险。

打造期货交割中心

支持种养大户等涉农主体参与期货市场

在打造期货交割中心方面,河南支持实体企业建设商品期货交割库,延伸期货产业链条。“目前,郑州商品交易所在河南13个地级市设置31家交割库,涉及14个品种。如在安阳设置尿素、锰硅、硅铁等多个品种的期货交割库,安阳尿素期货入库注册的仓单数量,占到全国尿素仓库仓单数量的一半,在全省尿素‘保供’方面发挥着重要作用。”郑州商品交易所相关负责人说。

《意见》明确,鼓励符合条件的现货企业申请设立保税交割库。支持期货品种相关仓储、物流业发展,满足期货交割业务需要。

引导企业积极参与期货市场。鼓励实体企业设立专门部门或配备专门人员负责期货业务,充分运用期货和期权等工具对冲风险,提升应对价格波动的风险防范能力。支持种养大户、农民专业合作社、农业产业化企业等涉农主体合理参与期货市场。

提升对外开放水平

打造期货产业集聚区

《意见》提出,扩大引进境外交易者特定品种范围,吸引 “一带一路”沿线国家、《区域全面经济伙伴关系协定》(RCEP)生效国的客户参与交易,建设以人民币计价、结算的国际大宗商品期货市场,提高价格影响力。

截至2021年年底,共有来自20个国家和地区的422个境外客户在郑州商品交易所开户,50家境外经纪机构完成备案。

据郑州商品交易所相关负责人介绍,截至2021年年末,共有102 家期货公司在郑州设置总部、分公司或营业部。常年吸引各地800多亿元期货交易结算资金汇聚郑州。如何打造期货产业集聚区?《意见》明确,培育壮大期货市场主体,支持郑州市围绕郑州商品交易所打造期货产业集聚区。引导符合条件的境内外企业、机构在豫设立期货公司,吸引各类期货经营机构在豫设立区域总部、分支机构及研发中心等功能性总部。

同时,河南提供专项费用补贴,对参与期货交割、标准仓单交易或通过郑州商品交易所综合业务平台进行交易的企业给予一定奖励。对境内外企业、机构在豫设立期货公司,期货经营机构总部在豫单独设立区域专营机构、业务总部、后台服务中心、营运中心、资金中心和研发中心等,给予不超过200万元开办费补助。