白银价格反超原油,旧能源秩序正失效?

白银价格反超原油,历史上只出现三次,这一次所折射的,是旧能源定价体系正在松动,新能源与战略金属正在进入核心资产行列

刚刚过去的2025年,全球大宗商品市场在复杂多变的宏观环境中,呈现“冰火两重天”的历史性分化格局。

一边是金银等贵金属开启史诗级牛市,白银涨超140%,创有史以来最大年度涨幅,黄金涨超60%,录得1979年以来最强表现;以铜为代表的工业金属也强势反弹并屡创历史新高。

另一边是则是能源市场深陷低谷,价格持续回落,承受供需失衡与需求疲软的双重压力,WTI原油全年均下跌超18%,录得2020年以来最大年度跌幅。

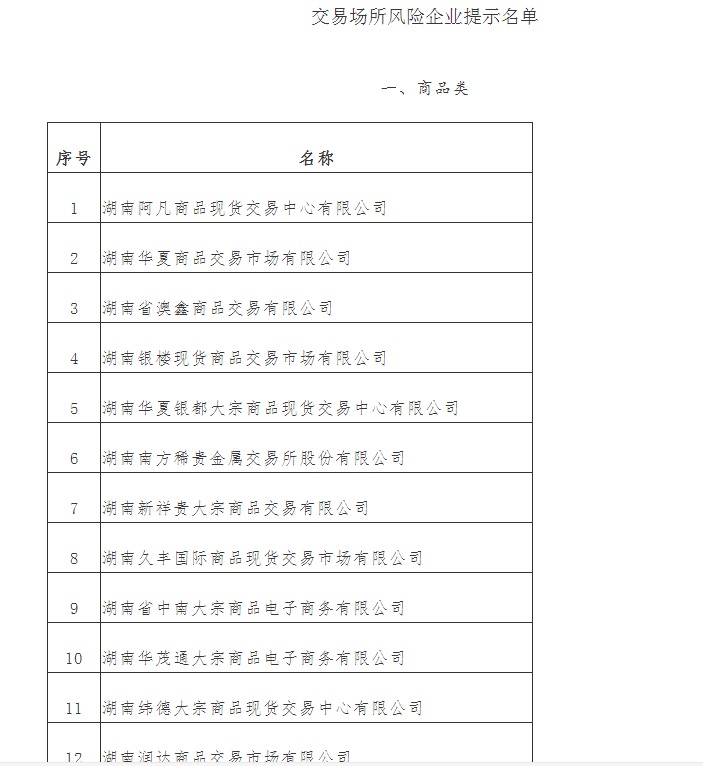

在狂飙的金银和失意的原油分化博弈之际,大宗商品市场出现了罕见的一幕:一盎司现货白银和期货白银的价格均超过了一桶原油。

这一罕见现象,历史上只出现三次,如果除掉2020年疫情期间非正常定价,这一现象只出现过两次。

进入12月,作为白银国际指标的伦敦现货价格先后在10日突破每盎司60美元、23日突破每盎司70美元,并在29日一度站上80美元关口,刷新了历史记录。原油方面,美国西德克萨斯中质油(WTI)期货价格则在12月中旬跌破每桶55美元,创出了约4年10个月以来的最低点。

自1983年WTI原油期货交易启动以来,白银价格持续高于原油的情形极为罕见,上一次出现这一情形还是在2020年4月份,当时新冠疫情爆发重创能源价格,但之后油价很快收复了跌幅,这是一次技术异常的定价;再早的纪录则要追溯到上个世纪80年代。

进入2026年,即使出现了美国强行控制委内瑞拉领导人马杜罗这一突发地缘政治事件,原油价格在周一开盘时也并没有按照惯例上涨,反而出现意外下跌,布伦特原油开盘一度曾短暂下跌1.2%至每桶60美元,随后才开始小幅反弹。

与此同时,周一避险资金涌入贵金属市场。现货黄金突破4400美元,现货白银大涨5%,纽约银日内一度暴涨近10%,COMEX白银期货涨7.63%,报76.430美元/盎司。这也使得白银和原油价格比率超过了1.2。

1盎司白银的价格持续高于1桶原油价格,背后与全球能源转型的加速推进密切相关,这一历史性的“逆转大戏”折射除了哪些新信号?

图说:白银原油价格比率

来源:Investing

白银价格的强劲上涨,主要得益于投资者和工业需求的双重驱动。在投资方面,这种贵金属同时被以实物和金融资产两种形式大量囤积,用于储存财富并对冲美元及其他货币面临的风险。

在工业应用方面,白银的需求则与全球能源转型息息相关。从太阳能电池板到电动汽车等清洁

能源领域,对白银的消耗量持续攀升,为其提供了坚实的长期需求支撑。

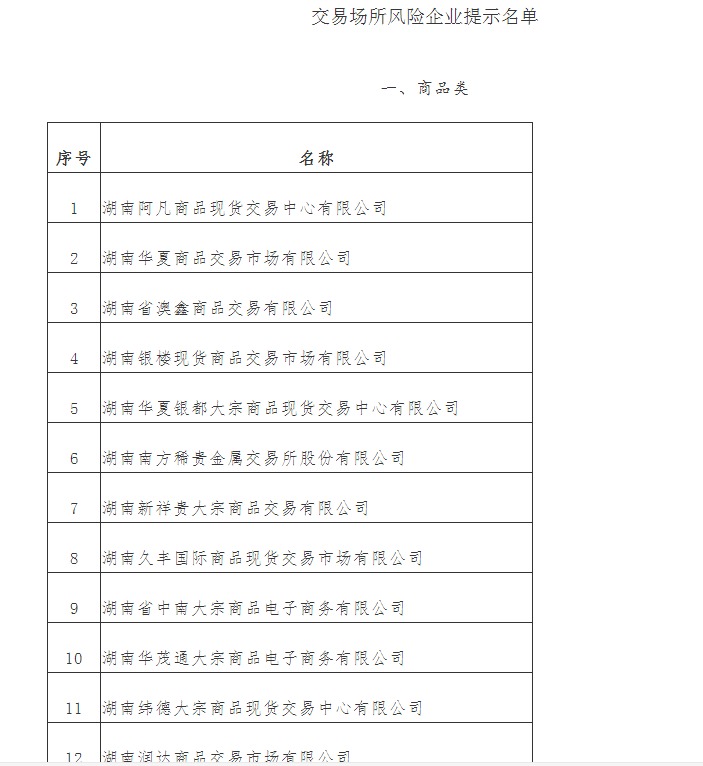

世界白银协会发布的一份题为《白银:下一代金属》最新报告显示,随着太阳能、电动汽车及数据中心等关键技术领域需求加速增长,全球白银工业需求有望在未来五年持续上行。

该报告指出,白银在电导率和热导率方面的卓越性能,正日益成为推动全球经济技术转型不可或缺的关键要素。光伏产业的17%年复合增长率、电动汽车产业的13%年复合增长率,以及数据中心的爆发式扩张,共同构成了白银需求增长的三大支柱。

高电导率、优异热导率失、高抗腐蚀性三大特性使白银成为太阳能电池正面和背面导电银浆的首选材料。过去十年,全球光伏装机容量增长超过十倍,与此同时光伏领域白银需求占工业白银总需求的比例也从2014年的11%飙升至2024年的29%。

图说:2014-2024工业用银需求

来源:世界白银协会

花旗分析指出,仅太阳能产业就已消耗全球白银年产量的近30%,凸显其结构性需求缺口的刚性。资产管理公司Sprott Asset Management首席执行官John Ciampaglia表示:“即便美国在削减对太阳能的支持,其他国家也未放缓太阳能装机速度,而这正在大量吞噬白银需求。”

不过,伴随着银价的暴涨,银浆价格成本抬升也正在给光伏行业带来新的挑战。国金证券分析指出,银浆成本占比在过去半年内显著商城,取代硅料成第一成本变量,占比从10.5%飙升至17%,超越硅料高点时期的15%。

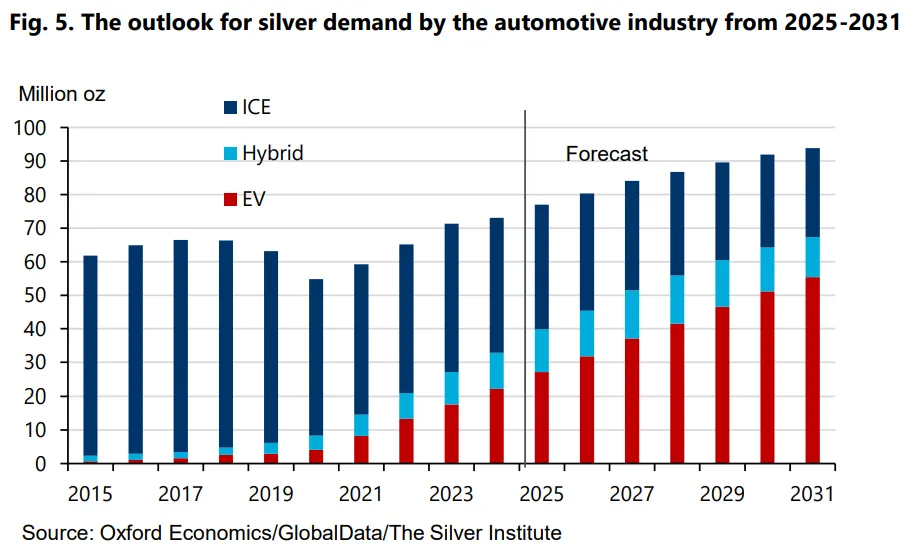

除光伏外,汽车行业的电动化转型也在同步推高白银需求。电动汽车因其电气化程度更高,所需白银远多于传统内燃机汽车,而平均每辆纯电动车则需消耗25-50克白银,用量高出传统燃油车约67%-79%。

由于电动汽车需求和产量快速增长,预计到2027年电动汽车将超越燃油车成为汽车行业白银需求的主要来源,到2031年将占59%的份额。此外,对于充电基础设施的需求也将进一步推动白银需求。

预测显示,汽车行业的全球白银需求将在2025-2031年间以3.4%的复合年增长率增长,到2031年达到约9400万盎司。

而白银供给端几乎看不到新增产量大幅入市的可能。全球“纯白银”矿床基本已经枯竭,如今更多是作为铜、金、锌等其他金属开采的副产品出现。与此同时,回收利用的增量不足以填补这一缺口,导致供应端在面对飙升的需求时显得乏力,加剧了白银市场的供需裂痕。

图说:全球汽车产业用银需求展望

来源:OxFord Economics

与白银市场供应短缺形成鲜明对比的是,原油市场却因供应过剩而被淹没,能源价格持续承压。2025年,WTI原油期货价格已累计下跌逾20%,布伦特也累跌超19%,都在2022年以来的最低水平附近,价格水平已接近多数生产商的盈亏平衡线,行业整体承压明显。

供应过剩的同时,全球石油消费需求随着能源转型的加速也在出现历史性变革。国际能源署(IEA)2025年6月公布的长期预测显示,在仅次于美国的世界第二大石油消费国中国,石油需求将在2027年达到顶峰。

在新车销售方面,国内包括纯电动汽车(EV)在内的新能源汽车比例在10月首次超过5成。随着电动车的大规模普及,中国汽油的需求已经开始减少。

在需求增长放缓的趋势下,我国原油进口量已经率先出现高位回落。2024年,中国原油进口量为5.53亿吨,同比下降1.9%。除疫情影响外,这是近二十年中国原油进口量第一次下降。

2025年初,中石油经济技术研究院在《2024年国内外油气行业发展报告》中指出,中国石油消费正在进入达峰平台期,其中成品油需求已经出现拐点,进入下降通道。

该机构预测,中国石油消费结构正在呈现出“成品油下降,化工用油上升”的特点。交通领域的燃料替代,让中国石油消费有望在2025年提前达峰,在新型能源体系建设下,石油定位逐步由交通燃料转向“交通用能保障+原料用能核心”。

图说:中国成品油消费形势及预测