第一部分 概要

2014年,人民币国际使用继续较快发展,人民币跨境收支占本外币跨境收支的比重上升至23.6%,离岸人民币市场进一步拓展,人民币国际合作不断深化。据环球银行金融电信协会(SWIFT)统计,2014年12月,人民币成为全球第2大贸易融资货币、第5大支付货币、第6大外汇交易货币。

人民币在跨境贸易和直接投资中的使用规模稳步上升。2014年,经常项目人民币结算金额6.55万亿元,同比增长41.6%。对外直接投资(ODI)人民币结算金额1865.6亿元,同比增长117.9%;外商来华直接投资(FDI)人民币结算金额8620.2亿元,同比增长92.4%。人民币开始成为中国政府部门涉外经济统计、核算、管理中的计价货币。

人民币国际使用逐步扩大。截至2014年末,中国境内(不含港澳台地区,下同)银行的非居民人民币存款余额为22830亿元,主要离岸市场人民币存款余额约19867亿元,人民币国际债券未偿余额5351.1亿元。据不完全统计,截至2015年4月末,境外中央银行或货币当局持有人民币资产余额约6667亿元。

人民币资本项目可兑换取得明显进展。2014年,沪港股票市场交易互联互通机制(沪港通)顺利推出,境外机构在境内发行人民币债券更加便利,资本项目外汇管理进一步简化。中国距实现人民币资本项目可兑换的目标并不遥远。

人民币国际合作成效显著。截至2015年5月末,人民银行与32个国家和地区的中央银行或货币当局签署了双边本币互换协议,协议总规模约3.1万亿元人民币,本币互换协议的实质性动用明显增加;在15个国家和地区建立了人民币清算安排,覆盖东南亚、西欧、中东、北美、南美和大洋洲等地,支持人民币成为区域计价结算货币。

展望2015年,国内外环境整体有利于人民币国际使用。中国改革开放不断深化,“一带一路”等国家战略实施将激发更多市场需求,人民币资本项目可兑换有序推进,人民币国际使用的范围和规模有望继续稳步发展。

第二部分 人民币国际使用概况

一、人民币在跨境贸易中的使用

经常项目人民币结算规模保持较快增长。2014年,经常项目人民币结算金额6.55万亿元,同比增长41.6%。其中:货物贸易人民币结算金额5.9万亿元,同比增长42.6%,占同期货物贸易本外币跨境结算金额的比重接近20%;服务贸易及其他经常项目结算金额6565亿元,同比增长31.3%。全年经常项目人民币实收2.73万亿元,实付3.83万亿元,净流出1.1万亿元,收付比为1∶1.4。

境外地域范围进一步扩大。截至2014年末,与我国发生跨境人民币收付的国家达189个(不含港澳台等境外地区)。2014年,与香港地区的跨境人民币收付量占比为52.7%,同比下降4.4个百分点。与新加坡、中国台湾、日本、德国、英国等的跨境人民币收付量占比较2013年同期均有所上升。

境内各地区经常项目人民币跨境结算金额较快增长。2014年,经常项目人民币跨境结算地区前3名是广东省、上海市和浙江省,占比分别为26.7%、15.5%和11.4%;全国共有9个地区经常项目人民币跨境结算金额超过1000亿元;8个边境省(自治区)的结算金额合计约4006.6亿元,占比为6.1%。

货物贸易项下人民币购售业务呈现净买入态势。2014年,境内代理银行共办理跨境人民币购售业务1925亿元,其中自境外参加行买入人民币1022.8亿元,向境外参加行售出人民币902.2亿元,净买入人民币120.6亿元。境外人民币清算行共办理人民币购售业务609亿元,其中自境外参加行买入人民币294亿元,向境外参加行售出人民币315亿元,净售出人民币21亿元。

二、人民币在跨境直接投资中的使用

对外直接投资(ODI)。2014年,ODI人民币结算金额为1865.6亿元,同比增长117.9%。截至2014年末,ODI人民币结算金额累计3320.5亿元。

外商来华直接投资(FDI)。2014年,FDI人民币结算金额为8620.2亿元,同比增长92.4%。截至2014年末,FDI人民币结算金额累计16886.5亿元。

专栏一:人民币国际使用的政策框架

2009年以来,经国务院批准,人民银行逐步取消人民币用于跨境交易计价结算的限制,基本建立了人民币国际使用的政策框架,有力地促进了贸易投资便利化。

(一)经常项目跨境人民币业务政策

2009年7月,跨境贸易人民币结算试点从上海市和广东省四城市(广州、深圳、珠海、东莞)起步。经2010年6月和2011年8月两次扩大试点,跨境贸易人民币结算境内地域范围扩大至全国,业务范围涵盖货物贸易、服务贸易和其他经常项目,境外地域范围没有限制。2012年6月起,境内所有从事货物贸易、服务贸易及其他经常项目的企业均可选择以人民币进行计价结算。2013年7月,经常项目跨境人民币结算业务办理流程进一步简化,相关业务办理效率切实提高。2013年12月,人民币购售业务由额度管理调整为宏观审慎管理,有力地支持了货物贸易人民币结算业务发展。2014年3月,人民银行会同相关部委下放了出口货物贸易重点监管企业名单审核权限,简化了管理流程。2014年6月,在全国范围内开展个人货物贸易、服务贸易跨境人民币结算业务,支持银行业金融机构与支付机构合作开展跨境人民币结算业务。2014年11月,跨国企业集团开展经常项目跨境人民币集中收付业务。

(二)资本项目跨境人民币业务政策

直接投资人民币结算。2011年1月,境内机构可以使用人民币进行对外直接投资。2011年10月,境外投资者可以使用人民币到境内开展直接投资。2013年9月,境外投资者可以使用人民币在境内设立、并购和参股金融机构。2014年6月,直接投资跨境人民币结算业务办理流程进一步简化。2014年11月,符合一定条件的跨国企业集团可以开展跨境双向人民币资金池业务。

人民币跨境融资。2011年10月,境内银行可以开展境外项目人民币贷款业务。2013年7月,境内银行可以开展跨境人民币贸易融资资产跨境转让业务,境内非金融机构可以开展人民币境外放款业务和对外提供人民币担保,放宽境内代理行对境外参加行的人民币账户融资期限和限额。2014年9月,明确境外非金融企业在境内银行间债券市场发行人民币债务融资工具的跨境人民币结算政策。

人民币证券投资。2010年8月,境外中央银行或货币当局、境外人民币清算行和境外参加行等境外机构可以进入银行间债券市场投资。2011年12月,出台人民币合格境外机构投资者(RQFII)制度,符合一定条件的境内基金管理公司和证券公司的香港子公司可以运用其在香港募集的人民币资金在经批准的投资额度内开展境内证券投资业务。2013年3月,人民银行、证监会、外汇局修订RQFII试点办法,扩大试点机构范围,放宽投资比例限制。2014年11月,出台人民币合格境内机构投资者(RQDII)制度,合格的境内机构投资者可以运用来自境内的人民币资金投资境外金融市场的人民币计价产品。同月,沪港股票市场交易互联互通机制正式启动,两地投资者可以买卖在对方交易所上市的股票。2015年5月,已获准进入银行间债券市场的境外人民币清算行和境外参加行可以开展债券回购交易。

三、人民币作为储备货币

据不完全统计,截至2015年4月末,境外中央银行或货币当局在境内外持有债券、股票和存款等人民币资产余额约6667亿元。

专栏二:双边本币互换

2014年,双边本币互换工作成效显著。人民银行先后与瑞士、斯里兰卡、俄罗斯、卡塔尔、加拿大等5个国家的中央银行新签了双边本币互换协议,总额为5450亿元人民币;与新西兰、阿根廷、蒙古、韩国、香港、哈萨克斯坦、泰国、巴基斯坦等8个国家和地区的中央银行或货币当局续签了双边本币互换协议,总额为9570亿元人民币。截至2015年5月末,人民银行与32个国家和地区的中央银行或货币当局签署了双边本币互换协议,协议总规模约3.1万亿元人民币。

双边本币互换协议的实质性动用明显增加。2014年,境外中央银行或货币当局发起本币互换交易金额共计1.1万亿元人民币,动用人民币金额共计380亿元。截至2014年末,境外中央银行或货币当局发起本币互换交易金额约2.3万亿元人民币,动用人民币金额共计807亿元;人民银行发起本币互换交易折合人民币共计41亿元,动用对方货币折合人民币共计15.8亿元。双边本币互换协议的积极动用标志着央行间务实合作迈上新台阶。

四、人民币国际债券

2014年中国债券市场共发行人民币债券11万亿元,同比增长22.3%;截至2014年末,债券托管余额35万亿元,同比增长18%;全市场共成交结算396万亿元,同比增长30.6%,其中,现券交易43.2万亿元,交易活跃度稳步回升。截至2015年4月末,共有232家境外机构获准进入中国境内银行间债券市场,债券托管余额为6346.1亿元。

按照国际清算银行(BIS)狭义口径,截至2014年末,以人民币标价的国际债券余额5351.18亿元,其中境外机构在离岸市场上发行的人民币债券余额5304.8亿元,在中国境内发行的人民币债券(熊猫债)余额46.3亿元。

五、非居民持有人民币资产

截至2015年4月末,非居民(境外机构和个人)持有境内人民币金融资产44065亿元,其中:境外机构持有的股票市值和债券托管余额分别为6444亿元和7352亿元;境外机构对境内机构的贷款余额8739亿元;非居民在境内银行的人民币存款余额21530亿元,包括境外参加行同业往来账户存款、境外机构和境外个人存款。

据不完全统计,截至2014年末,港澳台地区和新加坡、卢森堡等主要离岸市场人民币存款余额约19867亿元(不含存款证)。

六、人民币外汇交易

2014年,中国境内人民币外汇市场(含银行间市场和银行代客市场)日均交易量550亿美元。全年银行间市场人民币外汇即期成交折合4.12万亿美元,同比增长1.2%;人民币外汇掉期交易成交折合4.49万亿美元,同比增长32.1%;人民币外汇远期市场成交折合529亿美元,同比增长63.5%。

据不完全统计,2014年香港、新加坡、伦敦等主要离岸市场人民币外汇交易量日均超过2300亿美元。

专栏三:人民币清算安排

2014年以来,人民银行先后与英国、德国、韩国、法国、卢森堡、卡塔尔、加拿大、澳大利亚、马来西亚、泰国和智利等11个国家的中央银行签署了关于在当地建立人民币清算安排的合作备忘录,约定双方将充分协商和相互合作,做好相关业务监督管理、信息交换、持续评估及政策完善工作。随后,人民银行在上述国家确定一家中资银行作为当地人民币清算行。

截至2015年5月末,人民银行共在15个国家和地区建立了人民币清算安排,覆盖东南亚、西欧、中东、北美、南美和大洋洲等。人民币清算安排的建立,有利于上述国家和地区的企业和金融机构使用人民币进行跨境交易,进一步促进贸易投资便利化。

人民币清算安排主要包括以下内容:

(一)境外人民币清算行接入方式。主要有两种:一是港澳人民币清算行在人民银行分支机构开立人民币清算账户,直接接入境内大额支付系统。二是其他境外人民币清算行选择在其总行(母行)或其总行(母行)指定的中国境内分行开立人民币清算账户,通过开户行间接接入境内大额支付系统。

(二)人民币流动性支持政策。一是境外人民币清算行可按规定为境外参加行提供货物贸易结算项下的人民币购售服务,相应的人民币头寸可在银行间外汇市场平盘。二是境外人民币清算行可以进入全国银行间同业拆借市场,拆入和拆出资金实行余额和期限管理。三是境外人民币清算行进入银行间债券市场投资后,可在投资额度内开展债券回购交易。四是境外人民币清算行可从其总行(母行)或其总行(母行)指定的中国境内分行获取人民币流动性。

(三)当地人民币现钞供应和回流渠道。依托境外人民币清算行在当地建立人民币现钞供应和回流渠道,办理当地人民币现钞配送业务。

继中国银行(香港)有限公司、中国银行澳门分行进入全国银行间同业拆借市场以来,2014年,中国工商银行新加坡分行和中国银行台北分行先后于5月和10月获准进入,全国银行间同业拆借市场中的人民币清算行成员增至4家。2014年,4家境外人民币清算行在全国银行间同业拆借市场累计发生同业拆借交易4714.8亿元,同比增长88%。

七、人民币现钞境外流通

目前人民币现钞跨境流动主要有个人携带现钞出入境和银行跨境调运现钞两个渠道。自2005年1月1日起,中国公民出入境、外国人入出境每人每次携带人民币限额调整为2万元。银行有两个人民币现钞跨境调运渠道,一是以我国和毗邻国家中央银行签订的边贸本币结算协定为基础,边境地区商业银行与对方国家商业银行合作跨境调运人民币现钞。二是人民银行授权香港、台湾等境外人民币清算行负责跨境调运人民币现钞。2007年,人民银行启用首个境外人民币现钞代保管库——中银香港代保管库,并以其为基础向海外其他国家和地区提供人民币现钞供应和回流服务。

人民币现钞跨境供应回流机制运行稳定,供应回流渠道已覆盖港澳台地区及周边国家,并向全球延伸。银行人民币现钞跨境调运总量稳步上升,2014年人民币现钞调入金额为399亿元,调出金额为117亿元,合计516亿元,同比增加23.2%。

第三部分 相关改革及进展

一、资本项目可兑换

中国于1996年实现经常项目可兑换后即开始稳步推进资本项目可兑换。目前中国距实现人民币资本项目可兑换的目标并不遥远。2014年,顺利推出沪港股票市场交易互联互通机制,便利境外机构在境内发行人民币债券,进一步简化资本项目外汇管理,人民币资本项目可兑换继续稳步推进。

专栏四:沪港股票市场交易互联互通机制

2014年4月10日,李克强总理在博鳌亚洲论坛2014年年会上宣布建立沪港股票市场交易互联互通机制(沪港通)。2014年11月17日,沪港通试点正式启动。沪港通是上海和香港证券市场之间建立的交易及结算互联互通机制,两地投资者可以通过当地券商买卖在对方交易所上市的股票。沪港通包括沪股通和港股通两部分,沪股通是指香港投资者通过香港券商直接买卖在上海证券交易所上市的股票的交易和结算机制,港股通是指内地投资者通过内地券商直接买卖在香港联合交易所上市的股票的交易和结算机制。

为积极落实沪港通试点相关工作,证监会、人民银行发布相关管理规定,明确了管理要求。沪港通试点机制的主要内容包括:一是试点原则。试点遵循本地原则,交易结算活动遵守交易结算发生地市场的规定及业务规则,上市公司则继续受上市地有关规定及规则的监管。二是投资标的。试点初期,沪股通的股票范围是上证180指数、上证380指数的成份股,以及在上海证券交易所上市的A+H股公司股票;港股通的股票范围是香港联合交易所恒生综合大型股指数、恒生综合中型股指数的成份股和同时在香港联合交易所、上海证券交易所上市的A+H股公司股票。三是投资额度。试点初期,沪股通总额度为3000亿元人民币,每日额度为130亿元人民币;港股通总额度为2500亿元人民币,每日额度为105亿元人民币。四是投资者范围。试点初期,参与港股通的境内投资者限于机构投资者及证券账户和资金账户余额合计不低于人民币50万元的个人投资者。五是交易和结算机制。两地交易所和证券登记结算机构分别成为对方的会员(结算参与人),为沪港通投资者提供交易和结算服务。资金结算采用净额轧差结算方式,以减少跨境资金流动。

沪港通试点启动以来,运行情况总体平稳有序,社会各方反应积极正面,整体上符合预期。截至2015年5月末,沪股通累计成交7781亿元,日均成交63亿元,总额度已使用1509亿元(占50.31%);港股通累计成交3487亿元,日均成交28.82亿元,总额度已使用965亿元(占38.60%)。

沪港通试点的推出顺应了资本市场国际化发展趋势,具有重要意义和深远影响,有利于扩大我国资本市场双向开放,有利于提高人民币资本项目可兑换程度,有利于促进香港金融市场的繁荣稳定。

中国将进一步推动人民币资本项目可兑换改革:一是打通个人跨境投资的渠道,考虑推出合格境内个人投资者(QDII2)境外投资试点。二是完善“沪港通”和推出“深港通”,允许非居民在境内发行除衍生品外的金融产品。三是修订外汇管理条例,取消大部分事前审批,建立有效的事后监测和宏观审慎管理制度。四是提高境外机构投资者投资我国资本市场便利性。五是继续便利人民币国际化,消除不必要的政策壁垒和提供必要的基础设施。六是做好风险防范。

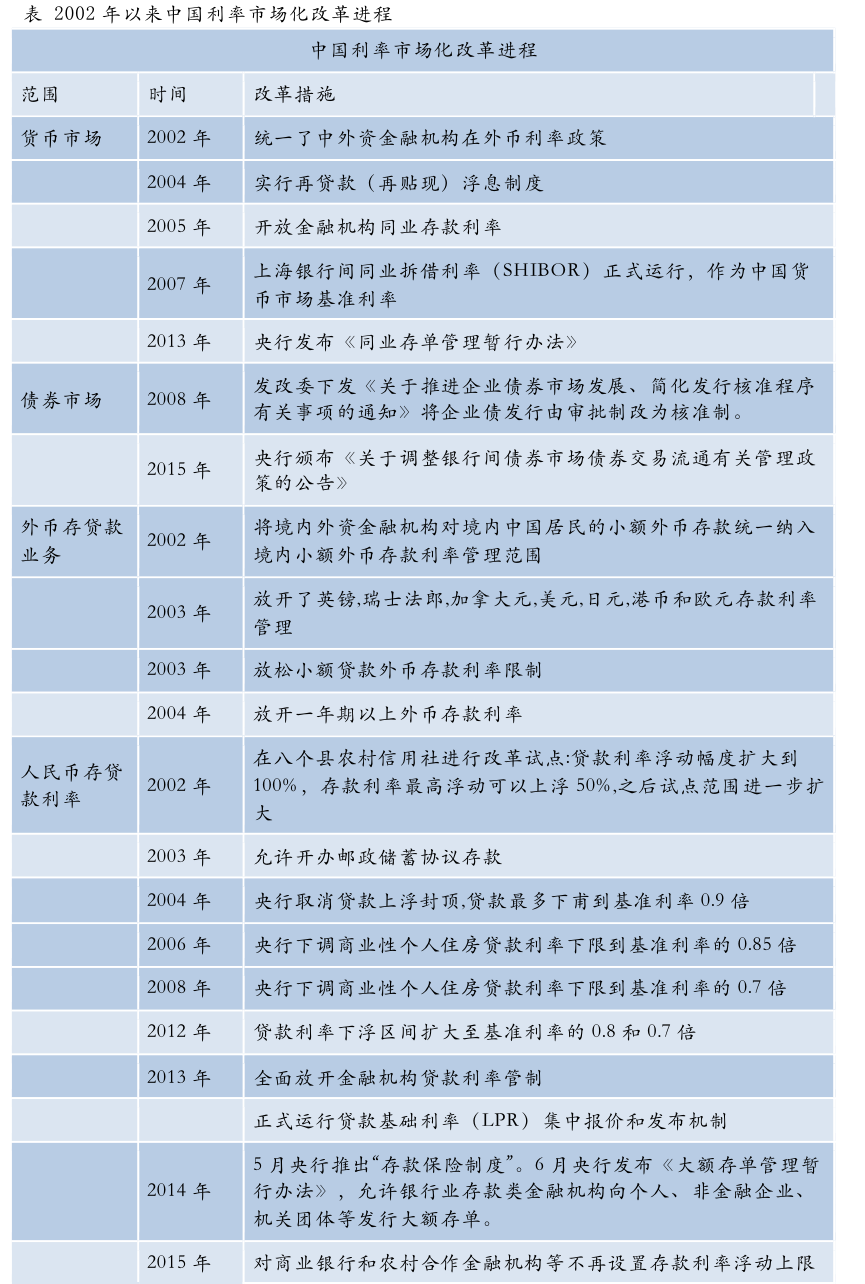

二、利率市场化改革

2014年以来,利率市场化改革继续推进,在放松利率管制、加强机制建设和推进产品创新等多方面都取得了重要进展。一是金融机构利率管制有序放开。2014年3月1日,放开中国(上海)自由贸易试验区小额外币存款利率上限;2015年5月11日,在全国范围内放开金融机构小额外币存款利率浮动区间上限。

2014年11月22日、2015年3月1日、2015年5月11日,逐步将人民币存款利率浮动区间的上限扩大至基准利率的1.5倍,金融机构自主定价空间进一步扩大,分层有序、差异化竞争的存款利率定价格局基本形成。二是市场利率定价自律机制不断健全。自律机制成员范围逐步扩大,新增93家金融机构作为自律机制成员,对促进金融机构完善法人治理、强化财务硬约束、提高自主定价能力并维护公平有序的市场定价秩序都发挥了重要的激励约束作用。三是同业存单发行和交易稳步推进。2014年,共有89家金融机构在银行间市场发行同业存单998期,发行总量为8986亿元,二级市场交易总量为4231亿元。同业存单发行交易全部参照上海银行间同业拆借利率(Shibor)定价。同业存单市场的较快发展不仅有效提升了银行主动管理负债和自主定价的能力,为提高中长端Shibor的基准性奠定了较好基础,也为推出面向企业和个人发行大额存单积累了宝贵经验。2015年6月,人民银行发布《大额存单管理暂行办法》,银行业存款类金融机构可发行面向非金融机构投资人的大额存单。

境内利率市场化改革以来,上海银行间同业拆借利率(Shibor)和香港人民币同业拆借利率(CNH Hibor)的相关性不断提高。2015年4月份,3个月期Shibor均值为4.63%,3个月期CNH Hibor均值为4.12%,境外较境内低51个基点;1年期Shibor均值为4.74%,1年期CNH Hibor均值为4.17%,境外较境内低57个基点。与2014年同期相比,境内外3个月期和1年期人民币拆借利率的利差大幅收窄。