国债期货突然挖坑!股债双牛的变数来了

上周股市大涨,几大指数纷纷创出了反弹以来的新高,大家都是心情不错,但是在另外一个市场,却暗流涌动,10年期国债收益率在本周也出现了大涨,从3%附近一下拉升到了3.26%。这个涨幅让中金所的国债期货主力合约全线大跌,10年期国债期货主力合约,一周下跌1.47%,这是两年来的最大单周跌幅,国债期货大跌,这让股债双牛的市场笼罩了一层阴影。

如果按照我们讲过的《积极型资产配置》这本书里的周期划分,我们目前应该进入了阶段三,而这个阶段的特征就是债券牛市进入尾声,股市牛市下半场,商品牛市开始露出苗头。如果有兴趣的,可以去知识星球老齐的读书圈里重新温习一下这本书,我们是眼睁睁的看着从阶段6,到阶段1,再到阶段2,如今进入了阶段3,这么一路走来,对投资的指导意义极大。那么这时候大家就要考虑了,国债期货大跌,会不会就此拖累债券进入熊市,整个行情进入阶段4呢?我们不妨还是先来看看,这一周债券市场发生了什么?国债收益率为何大涨?会不会持续呢。

如果要问国债期货大跌的原因,市场认可的大概有三个

首先说直接原因,可能跟上周的7年期国债招标有关,一级市场的招标利率远高于二级市场利率,出现了4-5个基点的明显的利差,这就导致了大量的长期投资者,卖掉了二级市场去买一级市场,也就是新发的债券,甚至有人进行套保,不但买入新发的一级市场债券,还做空二级市场,我们知道,债券收益率的走势跟价格是完全相反的,换句话说,收益率上涨,这就导致了价格大跌,而7年期国债,带动整个国债系列期货都发生了下跌。

其次,间接原因,这一阶段,股市和债市开始争夺资金,形成跷跷板效应,股市涨的好的那一周,往往债券都是下跌的,表现出来的情况就是股市涨而债市跌,市场资金流向股市,所以就会出现流动性紧张。而之前的2周时间,股市出现了调整走势,这时候,国债收益率才重新下跌。所以资金的挤出效应,也是一个重要原因。

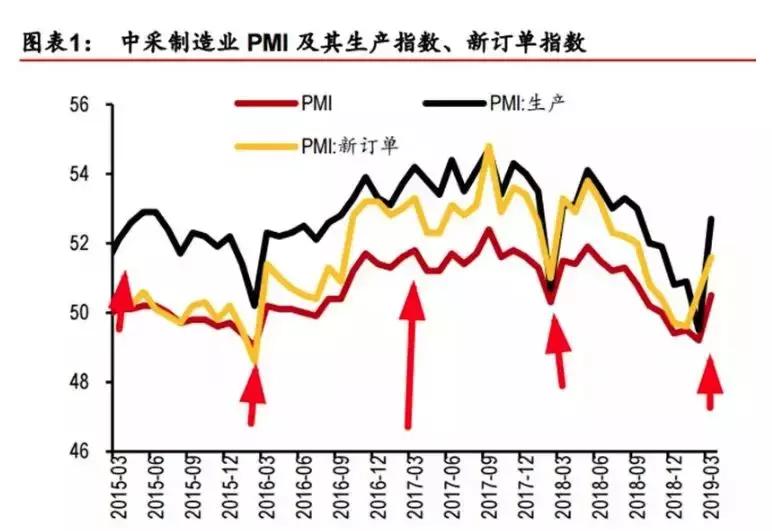

第三,宏观因素,市场认为,经济复苏逐渐走上正轨,PMI回升到枯荣线上方,再加上未来CPI物价也有上涨的压力,猪周期回归。市场预期,央行多多少少会有所顾忌,央行持续宽松加码的必要性下降,造成了利率债市场承受压力。

综合这三方面来看,老齐认为第一个原因是肯定存在的,第二个原因也存在,最近股债之间的跷跷板表现也比较明显,但第三个原因,我们现在还存在疑问,还要继续观察3月份的金融数据,以及4月份的货币政策走势,央行的态度现在大家都只是猜测,他到底怎么想,谁也不知道。甚至他自己都不知道,也是走一步看一步。如果现在就让市场利率急升,那么对于稳经济,可是大大的不利。相当于又开始了紧货币,那这个政策就有点奇葩了。经济复苏刚有苗头,火苗还没起来,就一泡尿又给浇灭了。这点我们存在比较大的疑问,还需要进一步的观察。

所以,未来的十年期国债走势特别的关键,也分为三种可能。

第一,如果十年期国债收益率,持续上升,那么就真的是在紧缩货币了,债券就会提前进入熊市,股市的好日子也为时不多。十年期国债收益率现在是3.26%,如果涨过了3.5%,我们可能就要减仓债券,对股市也要开始加强止盈保护。也要超配商品,将商品的比例加到15%。

第二,如果十年期国债收益率,在3.2%附近走平,债市继续跟股市保持负相关,股市涨他就跌,股市调整,他就复苏,那么我们维持周期3的判断,对股债双牛谨慎乐观。说明央行还没有紧缩的意图,国债收益率的波动,可能只是因为资金争夺,导致的市场因素影响。

第三,如果十年期国债收益率,短暂反弹后,继续回落到3%附近,那么代表,央行的态度没有改变,继续维持双宽周期的判断,股债双牛依旧可期。短期扰动,不改长期趋势。

不过,综合来看,大家也要有清醒的认识,正如我们在今年第一天所说的,债券市场已经进入了下半场,最肥美的日子已经过去了,今年债券的收益肯定不能跟去年下半年相比,目前配置债券的作用,只是为了防守,而并非是进攻。股市才是进攻的利器,债券只是股市的配重,帮助你客观上实现低买高卖,所以不要再问我,债券不赚钱怎么办?他本来就不是为了赚钱的,而是让你在出现极端情况下,留有后手。当然如果债券进入了熊市,我们也会在粉丝群里,第一时间通知大家,换成货币基金避险,债券还有一个作用那就是牛市预警,一旦债券出现了明显的熊市,股市的牛市也就快到尽头了。所以债券的意义非常重大。他甚至是我们投资的指路明灯。