11月10【百万实盘操作-加仓榜】今天股市下跌,债市小涨,可转债表现稳健!

请您先点赞,后阅读!关注老司机不迷路!谢谢!

一、今日早盘行情

1、利率债

红多绿少,晴天。

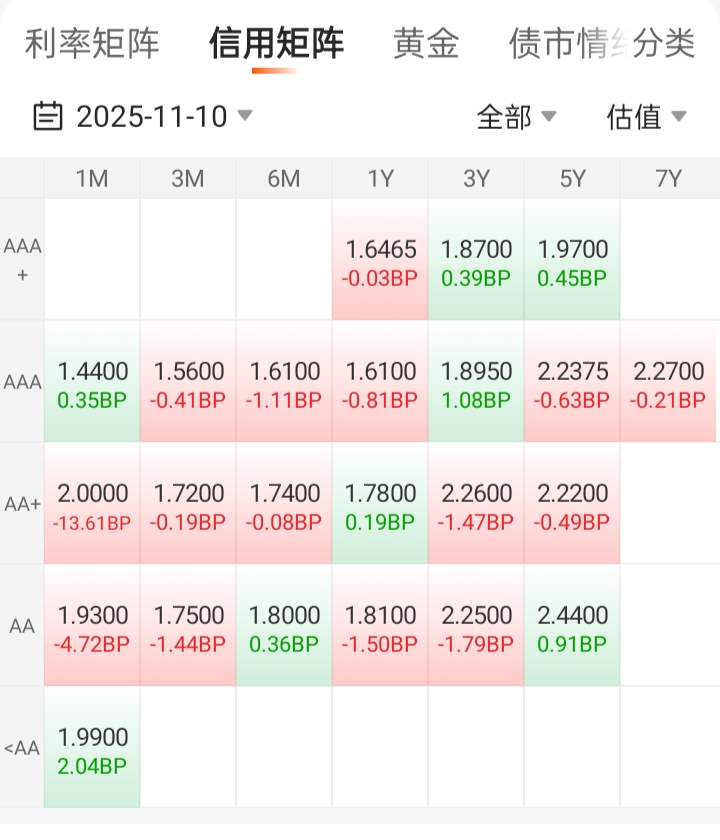

2、信用债

红多绿少,晴天。

3、中期票据指数

今天全价指数里的中期票据指数:收0.03%,表现很好。今天信用债基、中短债基有票息保护。

中期票据指数曲线大幅上升,日K线在5日均线之上,上升走势。

中期票据指数与信用债基、中短债基涨跌正相关。

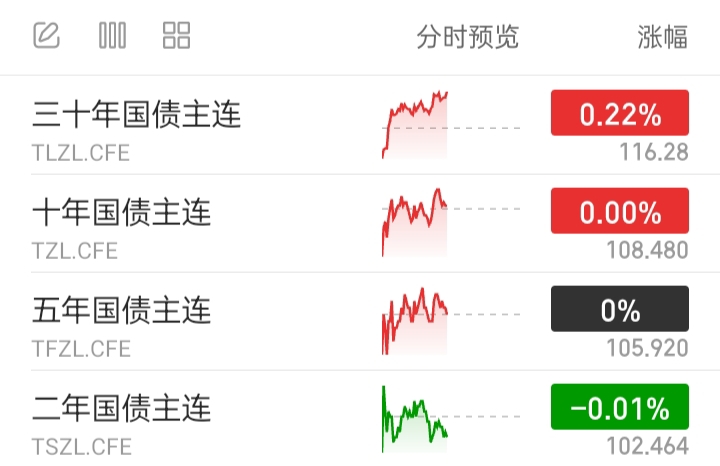

4、 国债期货

2平1跌1涨。表现一般。

5、债基ETF

30年国债ETF,代表超长端利率债基。上涨

十年国债ETF,代表7-10年长端利率债基。收平

政金债券ETF,代表7-10年中长端政金债基。收平

国开ETF,代表0-3年短端国开债基。下跌

信用债ETF、公司债ETF、城投债ETF,代表信用债基。1平1涨1跌

短融ETF,代表中短信用债基。收平

6、A股市场和可转债

A股市场重要指数:全部下跌。今天偏股混基可能下跌。

可转债主要指数:全部上涨。今天偏可转债混基可能上涨。

中证转债:涨0.40%,日K线在5日均线之上,KDJ金叉,MACD金叉红柱放大。今天中证转债继续上涨,在大盘下跌的情况下,日K线突破前高即将创历史新高,表现非常不错。

目前从走势看,仍为小幅上升走势,后市可能继续波段式上行。但应该把握节奏,持基观望或适量高抛低吸。

7、黄金

沪金主连:涨1.39%,日K线在5日均线之上。今天沪金上涨,日K线突破近期小幅横盘震荡区间,后市有望继续上行或上一个台阶震荡。可持基观望或适量高抛低吸。

黄金应着眼于长期战略配置,而非短期投机。家庭资产组合中配 置5-15%的仓位是合理的,司机的目标仓位是5%-10%,目前还不到3%。

黄金和美股为跷跷板,可以用黄金和美股进行适量比例配置,实现风险对冲。

8、市场资金面及债市早盘综述

资金面今天央行公开市场操作小额净投放416亿。资金面偏松,晴天。

市场资金价格小幅上涨,相比上个交易日偏贵,对债市不利。早盘股市主要指数1涨4跌,对债市有一定提振作用。

早盘综述

今天10年国债活跃券高开低走,小幅下行,收-0.15BP,总体小涨,最新1.8045,机构预测近期运行区间可能在1.75-1.85。极限上限1.90。

债券二级市场利率债、信用债晴天。

国债期货2平1跌1涨。

行情整体表现较好。

走势分析

今天10年国债期货高开低走,总体收0.00%,日K线在5日均线之下。

今天2、5、10国债期货日K线收盘后在5日均线之下,10国债期货日K线收盘后在5日均线之上,整体低开高走,走势偏强。

技术上看,10年国债期货日K线探低20日均后回升,60分钟图KDJ底部金叉,短线有止跌企稳迹象。而30年国债期货日K线有望站上5日均线,希望能站稳,继续上升走势。

持基观望,喜欢博弈的可适量逢低买入利率债基,稳健型小伙伴可以逢低适量买入信用债基。司机个人还是比较喜欢信用债基。

债市预测:震荡回升。

9、操作思路(仅分享,不构成投资建议)

利率债:上涨。震荡走势,可逢低买入,或持基观望。

信用债:今天二级市场信用债晴天,表现较好。信用债ET收0.00%,日K线在5日均线之下,震荡整理。逢低适量买入或持基观望。

中短债:收平,横盘震荡。适量持基观望。

混合债:今天股市主要指数全部跌。可转债主要指数全部上涨,中证转债日K线在5日均线之上,小幅上升走势。纯可转债基逢高适量止盈减仓,均衡型混合债基逢低适量买入或持基观望。

二、300万实盘操作:(仅分享,不构成投资建议)

混合债基

买入$广发集轩债券C(OTCFUND|017476)$5万元。

广发集轩上周连续3天收蛋,今天的预估又是收蛋,从走势看可能又要起一波了。该基经理格外注重风险把控,一方面严选高资质信用债,从源头规避违约风险;另一方面通过精准的久期控制,减少利率波动对净值的冲击。仅搭配少量股票做适度增强,避免因股票仓位过高导致大幅波动。最新披露的持仓中包括新能源、电力设备等新景气板块,后续潜力较大。

业绩表现也贴合低风险定位,近3月涨2.86%,近1年涨幅5.64%,虽没有极致的爆发力,但胜在不大起大落,即便近几个月股债市场大幅震荡,它仍能实现净值稳步增长,收益稳定性和持有体验均优于大多数信用债基、利率债基。

对于不追求短期高收益,更看重长期踏实稳定的投资者来说,它的风控逻辑与业绩稳定性,或许值得进一步关注,司机今天买入5万元。

【特别注意】

行情或操作如有变化,可查看司机在收盘前2点–2点15发的文章【2点半操作】。

三、司机主要持仓及收益明细(由于篇幅原因,资金占比较小的持仓基金未列出)

四、今日债基实时收蛋预估(行情时刻变化,具体收蛋以实际为准)

1、利率债基

超长:可能收0至15蛋

中长(5-10年):可能收0到10蛋

中短(0-5年):可能收0至5蛋

2、信用债基

长债:可能收0到3蛋

中短债:可能收0到2蛋

3、部分债基收蛋预估

长城短债C(007195),可能收1蛋。中短信用债基。

广发景宁债券C(013449),可能收2蛋。信用债基。

华泰保兴安悦债券C(020741),可能收12蛋。超长端利率债基。

南方中债7-10年国开行债券指数E(013594),可能收5蛋。长端利率债基。

五、基金加、减仓榜

以上仅为个人观点,不作为投资依据!不做任何推荐。

过往收益不代表未来,市场有风险,投资须谨慎!

关注司机可以查看三百多万实盘操作明细,如有好的交易机会和强势的基金,司机会及时和大家分享,如有风险,司机也会第一时间通知。希望点赞、评论不要停,如果没有要说的,可以在评论区打888,一路发!您的支持是我努力发贴的动力,感恩有您!

以下基金仅用于关联到相应基金吧,不是推荐!

$华泰保兴安悦债券C(OTCFUND|020741)$。$南方中债7-10年国开行债券指数A(OTCFUND|006961)$。$鹏华丰禄债券(OTCFUND|003547)$。$东方添益债券(OTCFUND|400030)$。$博时恒乐债券C(OTCFUND|014847)$。$华泰保兴安悦债券A(OTCFUND|007540)$。$国泰惠丰纯债债券A(OTCFUND|007214)$。$方正富邦鸿远债券C(OTCFUND|015909)$。$富国优化增强债券E(OTCFUND|018980)$。

#晒收益##晒实盘##晒抱蛋收益##11月基金投资策略##4000点 到底要不要止盈?##反内卷重大进展?光伏板块持续活跃##A股低开高走!国际资本看好中国资产##科技小登大揭秘##科技热点摊开业啦#

#创作扶持计划#@天天基金创作者中心