牛股王是一款手机股票软件,在这里股民们可以每天领取免费精选股票组合,将金融投资方面的多种信息以及行情信息提供,让自己提前局热点概念股,能够满足用户对各类股票进行选择参与投资,并且还可以对最新的热门投资股票了解,所以喜欢的话,就来下载吧!

软件简介

牛人股票交易全公开,智能盯盘,股票异动自动推送提醒,炒股更简单!

投资顾问在线免费诊股,每天领取免费精选股票组合,让你提前布局热点概念股。

软件功能

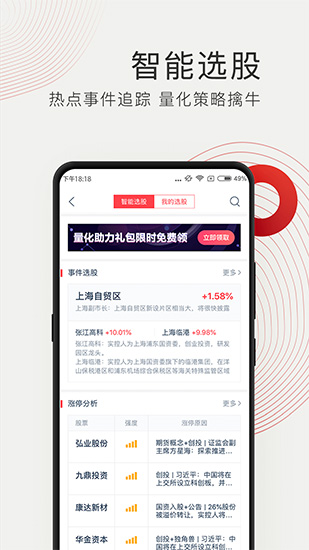

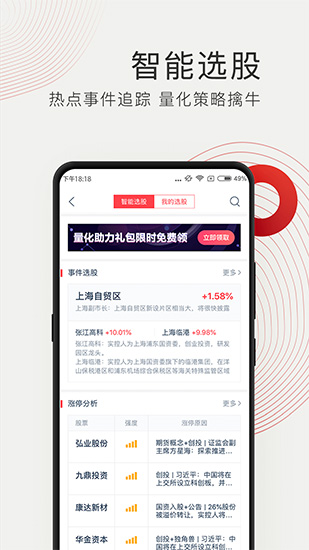

1、选股工具

应用中提供了股票的选股工具使用,用户可以对各种股票进行查找选择;

2、在线开户

用户可以在线进行金融证券账户开户,可以获取投资账户来进行金融投资;

3、资讯阅读

提供了金融投资方面的各种投资资讯信息,用户可以对各个资讯文章阅读;

4、直播学习

为用户提供了金融名师提供的在线直播课程,可以通过视频直播来学习投资;

5、教学课程

提供了线上的视频教学课程资源,用户可以通过视频课程来进行培训学习;

6、大盘数据

为用户提供了股票投资的大盘交易数据,可以通过市场的大盘来查看行情。

软件特色

1、多维度辅助

对用户的金融股票投资提供了多种维度的支持和辅助,可以获得更多指导;

2、专业教学

提供了众多的专业投资的教学课程内容,可以学习到更多专业投资知识;

3、快速交易

在平台上对股票进行投资交易非常方便,能够更加快速的进行在线交易;

4、智能工具

将多种的智能工具都有提供使用,可以获得更多投资的智能选股工具使用;

5、最新动态

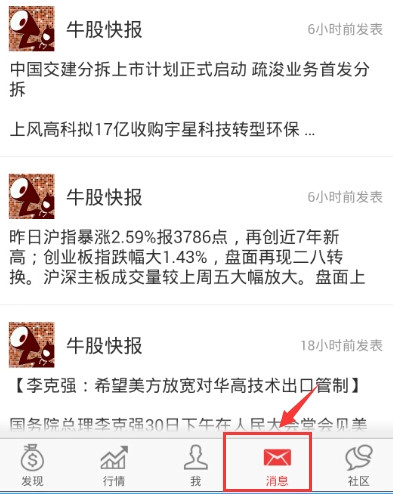

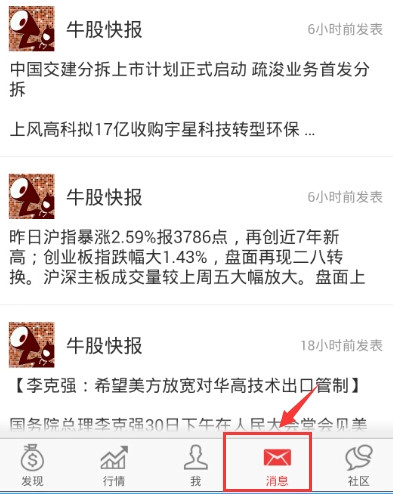

将金融投资市场中的最新行情动态信息进行推送,可以获取最新的投资信息;

6、海量资讯

对投资市场的多方面提供了资讯信息,用户可以查看到更多的投资市场资讯。

软件亮点

【炒股上手快】股票投资组合参考,大数据智能诊股,让你轻松把握股票趋势;

【开户更便捷】手机一键在线开户,便捷更安全;

【云端帮盯盘】智能股票盯盘,股票异动自动提醒;不懂炒股知识、k线组合,也能让你轻松上手炒股;

【手把手教学】老师盘中热点分析,时时解盘,精选股票组合,一键跟买,盘后解盘支招,制定次日投资策略;

【一对一辅导】配置专属股票投资顾问,专业机构荐股,每天盘前推荐精选免费股票组合,解决散户选股难题。

软件优势

1、在线开户炒股

超低佣金,快捷服务,接入券商真实交易系统,实盘低佣金万2.5开户,买卖股票,赚钱不难。

2、牛人投资组合

免费查看牛人投资组合,跟踪Ta的动态。高手持仓记录,想看就看,就是这么任性!

3、智能预警盯盘

提供股票、场内基金及债券的实时行情,您可以把这些投资品加入自选列表。当关注的股票、场内基金等出现涨跌异动时,牛股王会自动发出智能预警提醒,帮您盯盘。Duang,股票涨停了!

4、模拟炒股比赛

怕亏损的股民小鲜肉可以选择模拟股票交易,待功力深厚之后,参加下炒股大赛,运气好点再赢一打钞票回家什么的也是醉了。

5、人气投资社区

这个瞬息万变的股市中,我们总有太多的疑问需要高手解答,总有太多的股票,让大家给点买卖意见。您可以通过发帖、回帖、点赞、私信等形式与社区投资人士交流互动。

使用说明

1、打开软件后进入发现页面,即可看到稳健牛人、翻倍牛人、常胜牛人、人气牛人、总收益榜、月收益榜、周收益榜、影响力榜等信息,同时还可以发现更多交易机会哦。

2、进入行情,即可了解最新的自选股和沪深股市行情。

3、进入到我的页面,即可进行实盘交易和模拟交易,同时还可以开启智能量化预警等等。

4、进入消息页面,即可看到你关注的用户发来的最新信息,同时还有私信及通知的查看哦。

5、进入社区页面后,即可看到最热话题、谈股论金等信息,同时还有有奖活动信息哦。

软件点评

牛股王股票app是一款便捷的金融投资服务应用平台,在这个应用中能够对需要的多种金融资讯信息获取,可以满足用户对多类型的投资信息获取需求,并且提供了很多的专业教学指导课程资源,随时都能够得到更多专业老师的指导,掌握更多投资方法。

更新内容

v6.9.4:

1、新增牛股王价值30指数;

2、新增债券行情,基金行情改版;

3、其他界面和用户体验优化。