外汇市场,被誉为全球最大的金融市场,其日均资金流量远超股票、债券等金融市场。尽管它声名显赫,但对于许多投资者而言,它却如同一位“最熟悉的陌生人”,只闻其名,未见其形,更谈不上深入参与了。接下来,我们将为您揭晓外汇市场的八大基础要素,助您一窥其究竟。

01一、外汇的定义

外汇,简而言之,就是某一国家所持有的外国货币,以及那些以外国货币形式存在的、用于国际间结算的支付工具。这个概念既可以从静态角度理解,也可以从动态角度来把握。

外汇是从动态和静态两个角度理解的。 在静态角度上,外汇指的是那些以外国货币形式存在、并被广泛应用于国际间结算的支付工具。这些支付手段不仅包括外币表示的信用工具,如银行存款、商业汇票等,还涵盖诸如银行汇票、银行支票以及长短期政府证券等有价证券。

在动态角度上,外汇指的是将一国货币兑换成另一国货币的过程。这一过程旨在清偿国际间的债权与债务关系,是一种专门的金融活动。这种兑换活动通常被称为国际汇兑。值得注意的是,并非所有国家的货币都能在国际市场上自由兑换。因此,某些国家的货币在境外只能被视为外币,而非外汇。

02二、汇率的定义与特性

汇率即两种货币间的比价,具有动态变动、传递效应、可预测性等特点。 汇率,亦被称为汇价,实质上是一国货币以另一国货币为基准的价值体现,或者说是两国货币之间的相对比价。它通常以两种货币之间的兑换比例来呈现。例如,USD/CNY=1/7.2456意味着美元与人民币的兑换比率是1比7.2456,换句话说,就是需要7.2456元人民币才能兑换1美元。

汇率作为一种货币价值的体现,具有几个显著的特点。首先,它是不断变动的,受到多种因素的影响,包括经济状况、政策调整以及国际政治形势等。其次,汇率的变动往往具有传递效应,不仅会影响到本国的经济,还会对其他国家乃至全球的经济产生深远的影响。此外,汇率还具有可预测性,尽管其变动受到诸多复杂因素的影响,但通过深入的经济分析和研究,人们可以在一定程度上预测其未来的走势。这些特点使得汇率成为经济分析的重要指标之一。

2.1 汇率的标价方式

欧元EUR,以0.9705为单位进行显示。日元JPY,以119.95为单位进行显示。英镑GBP,以1.5237为单位进行显示。瑞郎CHF,以1.5003为单位进行显示。

2.2 汇率的最小变动单位

欧元EUR,最小变动为0.0001。日元JPY,最小变动为0.01。英镑GBP,最小变动为0.0001。瑞郎CHF,最小变动为0.0001。

2.3 涨跌情况的描述方式

在市场上,外汇汇率的涨跌情况通常用“点”来描绘。按照惯例,从右边数起,第一位数字称为“X个点”,它代表了汇率变动的最小单位。以此类推,第二位数字则称为“X十个点”。例如,当欧元对美元的汇率从1.1010上升至1.1015时,我们说欧元对美元上升了5点。同样地,当美元对日元的汇率从120.50下跌至120.00时,我们称美元对日元下跌了50点。

03三、汇率的标价方法

汇率有直接标价法和间接标价法,各国使用不同方法展示汇率。 在讨论汇率时,我们经常会遇到不同的标价方式。这些方式因货币而异,旨在为交易者提供清晰、直观的汇率信息。以下是几种常见货币的标价示例:

欧元EUR,通常以0.9705为单位进行显示,代表着每单位欧元对应的货币量。

日元JPY,则以119.95为单位,显示每单位日元所能兑换的货币量。

英镑GBP,以1.5237为单位,表示英镑与另一种货币的相对价值。

瑞郎CHF,以1.5003为单位,同样反映了瑞郎的汇率水平。

通过这些标价方式,我们能够更好地理解不同货币之间的价值关系。

3.1 直接标价法

直接标价法,顾名思义,是以本国货币来衡量一定单位的外国货币的汇率表示方式。通常,这种标价法会展示1个单位或100个单位的外币能兑换多少本国货币。在现今全球范围内,多数国家都采用这种直接标价法,我国亦不例外,例如美元兑人民币的汇率就以1:6.4906的形式呈现。

3.2 间接标价法

间接标价法,与直接标价法相对,是以外国货币为基准来衡量一定单位的本国货币的汇率表示方式。它通常展示的是1个单位或100个单位的本国货币所能兑换的外国货币数量。目前,采用这种标价法的国家相对较少,例如英国、欧元区、澳大利亚、新西兰以及爱尔兰等。以英国为例,英镑对人民币的汇率以1:9.4471的形式呈现,这正是间接标价法的实际应用。

04四、主要货币产品与代码

常见货币用三个英文字母表示,如美元(USD)、英镑(GBP),代码用于国际交易与市场分析。 在国际金融市场中,货币的名称或代码通常以三个英文字母来表示,这是遵循国际惯例的做法。这些代码不仅用于交易结算,还广泛用于金融数据分析和市场行情展示。以下是一些常见货币的代码示例:

美元:USD

英镑:GBP

欧元:EUR

日元:JPY

加拿大元:CAD

瑞士法郎:CHF

澳大利亚元:AUD

新西兰元:NZD

通过这些代码,投资者和交易员可以轻松识别和追踪各种货币的动态,从而做出明智的投资决策。

05五、外汇市场参与者

从中央银行、商业银行到跨国企业,各类机构和个人参与外汇市场,主要动机是获利、对冲和资金配置。 外汇市场的参与者众多,主要包括各国的中央银行、商业银行、非银行金融机构、经纪人公司、自营商以及大型跨国企业等。这些机构和个人在外汇市场上交易频繁,每笔交易的金额都相当巨大,通常达到几百万美元,甚至更高。他们参与外汇市场的动机通常基于三点:获取利润、规避风险以及实现资金的有效配置。

1)国际企业通过贸易活动,将其在国外市场获取的盈利转换为本国货币。

2)利用外汇市场进行对冲,企业财务部长和资金经理可以降低期货交易中的价格波动风险。

3)投机获利。

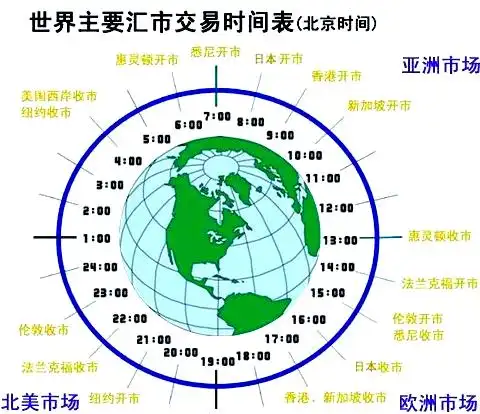

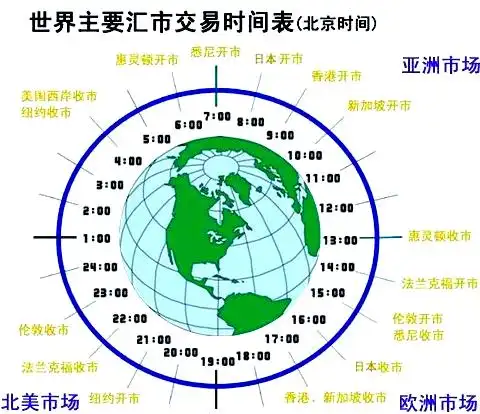

06六、全球外汇市场与交易时间

全球有30余个主要外汇市场,24小时连续运作,各市场交易时间相互衔接。最重要的交易集中在伦敦、纽约、东京等地。 接下来,我们进一步探讨全球外汇市场的分布。目前,全球范围内共有30余个主要外汇市场,这些市场广泛分布于各大洲的多个国家和地区。在众多市场中,欧洲的伦敦、法兰克福、苏黎世和巴黎,美洲的纽约和洛杉矶,澳洲的悉尼,以及亚洲的东京、新加坡和中国香港等地,被视为最重要的外汇交易中心。