被发现多笔异常存款问题,光大证券接380万港元反洗钱罚单

财联社6月17日讯(记者封其娟)在A股、港股股价接连遭受重击后,来自香港证监会的谴责和大额罚单,接踵而至。*

因没有遵守有关打击洗钱及恐怖分子资金筹集的监管规定,香港证监会谴责光大证券香港公司并处以380万港元罚款。对此,光大证券已公开表示,该监管措施是香港证监会对光大证券香港公司在2015年1月至2017年2月期间进行反洗钱合规性调查的结果。目前,光大证券香港公司已认真对照监管要求,完成相关问题整改并实施有效的管控措施。

6月15日多方消息指出,光大集团旗下3家在港公司完成高层人事调整。同为“光大系”,光大证券高层的人事调整在历时两个月后,也终于尘埃落定。光大证券新任董事长和新任监事长正式上任。

近年来,光大证券长期受困于人事之累,震荡不断。而券商人事调整通常与业务违规或高层违法关系密切,尤以“MPS”跨境收购案、“乌龙指”事件为代表。时至今日,“MPS”风险仍在出清中。

光大证券遭遇香港监管处罚

因没有遵守有关打击洗钱及恐怖分子资金筹集的监管规定,香港证监会谴责光大证香港公司并处以380万港元罚款。

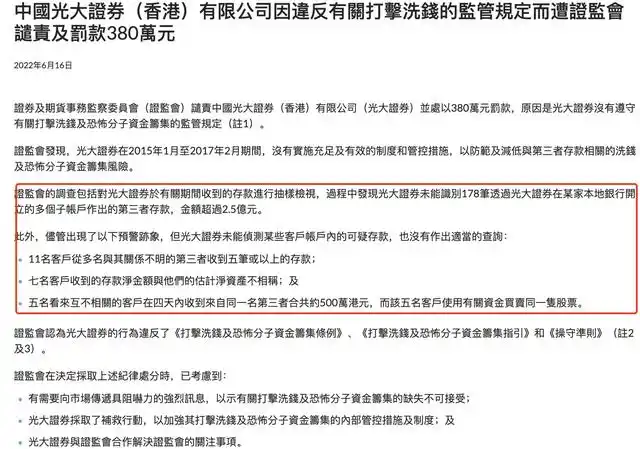

香港证监会指出,在2015年1月至2017年2月期间,光大证券没有实施充足及有效的制度和管控措施,以防范及减低与第三者存款相关的洗钱及恐怖分子资金筹集风险。

香港证监会的调查包括对光大证券于有关期间收到的存款进行抽样检视,过程中发现光大证券未能识别178笔透过光大证券在某家本地银行开立的多个子帐户作出的第三者存款,金额超过2.5亿港元。

而尽管出现了以下预警迹象,光大证券未能侦测某些客户帐户内的可疑存款,也没有作出适当的查询:

1)11名客户从多名与其关系不明的第三者收到5笔或以上的存款;

2)7名客户收到的存款淨金额与他们的估计净资产不相称;

3)5名看来互不相关的客户在4天内收到来自同一名第三者合共约500万港元,而该5名客户使用有关资金买卖同一只股票。

证监会认为,光大证券的行为违反了《打击洗钱及恐怖分子资金筹集条例》、《打击洗钱及恐怖分子资金筹集指引》和《操守准则》。

对于光大证券而言,受到来自香港证监会的谴责和大额罚款,并非头一遭。

2020年9月28日晚间,香港证监会在官网披露了光大证券的一则处罚决定。相关公告指出,在未经有效授权下,光大证券香港公司将客户证券质押予银行以获得财务通融,遭香港证监会谴责并罚款250万元。

经香港证监会调查发现,大约6841名客户给予光大证券香港公司的常设授权有效期已于2018年3月31日届满,但在2018年4月1日至2018年8月19日期间,光大证券香港公司仍依赖这些授权质押客户的证券,作为获取三家香港银行信贷额度的抵押品。

据悉,光大证券香港所质押的证券总市值为1.89-12.14亿港元,包括属于受影响客户的证券以及属于其常设授权仍然有效的客户(不受影响客户)的证券。

在欠缺有效授权下质押客户证券,光大证券香港公司违反了《证券及期货(客户证券)规则》(《客户证券规则》)及《操守准则》。

光大人事调整尘埃落定

6月15日多方消息显示,光大集团更新了在香港的人事布局。下属公司中,光大环境、中国光大控股董事会主席将易人,光大银行香港分行行长亦将换将。

调整结果显示,中国光大集团有限公司执行董事、总裁黄海清将接任光大环境董事会主席;光大集团党委委员、副总经理于法昌将兼任中国光大控股董事会主席;光大银行数字金融/云生活事业部联席总经理蔡明杰,将出任光大银行香港分行行长。

同为“光大系”,光大证券高层的人事调整在历时两个月后,也终于尘埃落定。

就在前一日,光大证券发布公告称,公司董事会审议通过了选举赵陵为公司新任董事长的议案,并补选其担任公司第六届董事会战略与发展委员会委员和召集人;另外,公司监事会选举梁毅为公司新任监事长,并补选其担任公司第六届监事会治理监督委员会委员。

根据公开资料,赵陵与梁毅分别在光大银行、光大集团任职超二十年,是光大的“老兵”。

现年50岁的赵陵于2021年11月起任光大银行副行长,2021年7月起任该行党委委员。自2001年加入光大银行,赵陵历任总行资金部职员、投资交易处处长、总经理助理、副总经理、总经理等职;此外,赵陵还曾出任光大永明资产管理股份有限公司董事、光银国际投资有限公司董事、中国光大银行股份有限公司(欧洲)董事。5月27日,因工作调整的赵陵已辞去此前担任的中国光大银行党委委员、副行长等职。

较赵陵年长6载的梁毅,2000年加入光大集团,历任法律部法律处副处长、处长、法律部副主任、风险管理与内控合规部/法律部副总经理。现任光大集团风险管理与内控部/法律部资深专家、总部机关纪委委员,光大金瓯资产管理有限公司董事。

今年4月,光大证券董事长闫峻被撤销党内职务,6名党委委员被问责。实际上,工行出身的闫峻当初可谓临危受命,于2019年出任光大证券董事长。

“MPS”连锁反应持续,风险尚未出清

一场跨境收购案,让光大证券筋骨大伤,至今未能“满血复活”。

2018-2021年的4年时间,光大证券一共为“MPS”暴雷事件计提损失52.84亿元。截至2020年末,光大证券因MPS项目合计承担的债务高达45.52亿元。

2021年,光大证券投资交易集群业务亏损4亿元,营收比上年同期下降122%。光大证券指出,主要是权益自营投资业务受到市场下跌影响,未能实现预期收益。同年,光大证券资管业务收入亦同比减少13%。

2021年,光大证券营收167.07亿元,仅比上年增加8.41亿元;而上一年,光大证券营实现营收158.66亿元,同比增长约58%。

2016年,光大证券子公司光大资本联合暴风集团成立浸鑫基金,收购英国体育传媒公司MPS的65%股权。收购后,MPS陷入危机,被破产清算,没能按计划推出的浸鑫基金,让光大证券的业绩大大受损。

此外,“MPS”还引发来光大证券的反腐风暴,带来了人事地震。2019年4月,光大证券董事长薛峰辞职,后被带走调查。光大证券首席风险官、合规总监、业务总监也先后离职。其中,不乏在光大证券任职超过10年的老将。

上任董事长后,闫峻对内部各个业务负责人进行了不同程度的“换血”。而最终,被降予大任的闫峻在费用管理上栽了跟头。

追溯起来,2016年从光大集团空降至光大证券,薛峰也是临危受命。而所谓的危机,便是轰动业内的“乌龙指”事件。这一事件同样给光大证券带来持续阵痛。

光大证券“乌龙指”的轰动性在于,该事件是沪深股市自开市以来因证券公司操作失误引起的最大一次市场异动。