除了离岸账户,外贸商们还有哪些方式可以海外收款?

对于外贸商来说,如何安全、快捷地进行海外收款至关重要,目前最常用的外贸收款方式是在香港开设离岸账户。但近几年在政策不断收紧的情况下,部分香港银行已经开始清理僵尸账户和异常账户,同时开户门槛明显提高,体量较小的客户已经不太容易开户。

不过除了香港离岸账户外,也有许多其它跨境收款的方式,不同的收款方式各有特点,外贸商们不妨了解一下。

香港离岸账户

首先先简单介绍香港离岸账户,香港作为世界知名的金融和贸易中心,拥有全球高知名度银行,如汇丰银行、星展银行、恒生银行等,在进行外汇相关业务有非常大的优势,前往香港开设离岸账户,是以往大部分外贸商的默认收款方式。

优点:不受外汇管制、存取灵活、资金调拨自由。

缺点:①政策收紧导致香港离岸账户频频面临关停潮,不少正常的离岸账户也被冻结;②往后开设香港账户的门槛将越来越高。

费用:开户10000-20000RMB,部分银行要求存储一定金额或购买理财产品等才可开户,转账约15美元单笔。

义乌个体户账户

义乌个体户账户是国家为了鼓励外贸企业、个人SOHO等发展,于2014年推出的利好政策,账户特点是结汇、收汇不受管控,不用做账报税。用户持有个体工商营业执照才可申请义乌个体户,申请成功后可用于美金收汇结汇、PayPal提现等,收到的美金不可转出,结汇人民币可自由转出。

优点:免税(国家免征免退的政策)、大额无限制、结汇时不需要提供物流凭证和PI。

缺点:①需本人携带身份证在支行签字开户;②入账时间不是很稳定,且每次需填写中转行较为麻烦;②用户在收汇后不可转出。

费用:结汇1万美元收取3RMB或1.5美元;PayPal提现42美元单笔。

进出口公司代理

有的外贸商也会通过进出口公司来代理收款,以进出口公司的名义出货,国外买家打款至进出口公司的账号上,再转到自己账户。不过考虑到安全性,不少外贸商户会选择认识的公司代理。

优点:进出口公司拥有进出口经营权,某些产品出口需要特殊的资质,这时候外贸商可以委托有资质的进出口公司代理出口。

缺点:①这种方式货物与资金都会经过代理公司,容易发生诈骗公司拿货卷款跑路的情况;②这种收款方式对代理公司的依赖较大,若代理公司发生变动,容易影响外贸商户的正常发货与收款。

PayPal收款

如果是做外贸独立站的,对PayPal收款应该不会陌生。PayPal作为全球最知名的支付工具,覆盖面广,可以在45个国家使用,拥有1亿多用户,国际认可度和实用度很高。

优点:全球使用人群广泛,适合体量较小的外贸SOHO,PayPal的国际付款通道能够满足大部分地区客户的付款习惯。

缺点:①国内提现不方便,结汇有5万美元限制,手续费较高;②PayPal对卖家账号的要求较为严格,卖家账号被投诉后容易被冻结。

费用:收款2.9-3.9%+0.3美元;提现35美元单笔。

电子离岸账户

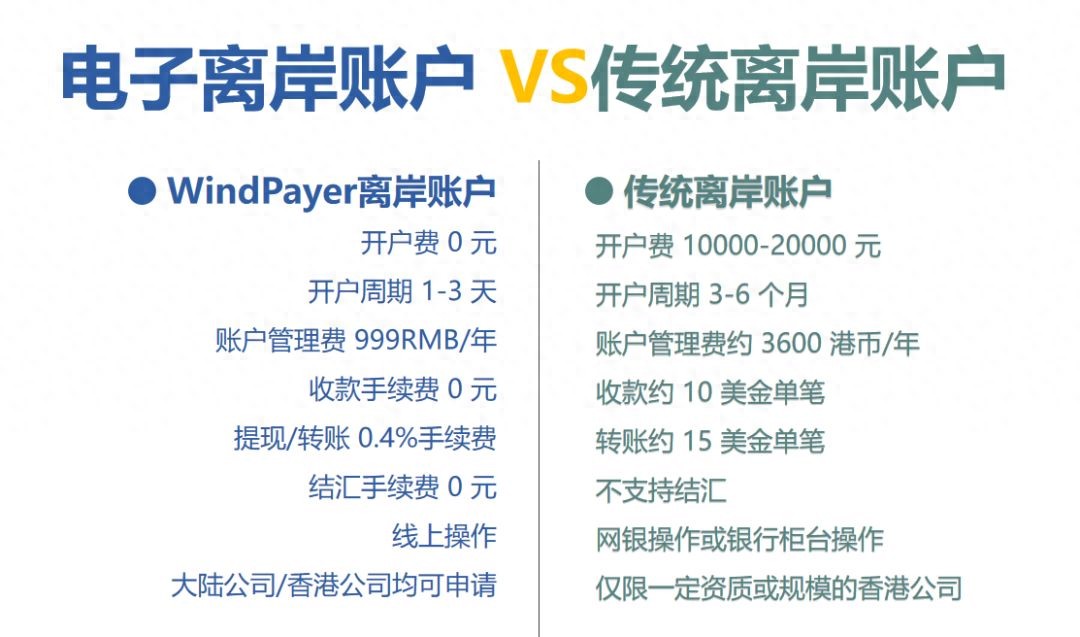

电子离岸账户是银行和第三方支付机构合作推出一种外贸收款方式,本质上也是银行的跨境收款产品。银行负责提供资金通道,第三方支付机构负责用户的资质合规审核,加快审核流程并保障账户安全。电子离岸账户的特点是费用低、操作便捷,但审核比较严格,交易凭证要求齐全,一般入账、提现需要提供invoice、订单信息、物流凭证等。

优点:和传统离岸账户相比,电子离岸账户全程线上操作,不需要本人亲自到银行签字开户,操作便捷,开户费用、转账、提现手续费较低。

缺点:入账、提现需要提供贸易凭证,如果外贸商缺少invoice或物流凭证,银行审核失败,那这笔资金大概率不能入账或提现。

费用:不同支付机构的收费标准不一致,有的支付机构按手续费0.4%收费,有的支付机构每笔收取一定美元/欧元。

今后香港离岸账户的走向还不好预判,但在经历过那么多次“关停潮”后,突然关户的情况时有发生,外贸商们可以留意其它的收款方式,并提前准备好备用账户,以备不时之需。