外汇管制的多重解析:定义、历史与影响

01外汇管制剖析

▍ 外汇管制定义及类型

外汇管制,是指政府或中央银行为防范该国货币供应量过度增长,或外汇储备耗尽,而对外汇持有、对外贸易及资金流动所采取的各种形式的干预措施。外汇管制,又称外汇管理,是一国政府为平衡国际收支、维持本国货币汇率而实施的一种国际贸易政策。通过法令手段,政府对国际结算和外汇买卖进行限制,以达到限制进口、调节出口的目的。这种管制措施包括数量管制和成本管制两种方式。数量管制指的是国家外汇管理机构直接对外汇买卖的数量进行限制和分配,从而控制外汇总量,实现限制出口的效果;而成本管制则通过国家外汇管理机构对外汇买卖实行复汇率制,利用外汇买卖成本的差异,来调节进口商品的结构。

▍ 外汇管制的实施与发展

外汇管制的历史可追溯至第一次世界大战。在那场战争中,国际货币体系崩溃,参战国如美、法、德、意等均面临巨额国际收支逆差,本币汇率剧烈波动,资本大量外逃。为集中外汇资源支持战争、稳定汇率并防止资本外流,这些国家在战时纷纷取消了外汇的自由买卖,并实施了严格的外汇管制,包括禁止黄金输出等措施。

▍ 外汇管制的机构与对象

执行外汇管制的机构通常由政府授权,可能是财政部、中央银行,或是专门为此目的而成立的机构。例如,在1939年英国实施外汇管制时,英国财政部被指定为制定外汇政策的权力机构,而英格兰银行则代表财政部执行具体措施。类似地,日本由大藏省负责此项工作,而意大利则设立了专门的外汇管制局。此外,某些国家的中央银行会指定一些大型商业银行为经营外汇业务的指定银行,这些银行需依据外汇管制法令集中处理所有外汇业务。

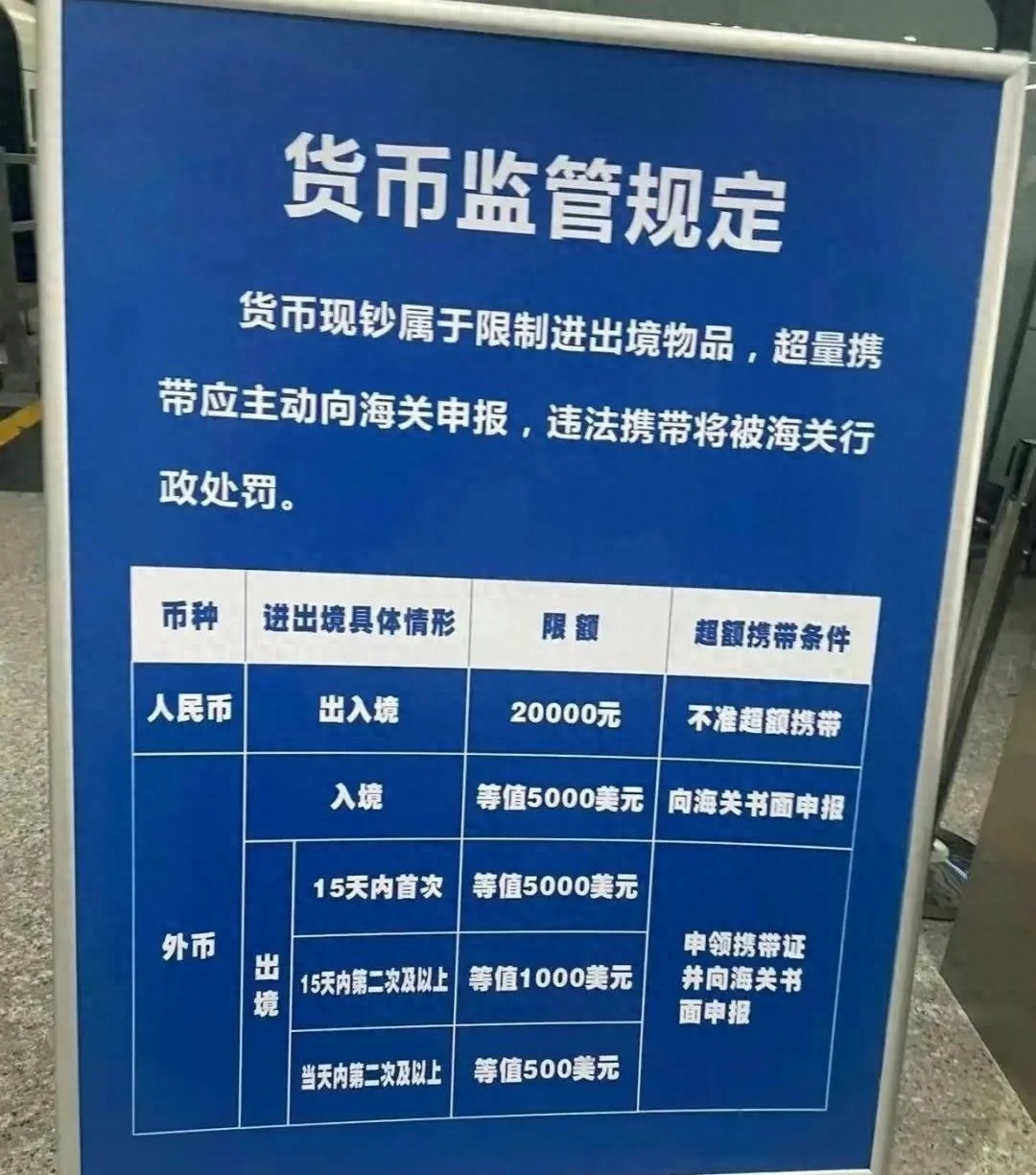

外汇管制的对象可分为对人和对物两类。对人的管制涵盖了法人和自然人,并依据他们在外汇管制国家内的居住状态,进一步细分为居民和非居民。这两类人在外汇管制上享受不同的待遇。由于居民的外汇支出会直接影响居住国的国际收支状况,因此对其管制通常更为严格;相比之下,对非居民的管制则相对宽松。另一方面,对物的管制则主要聚焦于国际支付手段,如货币、铸币、黄金、有价证券以及票据等。

▍ 外汇管制的基本方式分类

外汇管制方式多样,包括出口收入、进口限额、非贸易和资本项目下的差别对待,以及复汇率制的运用。在出口外汇收入管制下,最严格的规定是出口商必须将其全部外汇收入按官方汇率结售给指定银行。此外,在申请出口许可证时,出口商需详细填明出口商品的价格、数量、结算货币、支付方式和期限,并提交信用证以供验证。

对于进口外汇,外汇管制通常要求进口商在管汇当局批准后,方可在指定银行购买一定数量的外汇。管汇当局将依据进口许可证来决定是否批准买汇申请。有些国家甚至将进口批汇手续与进口许可证的颁发同步办理。

非贸易外汇涉及除贸易收支与资本输入输出外的各种外汇收支。其管制方式类似于出口外汇收入,即相关单位或个人需将全部或部分非贸易外汇收支按官方汇率结售给指定银行。同时,为鼓励非贸易外汇收入,各国政府可能采取如外汇留成制度等措施,允许居民开设外汇账户并免征利息所得税。

资本输入外汇管制是通过提高银行吸收非居民存款的存款准备金率、对非居民存款不付利息或倒扣利息,以及限制非居民购买该国的有价证券等来限制资本输入。资本输出外汇管制则在特定情况下如国际收支严重逆差时,采取规定银行对外贷款的最高限额、限制企业对外投资的国别和部门,以及对居民境外投资征收利息平衡税等措施。

▍ 外汇管制的利弊分析

外汇管制帮助政府在维持国际收支平衡上发挥关键作用,但可能导致市场扭曲和资源错配。例如,人为压低的官方汇率可能滋生外汇黑市,并导致价格上涨和资源错配。此外,长时期的外汇管制可能导致本国货币的实际汇率高估,影响出口竞争力。

02外汇管制的作用与影响

▍ 政府经济目标与外汇管制

外汇管制,作为国家调节经济的重要手段之一,其目的在于维护国家货币的正常运转和外汇市场的稳定。政府可以通过对外汇的买卖、持有、使用等环节进行管理和控制,实现一系列宏观经济目标,如促进国际收支平衡、保障国家经济安全、调节外汇供需关系等。同时,外汇管制也为政府提供了一种政策工具,可以在必要时采取措施应对经济波动和风险。

▍ 外汇管制对市场的影响

近年来,一系列国家取消了外汇管制,但也有国家重新实施外汇管制,以应对特定的经济和政治挑战。长期外汇管制可能会扰乱市场机制,增加交易成本,减少国家经济竞争力。通过实施外汇管制,政府虽然能在短期内实现某些经济目标,但也可能付出阻碍市场发展和国际融合的长远代价。

▍ 外汇管制的国际历史发展

自战后以来,众多国家逐步取消外汇管制,但某些国家仍对特定项目保留管制。截至1991年,全球有20余个名义上取消但仍实施外汇管制的国家,多属工业大国或石油输出国。外汇管制的松紧变化反映了国际政治经济局势的发展和各国经济政策的调整。

▍ 外汇管理局的职能与挑战

外汇管理局负责制定和实施外汇相关政策,面临国际金融不确定性及监管难题。外汇管理局肩负着多项重要职责,包括设计并推行国际收支统计体系、制定外汇市场管理办法和培育外汇市场等。这些职能要求外汇管理局积极适应不断变化的国际金融环境,提高监管能力和应变措施。同时,加强法规教育和提升执法标准也是外汇管理局的重要任务。