管涛:众口一词的人民币升值“真相”|立方大家谈

管涛 | 立方大家谈专栏作者

2025年,人民币汇率(如非特指,本文均指人民币对美元汇率)终结了过去三年跌多涨少的行情,逆势走强。尤其是自去年11月底起加速升值,到年底境内外交易价先后升破7。一时间,结汇潮、重估之旅、新周期之说等又甚嚣尘上。有外资投行提出,人民币汇率结构性低估,并直言人民币升值是2026年“最高确信度”的交易。国内也有人呼应,人民币汇率重估将推动中国资产重估。然而,细究上述一系列重大判断,似乎均缺乏数据、事实或理论的支持。

结汇潮迄今尚缺乏数据支持

2023年7月至2025年2月,人民币汇率总体承压。除2024年8~10月外,其他月份衡量境内主要外汇供求关系的银行即远期(含期权)结售汇(下称“银行结售汇”)均为逆差。2025年3月起,银行结售汇转为持续顺差,人民币升值迹象逐步显现,到11月累计顺差2733亿美元。同期,银行代客人民币涉外收付累计净流出1115亿美元。鉴于涉外人民币外流后部分将通过跨境人民币清算渠道到境内银行间市场购汇平盘,不纳入银行结售汇统计,故境内外汇实际供过于求缺口小于结售汇顺差。其中,11月份,结售汇顺差297亿美元,环比仅增加24亿美元,且远低于9月份的顺差734亿美元;剔除人民币涉外收付净流出后,顺差仅为7亿美元,远小于9、10月份分别为335亿和288亿美元的规模(见图1)。

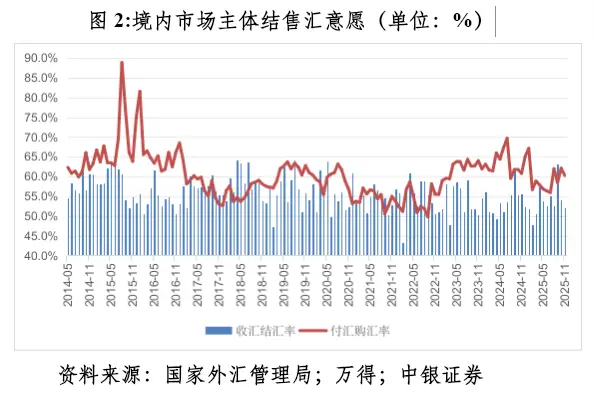

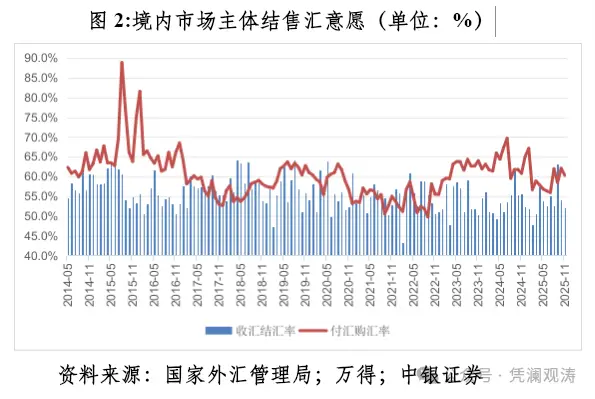

外汇形势的好转主要不是因为市场结汇意愿增强,而是购汇动机减弱。2025年3~11月,不含远期履约的银行代客收汇结汇率平均为54.6%,较2023年7月至2025年2月均值高出1.4个百分点;付汇购汇率平均为58.8%,回落4.4个百分点。其中,11月份,收汇结汇率、付汇购汇率分别为52.0%和60.3%,环比分别回落2.1和1.8个百分点(见图2),显示当月市场主体并未因人民币加速升值而形成一致性预期,总体是收外汇付外汇,自然对冲汇率风险。

人民币升破7发生在2025年12月。当月,境内交易价相对中间价、离岸人民币汇率(CNH)相对在岸人民币汇率(CNY)转为持续在偏强方向。人们有理由怀疑“这次不一样”。因为月度外汇收支数据要到2026年1月中下旬才发布,故现在只能用高频数据银行间市场即期询价日成交量做推断。

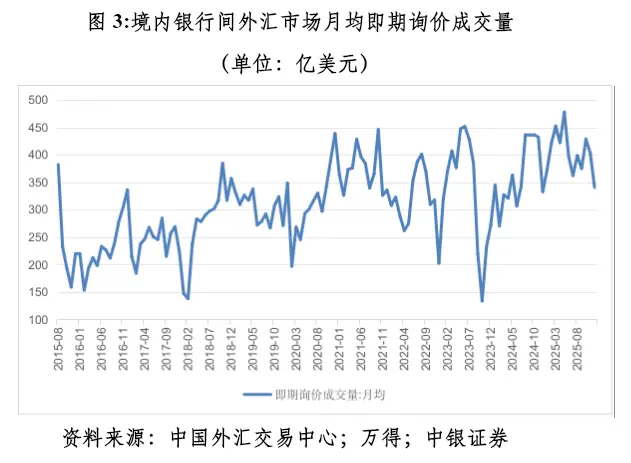

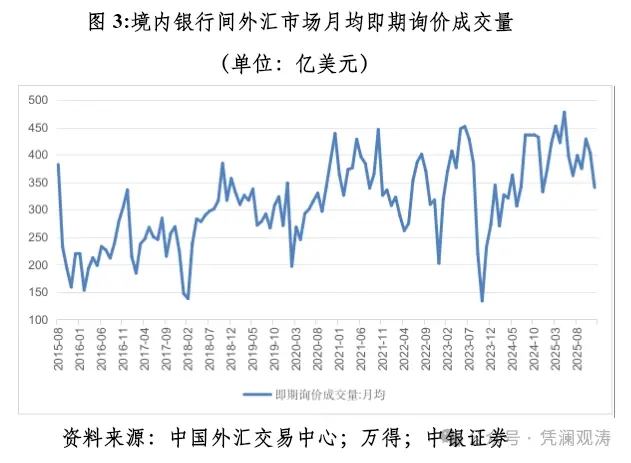

2020年12月可作为参照。当时,正值2020年6月以来人民币震荡升值,到该年底境内即期人民币汇率(指境内银行间市场下午四点半成交价)升至6.50附近,市场憧憬来年人民币将破6进入5时代。在此背景下,12月份录得结售汇顺差984亿美元,为2015年“8·11”汇改以来单月最大顺差。同期,银行间市场月均即期询价成交量环比增长12.1%。2025年12月,银行间市场月均成交346亿美元,环比回落14.3%(见图3)。自2025年12月25日起,CNH和CNY先后升破7,12月25~31日银行间市场日均成交362亿美元,虽然较12月初至12月24日日均成交量高出6.0%,但较11月月均成交量下降10.4%。

实际汇率跌本币汇率未必涨

人民币实际有效汇率(REER)贬值伴随着货物贸易顺差扩大,被认为是人民币汇率严重低估的重要证据。只是现实中,REER贬值并不意味着本币汇率必然低估或升值。

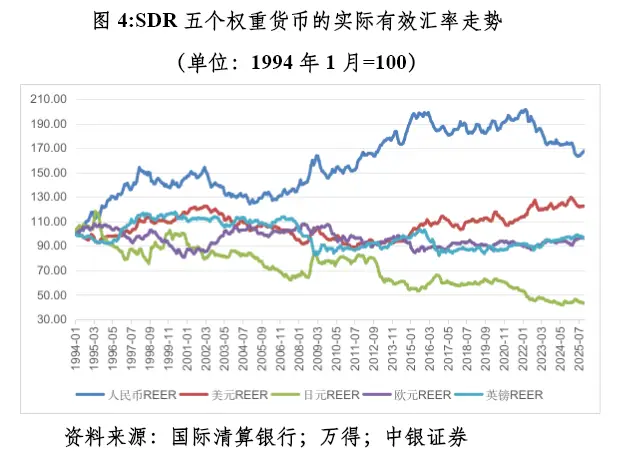

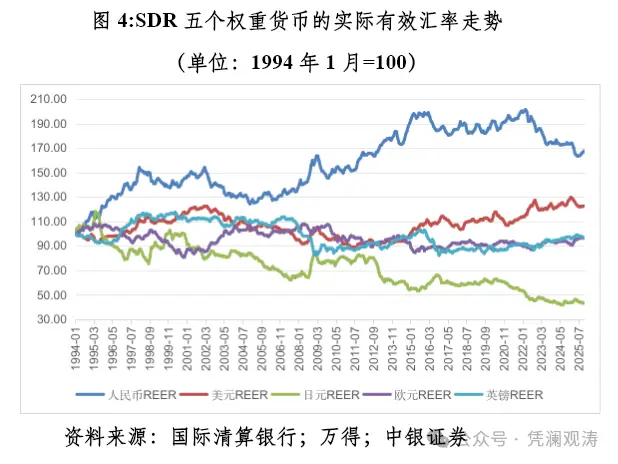

根据国际清算银行(BIS)编制的数据,人民币REER自2022年3月起见顶回落,到2025年11月累计下跌16.7%。同期,国际货币基金组织(IMF)特别提款权(SDR)中的其他四个篮子货币——美元、欧元、英镑、日元的REER分别上涨6.5%、5.7%、5.9%和下跌17.3%。显然,近年来人民币REER相对美元、欧元、英镑走势偏弱,但1994年初以来累计上涨67.8%,明显高于后三者分别上涨22.9%、下跌4.3%和4.0%。同期,日元与人民币REER跌幅相近(见图4),但2025年做多日元没赚到钱,2026年依然胜算不高。

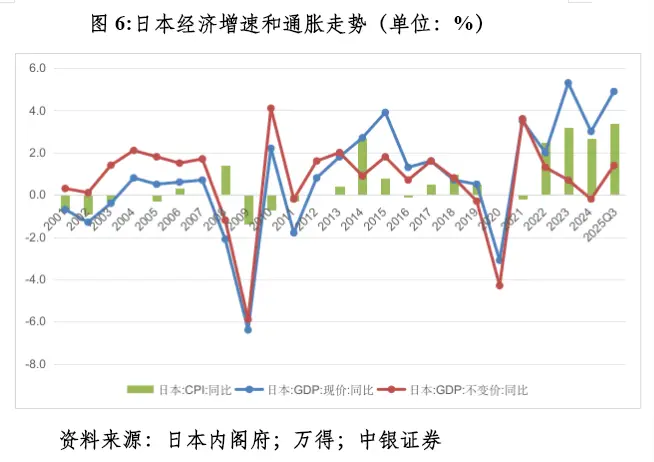

2022年4月至2024年12月,人民币和日元REER分别下跌13.9%和14.4%(见图4)。2025年,日本央行加息两次,中国人民银行降息一次,美联储降息三次。全年,月均10年期日美国债负利率差收敛113个基点,10年期中美国债负利率差收敛29个基点。拿到这两手“牌”,2025年做多日元似乎应该是手拿把攒,结果却沉重打脸。全年,日元对美元仅升值0.3%,还不及境内人民币即期汇率4.4%的涨幅。甚至在去年12月份美联储第三次降息、日本央行第二次加息后,日元汇率还进一步走低,较4月底的年内高点最多回撤了10%以上。

出于以下两点担忧,2026年仍无人敢肆意做多日元。一是日本政府换届后的财政扩张政策,重新点燃了市场对于日本政府债务负担的疑虑;二是日本通胀韧性与内需疲软并存,市场预期日本央行加息空间有限,且日元实际利率显著为负。目前尚不排除2026年日元汇率或再度测试160关口。

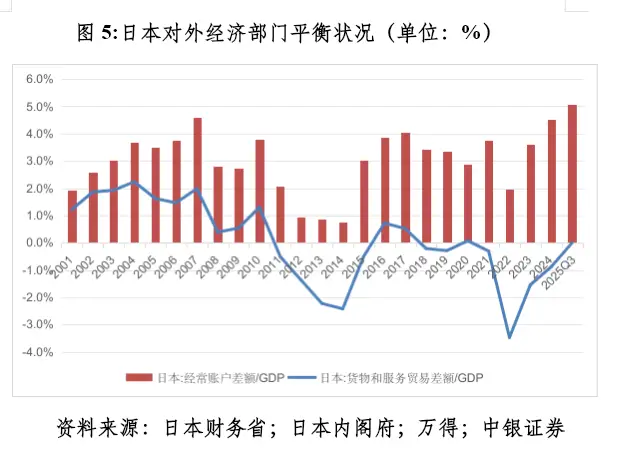

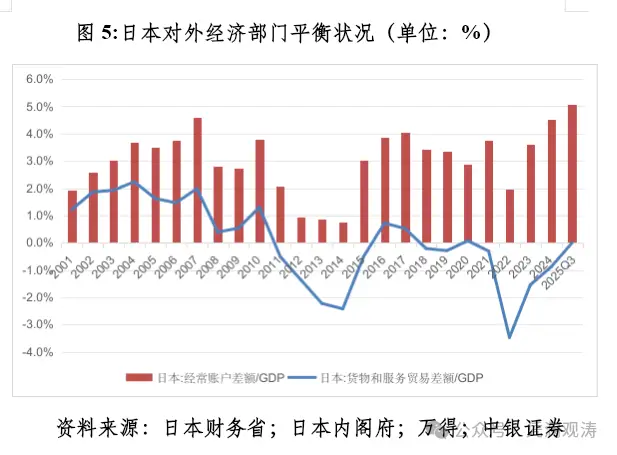

从货物贸易看,中国比日本强劲。日本自2021年以来货物贸易持续逆差,同期中国货物贸易顺差不断扩大。但从经常项目看却不尽然。中国货物贸易顺差,服务贸易和投资收益却是逆差,2024年经常项目顺差/国内生产总值(GDP)为2.2%,环比上升0.8个百分点;2025年前三季度该比例进一步升至3.5%,但仍在±4%的国际警戒线以内。日本货物贸易和服务贸易均是逆差,但投资收益大顺差,2024年经常项目顺差/GDP为4.5%,环比上升0.9个百分点;2025年前三季度该比例进一步升至5.1%,连续两年超出国际警戒线(见图5)。

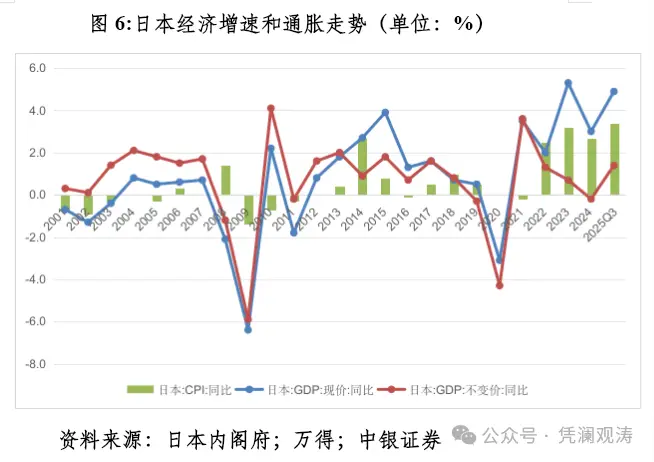

此外,均衡汇率是指经济内外同时达到均衡时对应的汇率水平。从对外部门来看,中国经常项目尤其是货物贸易顺差不断扩大,或显示人民币汇率低估,需要升值;但从对内部门来看,中国物价低位运行,名义经济增速低于实际经济增速,经济处于负产出缺口,又显示人民币汇率高估,需要贬值。而日本对外部门整体不弱,且其国内通胀持续爆表,名义经济增速持续高于实际经济增速(见图6),经济处于正产出缺口,内外部均衡均指向日元汇率低估,更加需要升值。但如前所述,无人敢单边押注日元升值。因为影响汇率走势的因素很多,且绝大多数时间都是多空交织。只是不同的时候,不同的因素在发挥主导作用。

需要指出的是,篇首所提外资投行2025年5月初用同样的模型评估,得出了贸易加权的实际美元指数高估,并做出了美元资产价值可能面临中期调整压力的判断。而2024年11月,该投行却预言2025年“美元更强更久”时代来临,关税压力下非美货币“内外交困”。2025年前4个月,美国接连遭遇“股汇双杀”和“股债汇三杀”。此后,该机构开始唱空美元,有“马后炮”之嫌。不过,投行的研究与交易部门之间有防火墙,交易部门通常不会按照研究部门的策略进行交易。因此,大家也不必太较真。

汇率与资产价格无线性关系

当下,很多人尝试通过推算近年来中国有多少出口收入未收汇或收汇未结汇,来判断人民币的升值压力。有机构甚至喊出了有零有整的人民币升值目标位。对此,笔者是高山仰止。

其实,这种工作是费力不讨好。因为国际收支与海关口径的货物贸易统计存在较大差异,这使得通过货物流与资金流匹配的测算方法缺乏参照系。同时,历史上人民币升值与当期银行结售汇顺差的关系并不稳定。例如,2020年6~12月,受益于国内疫情防控好、经济复苏快,外部中美利差大、美元走势弱,境内即期人民币汇率累计上涨9.3%,同期银行结售汇累计顺差1378亿美元;2022年11月至2023年1月,国内防疫转段,市场憧憬中国经济V形反弹,人民币汇率止跌回升,即期汇率累计上涨8.0%,银行结售汇顺差205亿美元;2024年8月~10月,受益于国内宏观政策转向,人民币汇率止跌企稳,即期汇率最多反弹3.0%,银行结售汇累计顺差1034亿美元(见图1)。

可见,同样是千亿美元量级的结售汇顺差,人民币既可能大涨,也可能小涨,但数百亿美元量级的顺差,人民币也可以飙升。有市场机构喊出未来有上万亿美元出口未收汇调回境内,人民币上涨10%的预测目标。不知看完上述三个事实后,它们是否还有这种勇气?

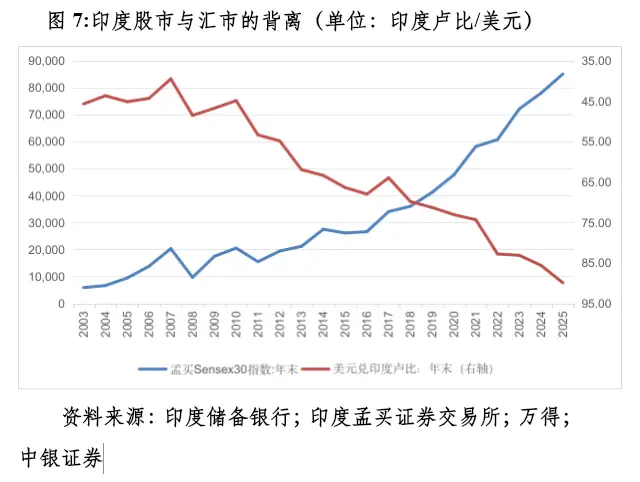

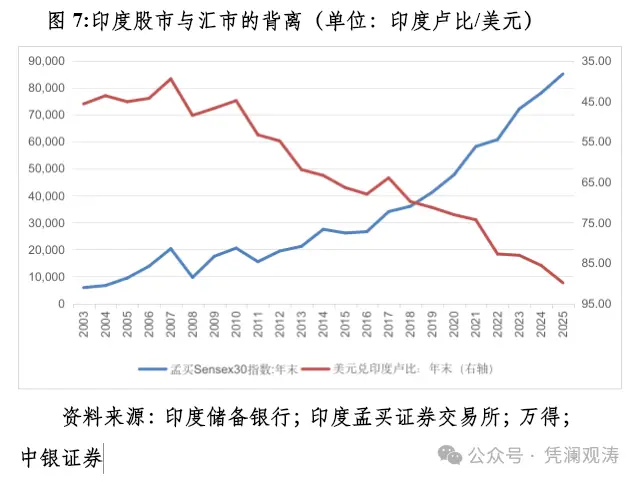

更有不少人将人民币汇率重估与中国资产重估挂钩。似乎人民币不升值,“9·24”行情以来的中国资产重估就可能半途而废。但“股汇双升”并非必然。如2023年以来,日元持续走弱,却不影响日本股市连续三年牛市,日经225指数迭创历史新高。再如2025年,美元指数重挫,也不影响美国三大股指迭创历史新高。还如印度卢比对美元汇率自2018年以来连跌八年,印度股市却“八连涨”,一个在迭创历史新低,另一个却在迭创历史新高(见图7)。外汇市场与股票市场本就是不同的资产价格运行逻辑,不要牵强附会。

更为关键的是,在贸易大顺差、民间由对外净债务转为净债权的情况下,你确定人民币升值一定是中国资产重估的利好吗?笔者2023年9月发表的《人民币汇率波动对上市公司盈利的影响分析》研报显示:从A股上市公司财务数据看,2015~2022年间,非金融企业中在升值年份产生净汇兑收益的平均比例为19.3%,在贬值年份该比例达到57.7%。据测算,人民币贬值幅度较大的2016和2022年,分别有58.9%和64.0%的非金融企业产生汇兑收益,汇兑收益和汇兑损失的公司轧差合计分别产生净汇兑收益54亿和451亿元;人民币升值幅度较大的2017和2020年,分别仅有18.9%和19.1%的非金融企业产生汇兑收益,合计分别产生净汇兑损失168亿和246亿元。

当时,中国对外部门是贸易大顺差、民间对外净负债。贸易顺差背景下,人民币贬值将增厚出口收入的汇兑收益。民间对外净负债(指不含储备资产的对外净头寸),理论上贬值将增加企业对外偿债成本。但由于“8·11”汇改以来,民间对外净负债大幅减少,到2022年底降至8849亿美元,与年化GDP之比为5.0%,分别较2015年二季度末下降1.48万亿美元和16.4个百分点(见图8)。因此,尽管人民币贬值在金融渠道依然录得汇兑损失,但被贸易渠道的汇兑收益抵补后仍为净汇兑收益。

自2025年一季度起,中国民间转为持续对外净债权,到2025年三季度末为3587亿美元,与年化名义GDP之比为1.8%(见图8)。此种情形下,若人民币大幅升值,预计上市公司在贸易和金融渠道均将录得净汇兑损失,进而影响上市公司盈利。

至于说人民币升值将吸引外资流入,也是把事情想简单了。人民币升值固然会增加存量外资的收益,却会增加增量外资的成本,升值能否吸引外资净流入取决于这两股力量的博弈。同时,中国贸易顺差扩大、人民币实际有效汇率贬值均是国内供强需弱、物价走势不振的外在表现。人民币升值或将产生强化国内供强需弱矛盾和物价持续下行压力的二阶反应,这将令人民币升值对境内外投资者情绪的影响机制更加复杂化。