流动性经济学|全球资本流动:分析框架与数据透析

“工欲善其事,必先利其器”,对于经济分析而言,“器”指的就是数据,以及数据分析的工具。本文先讨论数据本身,下篇专题再进行数据分析。

根据标准的定义,资本账户主要用于统计居民与非居民之间的资本转移,以及居民与非居民之间非生产非金融资产的取得和处置。(根据国民账户体系,资产包括如下三类:生产性资产、金融资产和非生产非金融资产。在国际收支体系下,与非居民的生产性资产交易计入货物与服务账户,金融资产交易计入金融账户,非生产非金融资产交易计入资本账户,具体包括自然资源、营销资产及契约、租约和许可等的获得与处置。从量的比较上来看,金融资产交易规模远大于非生产非金融资产。)其中,贷方表示居民获得非居民提供的资本转移,以及处置非生产非金融资产获得的收入;借方表示居民向非居民提供的资本转移,以及取得非生产非金融资产的支出。所以,贷方合计减去借方合计等于资本账户差额。正数为流入,负数为流出(国家外汇管理局国际收支司,2015)。

这个定义实际上是广义资本账户,既包括资本账户,也包括金融账户。自1993年IMF发布第五版《国际收支和国际投资头寸手册》以来,国际账户体系中的“资本账户”,已经不再等同于文献中或常识中的“资本账户”。我们现在常说的“资本账户”,实际上对应的是国民账户体系和国际收支统计体系中的“金融账户”,而后者仅统计居民与非居民之间的金融资产的交易及其引发的资金流动。

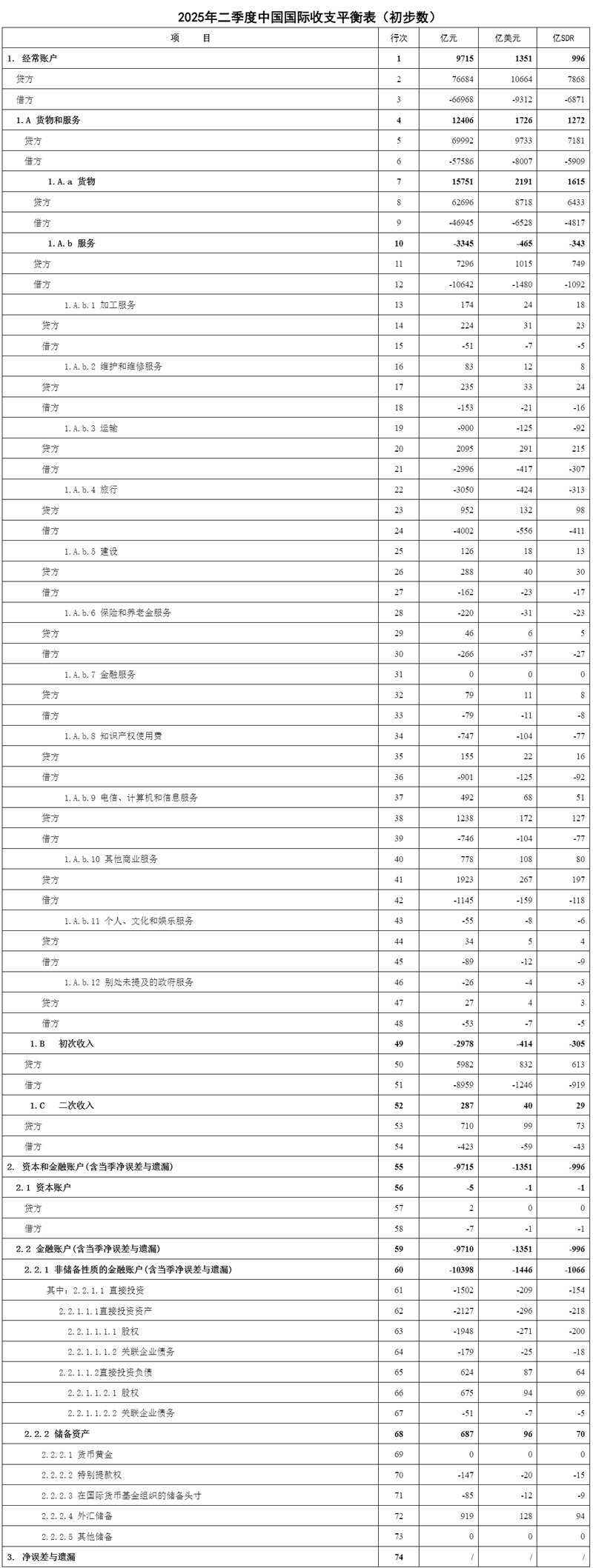

图1为IMF第六版《国际收支和国际投资头寸手册》(IMF,2009)金融账户的统计体系。它包括四大类:直接投资、组合投资(或证券投资)、金融衍生品和雇员认股权和其他投资。直接投资与组合投资主要统计的是股票和债券投资,区别是是否拥有10%(或以上)的表决权,若获得了10%(或以上)的表决权,就是直接投资,否则就是组合投资。由此也可以发现,这两种投资属性是比较容易切换的。类似这样的切换,给清洗数据(data cleansing)工作增添了麻烦。

图1:IMF国际收支-金融账户统计框架 资料来源:IMF第六版《国际收支和国际投资头寸手册》(BPM6);东方证券

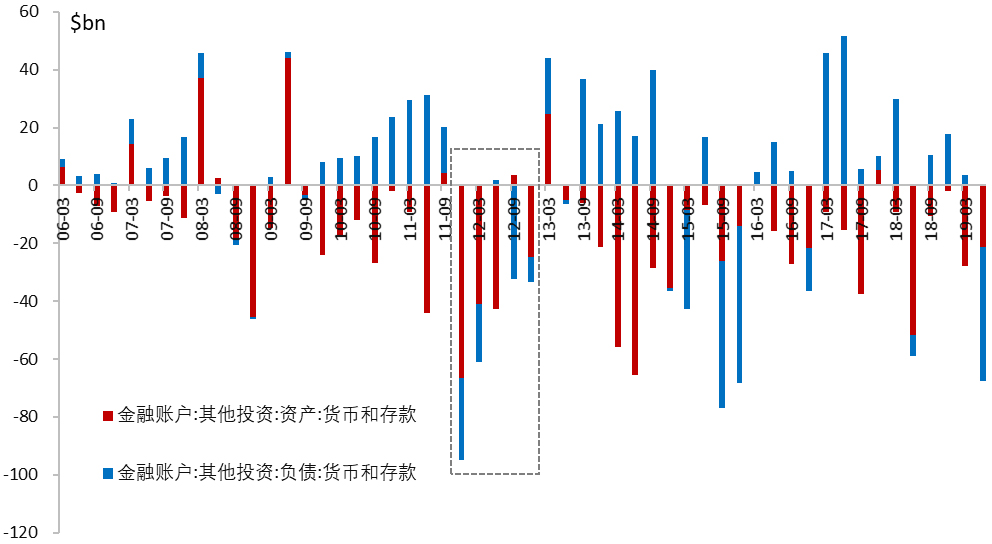

以上四大类,每一类都包括资产方和负债方,具体内容可参考图1最后一行。资产方统计的是以居民为主导的金融资产交易,正值和负值分别表示资本净流入和净流出,前者对应的是居民持有海外金融资产的减少,后者对应的是居民持有的海外金融资产的增加;负债方统计的是非居民引发的资本流动,正值和负值也表示的是资本净流入和净流出,但前者对应的居民对非居民负债的增加(也即非居民对居民资产的增加),后者对应的是居民对非居民负债的减少(也即非居民对居民资产的减少)。所以,分别分析资产项和负债项,就能发现资本流动是由居民主导,还是由非居民主导的。这是分析净资本流动(net capital flow)时被忽略的信息。例如,2011年第4季度和2012年第1季度,“货币与存款”子项出现了较大的资金净流出,原因是本国居民货币与存款加速流出,叠加非居民货币与存款的回流(参考图2)。

图2:中国国际收支“货币与存款”的波动 数据来源;IMF,CEIC,东方证券

通过考察金融账户4个二级科目的资产方,我们就能得到本国居民的跨境金融资产交易的规模、结构、净流动和波动情况,而考察它们的负债方,就可以得到非居民跨境资本流动的特征。而且,是总资本流动(gross capital flow)的情况。当然,这里的总资本流动指的是没有将居民与非居民之间的资本流动轧差掉,但实际上,居民内部和非居民内部的资本流动还是取了净值。比如,在第T年,居民A增加了100万美元直接投资金融资产,居民B减少了50万美元直接投资金融资产,直接投资只会体现出直接投资金融资产净增加50万美元,对应的是资本流出50万美元。

我们以直接投资为例来说明国际收支账户统计核算的原理,其净额变动(流量)等于直接投资资产变动引起的资本流动与直接投资负债变化引起的资本流动之和,而直接投资资产反映的又是居民在直接投资金融资产交易中所产生的资本流动情况,正数表示资本流入和居民海外直接投资金融资产净额下降。

假如在第T年,中国居民A以300万美元存款购买M国B公司15%的股权。次年,又对B公司撤资100万美元,但减持后持股比例仍超过10%。那么,第T年和第T+1年,我国国际收支账户的统计如表1所示。它表示,第T年,在本国居民直接投资金融资产增加300万美元的同时,“货币与存款”资产减少了300万美元;第T+1年,在本国居民直接投资金融资产减少100万美元的同时,“货币与存款”资产增加了100万美元。

一个非常有意思,也值得厘清的问题是,细心的读者可能会发现,国内和国外学术文献对资本流入和流出的描述可能存在一定的矛盾,而这种矛盾,同时也体现在CEIC数据库的不同子库中。张明(2019)采取的就是正值为流入,负值为流出的口径。把这个问题讲清楚,对于本专题后续的内容至关重要。

我们先来对比图3和图4。这两张图的数据都来源于CEIC,原始数据均来源于IMF,变量均为国际收支账户中的金融账户-其他投资子科目,包括资产项、负债项、和净额。从净额的变化趋势看,两幅图正好相反。这种镜像关系从各自右边的缩放图中看得更清楚,它显示的是自2018年第1季度以来的6个季度的变化。其他投资净额呈现镜像关系,对应时间,数值绝对值相等,但方向相反。那么,到底是资本流入还是流出?

我们再来看资产项和负债项。对应时间点上的资产项和负债项的绝对数值仍然相等,但资产项的符号相反,而负债方的符号相同。从图3的底层数据来看,其他投资净额等于资产减去负债;从图4的底层数据看,其他投资净额等于资产加上负债。数据是没错的,但如何解释这种差异?

世界银行有一篇工作论文与CEIC全球数据库的逻辑是一致的(Barrot and Servén,2018)。作者定义了由非居民导致的资本流入(Capital inflows by foreign agents,CIF)和由居民导致的资本流出(Capital outflows by domestic agents,COD),他们的计算方法分别是:

CIF=直接投资负债+组合投资负债+其他投资负债

COD=直接投资资产+组合投资资产+其他投资资产

从上述等式中可以看出,负债侧(CIF)记录非居民的行为,资产侧(COD)记录居民的行为。正的CIF表示资本流入,表示非居民持有的本国资产的增加(等价于居民对外负债的增加);相反,若CIF为负,则表明非居民抛售了其持有的本国的金融资产,并且将资金汇回,从而出现资本回流。这与前文的逻辑是一致的。

比较“诡异”的是COD,正值表示本国居民持有的国外金融资产增加了,负值表示减少。所以,正值反而表示的是资本的流出,即居民购买了更多的国外金融资产,而负值,则表示资本从国外回流本国。

所以,图3中的“净额”概念,可以从资产-负债头寸的变化去理解,正数表示的是居民海外净资产的增加,对应的是资本流出;负数表示的是居民海外净资产的减少,对应的是资本流入。如此理解,图3和图4的矛盾就消解了。笔者从CEIC工程师处了解到,虽然全球数据库和中国经济数据库中的国际收支平衡表数据都来自IMF,但后者是经过国家外汇管理局处理过的,绝对数值一样,但中国将资金流入调为正值,资金流出调为负值。

本文前半部分的逻辑就是与国家外汇管理局的口径是一致的——正数表示资金净流入,图像上显示为横轴上方,负数表示资金净流出,图像上显示为横轴下方(参考图2和图4)。后文我们在分析中国国际收支账户时,将与国家外汇管理局的口径保持一致。但在分析全球资本总流动时,为了与国际上的口径保持一致,仍采用IMF的口径,这样对于分析总资本流动是有帮助的。因为,如果正值是流入,负值是流出,两者相加得到的就只能是净资本流动。相反,将图3中的资产项和负债项直接相加,就能得到总资本流动(总流入+总流出)。

但是,这里面实际上有双重核算的问题。以中国居民A购买美国金融资产100万美元为例。从中国的角度来看,本国居民增加海外净资产就是资本流出,但从国外的角度来说,中国居民增加其资产头寸,则是资本流入。但实际上,总共只发生了一次资本流动,如果按照图3的逻辑,两者直接相加,得到的就是200万。虽然这里的双重核算问题并不影响趋势,但会放大波动性。

Barrot and Servén(2018)是将全球资本流动分为总资本流入(gross capital inflows)和总资本流出(gross capital outflows)来讨论的,总资本流入只需要将世界各国的CIF相加就可以,而资本总流出加总各国的COD就可以(参考图5)。从相关性分析的结果来看,所有国家和发达国家资本总流入和总流出的相关系数都非常高,后者为0.9,而新兴市场国家和发展中国家的相关系数依次递减。但欧央行(ECB)有篇工作论文(Habib和Venditti,2019),则是将样本国家的CIF和COD加总,而得到全球总资本流动(total capital flows)的(参考图6)。比较图5和图6可以发现,两者趋势相似,但图6的高度只有图5的一半。

为了不引起混淆,本专题会将总资本流入、总资本流出,以及总资本流动(总流入+总流出)的概念分清楚。从下篇专栏开始,我们将系统梳理国际与中国的资本流动情况。

(本文为上海国际金融与经济研究院(SIIFE)“推进金融业更好服务实体经济的相关问题研究”课题项目阶段性成果,作者邵宇为东方证券首席经济学家,陈达飞为东方证券宏观分析师)