国家外汇管理局决定在粤港澳大湾区以及上海、浙江开展货物贸易外汇收支便利化试点,内容包括4方面:

优化货物贸易外汇收支单证审核

货物贸易外汇收入无需经过待核查账户

取消特殊退汇业务登记手续

简化对外付汇进口报关信息核验

日前,国家外汇管理局决定在粤港澳大湾区以及上海、浙江开展货物贸易外汇收支便利化试点(以下简称试点),支持审慎合规的银行在为信用优良企业办理贸易收支时,实施更加便利的措施。多家银行、企业对此表示欢迎,认为此举将切实提高贸易外汇交易的便利性,正向激励诚信合规银行和企业的经营发展,进一步激发市场主体活力。

适应国际贸易发展新要求

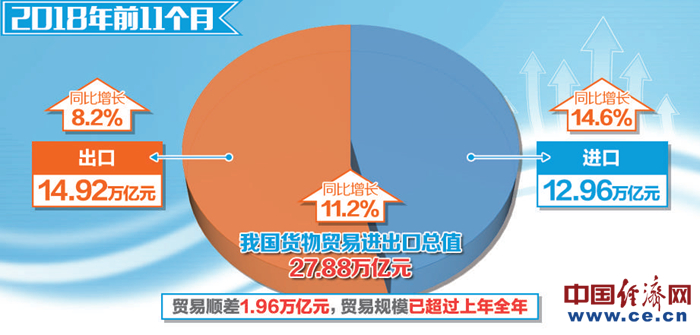

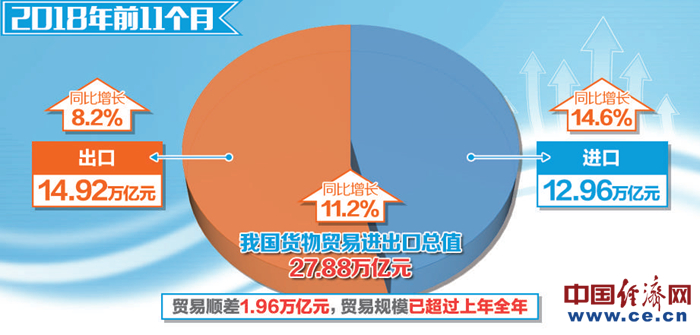

近年来,我国对外贸易迅猛增长,日益多元化发展。而在现行法规管理框架下,部分业务规模大、交易笔数多的合规、诚信和内控完善企业,其货物贸易项下真实性与合规性审核工作量较大,对贸易结算便利化的诉求强烈。

外汇局相关负责人告诉经济日报-中国经济网记者,试点希望适应国际贸易发展的新要求,通过建立正向激励机制,营造良好的营商环境,让更多守法经营的银行和企业真正享受更为优质的服务。

对于纳入试点的银行、企业来说,此次能享受到的便利化政策主要包括:优化货物贸易外汇收支单证审核,货物贸易外汇收入无需经过待核查账户,取消特殊退汇业务登记手续,简化对外付汇进口报关信息核验等4方面。

实际操作中,各地分局制定细化方案,符合条件的银行可开展试点,银行从客户中优中选优。试点银行应合规经营、审慎展业、信用优良、具有完善内控管理制度及风险防控能力;试点企业应业务规范、守法合规、经营记录良好。

外汇局相关负责人介绍,本次试点三地各自具有自身的优势和特点,如粤港澳大湾区作为国家重大战略部署的试验区,其独特的区位优势有利于提升珠三角地区综合竞争力,将为三地实现优势互补提供新机遇;上海作为改革开放的前沿,在对外开放、创新发展方面不断打造新高地,试点有利于提高企业的业务办理效率。而浙江省的民营企业多,试点有利于提升企业的资金使用效率,节约企业成本,能进一步激发民营经济发展活力。

提升贸易外汇收付便利性

多家银行、企业表示,此次货物贸易外汇收支便利化试点4项举措,对合规经营的银行和企业具有正向激励作用,能有效解决企业和银行目前存在的一些实际困难。

招商银行总行交易银行部总经理侯伟荣告诉记者,在退汇方面,按现行法规要求,退汇日期与原收、付款日期间隔在180天(不含)以上或由于特殊情况无法按照相关规定办理退汇的,企业应当到外汇局办理贸易外汇业务登记手续。试点后,客户不再需要到外汇局办理特殊退汇业务的登记手续,减少了往返外汇局和银行的次数。同时,试点还进一步明确,试点企业真实、合法的货物贸易项下外汇收入,可不进入企业出口收入待核查账户,直接进入经常项目外汇结算账户或结汇。这相当于减少了企业资金占用的中间环节,提高了资金使用效率。

在单证审核方面,花旗银行有限公司有关负责人表示,按现行法规要求,企业在银行办理货物贸易外汇收支业务时,银行需逐笔审核报关单、合同或发票。此次试点,银行在确保交易真实合规的基础上,可自主决定真实性审核的方式和凭证,进一步优化业务办理。这免去了大量单证的流转,将极大地提高货物贸易外汇交易的便利性,使得跨境交易电子化得以顺利推广。

被提及最多的是对外付汇信息核验。目前企业在办理大额货物贸易对外付汇时,银行原则上应对相应的进口报关电子信息办理核验手续。此次试点明确,银行在能确认试点企业货物贸易付汇业务真实合法的前提下,可免于办理进口报关电子信息核验手续。

“此举将提升企业业务办理效率,减轻银行和试点企业的工作量。”中国银行广东分行贸易金融部总经理曾广飞告诉经济日报-中国经济网记者,中行广东分行每年为某大型民企办理的进口付汇量超100亿美元,月度办理付汇业务超40笔,日均需核验进口报关单约200份。试点后,初步估算企业经办人员每天可节省约1小时的单据整理时间,银行业务人员逐张核验报关单的工作量每天可节省约30分钟,大幅提升了业务处理效率。

助力诚信合规经营

“此次试点能提升银行自主权,更接近国际银行业务的操作实践,有利于银行更加深入了解企业外贸经营和跨境资金运作的规律与特点,对交易背景做出更加全面、真实的判断,切实履行好服务客户和尽职审核的职责。”外汇局相关负责人表示。

对于企业来说,试点政策将切实提升企业的贸易收支便利化程度,助力诚信合规企业的经营发展。“目前货物贸易外汇管理中,绝大多数企业的贸易收支分类等级均为A类,而对于守法合规、信用优良的企业,其办理货物贸易外汇收支的手续与普通企业并无差别,分类管理的正向激励作用有限。”外汇局相关负责人说,未来,随着试点措施的推进,正向激励机制的示范效应不断显现,作为“看不见的手”将在无形中牵引着市场经济主体趋向守法合规经营。

试点要求银行应切实履行展业原则,自担业务风险,自证业务真实合理合规,并对试点业务进行监督和评估。若发现银行未履行尽职审核义务、涉嫌协助企业开展构造贸易、虚假贸易等异常交易,或经外汇局业务评估不符合试点条件,将取消银行的试点资格。

因此,为防控风险,试点银行需要制定专项管理办法及操作规程,包括操作流程、内部风险控制、开展试点业务的企业准入及退出条件等。根据试点业务的实施情况,及时进行跟踪和评估,对于发现的共性问题,及时反馈外汇管理部门;对于试点企业个体违规问题,将停止企业的试点资格。

“外汇局将跟踪试点效果、总结试点经验、优化试点方案,并在此基础上,适时扩大试点范围,让便利化政策惠及更多地区。”外汇局相关负责人表示。