一文看懂期权

声明:期权只适合对风险市场较为熟悉的专业投资者,并不适合普通投资者,因此本文只作探讨学习。

最近金融市场的波动比较大,很多投资者都在问有没有好的对冲工具,大部分投资者很好奇如何使用期权来对冲手里的头寸,今天就简单科普一下这个工具。

一,期权定义

定义上看,期权与期货一样,是一种合约。期权买方向卖方支付一定代价后,有权在某一特定日期或该日之前的任何时间以固定价格购进或售出一种资产的权利。

举例说明,有一栋别墅价值200万元,小王有三种方式可以来购房:

第一种:直接全款购买,假设一年后房价涨到220万,那么收益率就是(220-200)/200=10%,如跌倒190万,就亏损(190-200)/200=-5%。这种方式就是现货交易。

第二种:按揭30%,首付60万,一年后房价如果涨到220万,收益率就是(220-200)/60=33%;如果跌倒180万,亏损(180-200)/60=-33%。这种方式就是我们现实生活中的期货交易,首付就是理解为保证金。

第三种;小王花费3万买购房指标,这个指标规定他可以一年后以200万的价格购入,一年后,如果房子涨到220万,按照合同还是可以200万买入,收益率就是20/3=6.8,大约7倍收益;一年后如果跌到180万,那么小王可以只损失3万的指标费用。这种方式就是对应现实生活的期权交易。

二,分类

实际交易我们主要区分看涨期权(call)跟看跌期权(put),看跌期权也叫认沽期权。

1.看涨期权(call)

举例!

假如小王看上一一幢别墅,目前房东主人开价是200万,但是现在的行情不稳定,过一段时间可能涨也可能跌。

所以小王跟房东签订一个合约,小王给房东2万的一个合约费(这个费用是不退的),无论一年后的价格怎么涨跌,自己都可以以200万的价格买下这个别墅;对于房东来说,房东觉得未来价格也不会涨,甚至会有下跌的可能,于是也就答应了签订这个合约。

下表是一年后的几种情况:

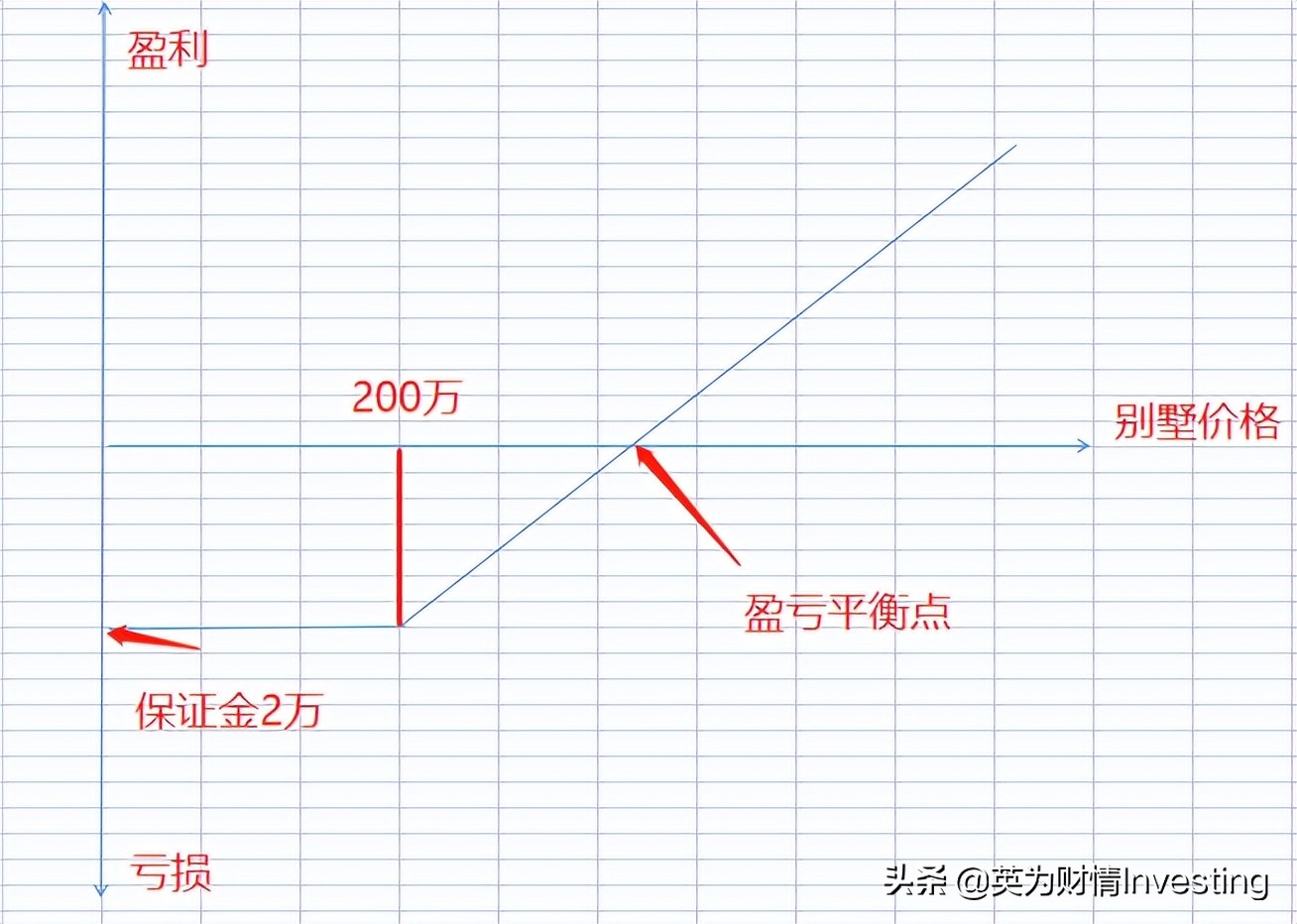

对于小王来讲,盈亏情况如下图。

分析:可以看出,别墅价格只有大于200万,小王才能获利,这里有个盈亏平衡点202万,这个介个无论是按照合约购买还是市场价格购买,都是一样的结果,总花费都是202万。这种行为相当于买彩票。

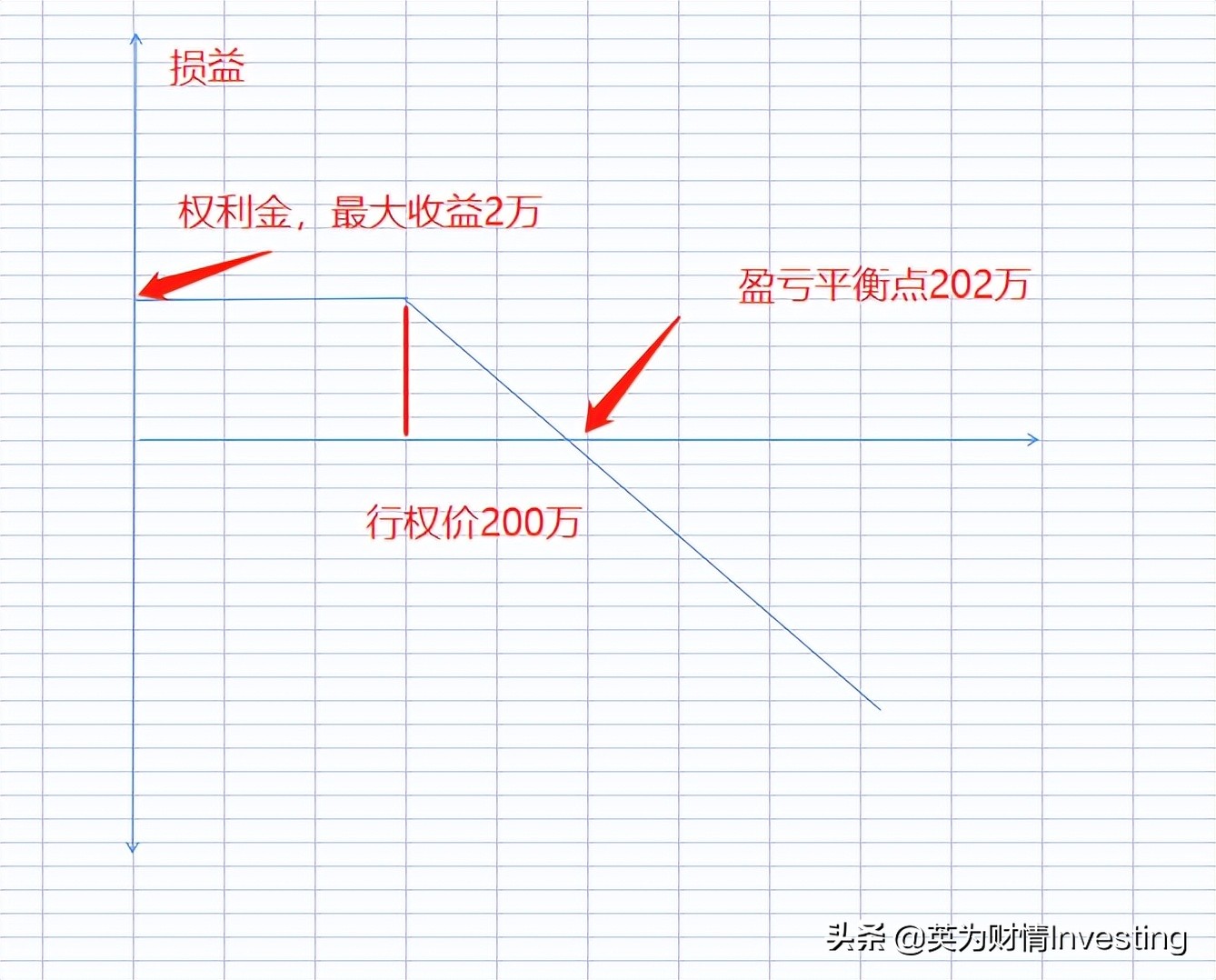

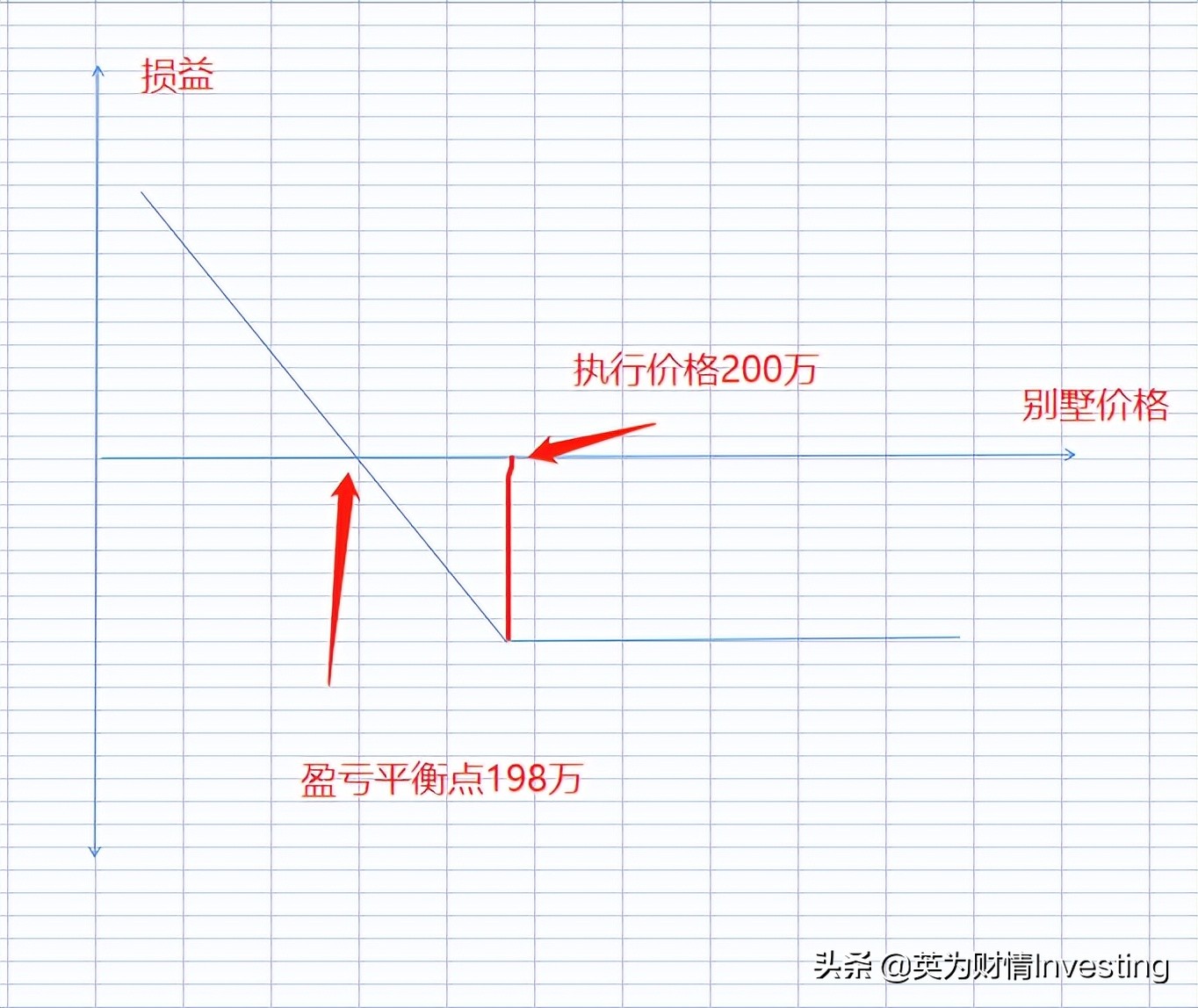

对于房东来讲,盈亏情况如下图。

分析:最大的收益就是全部的合约权利金2万,价格要是飞涨,房东损失就越大。

在这个简单的模型里,小王就是买入了一张看涨期权,在交易市场中,就是买方,对于房东来讲就是卖方,卖出了一张看涨期权。有买必有卖,市场的交易总是这么成对出现的。

都说期权的杠杆高,可以简单计算一下,假如今年小王直接200万买了,明年价格是230万,收益率就是(230-200)/200=15%;如果是以权利金的形式买,小王200万履行合约,230万卖掉,收益率就是(230-200)/2=1400%!

2.看跌期权(put)

假如小王手中有一套别墅,现在市场价格是200万,准备出手卖掉,但是市场不稳定,也可能卖了立马涨价。

这时候,小王找到中介,跟中介签订合同,同时支付合约费用两万,约定一年后,无论市场涨跌,都要以200万的价格卖给中介。

下表是一年后的几种情况:

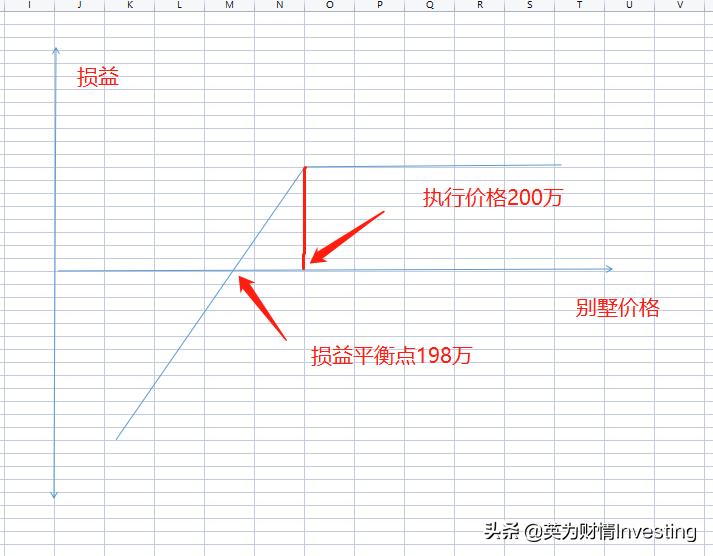

对于小王来讲,盈亏情况如下图。

分析:小王是想在市场锁定价格,如果一年后价格低于198万,那么小王还能以200万卖出,就能获利;但是如果到期市场价格大幅度高于200万,小王也没必要去履行合约低价卖,最多损失就是2万的合约费用。这种行为与买保险是一个道理。

对于中介来讲,盈亏情况如下图。

分析:中介的最大收益就是2万元的合约费用,只要到期房子的价格低于198万,中介就要开始亏损。

在这个简单的模型里,小王就是买入了一张看跌期权,在交易市场中,就是买方,对于中介来讲就是卖方,卖出了一张看跌期权。

按照价值状态划分为:平值期权、实值期权、虚值期权

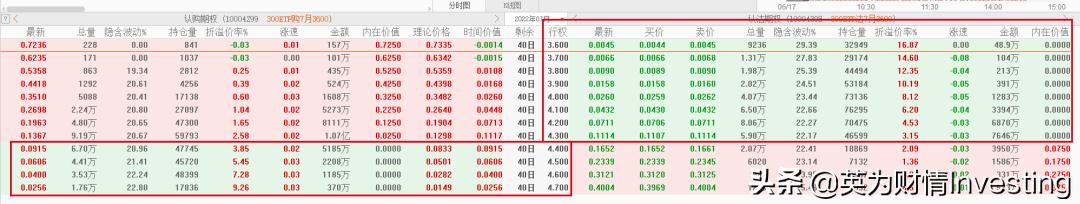

以沪深300ETF期权链为例,6月17日沪深300ETF价格为4.3,对于看涨期权来讲,只要是到期行权价大于4.3的就是是虚值期权;对于看跌期权来讲,只要是到期行权价小于4.3的就是虚值期权。

可以总结这样一个规律:假设立马行权能够获利就是实值期权,如果不能获利就是虚值期权,履约价格跟表现现货价格一样就是平值期权。

三,买方与卖方

从上述两个简单的模型里我们也可以看出:买方就是权利方,需要支付权利金,而他最大的亏损就是全部的权利金;卖方也就是义务方,收取权利金,而他最大的盈利就是全部的权利金,但他收取权利金的同时,需要缴纳一定的保证金作为履约的担保。

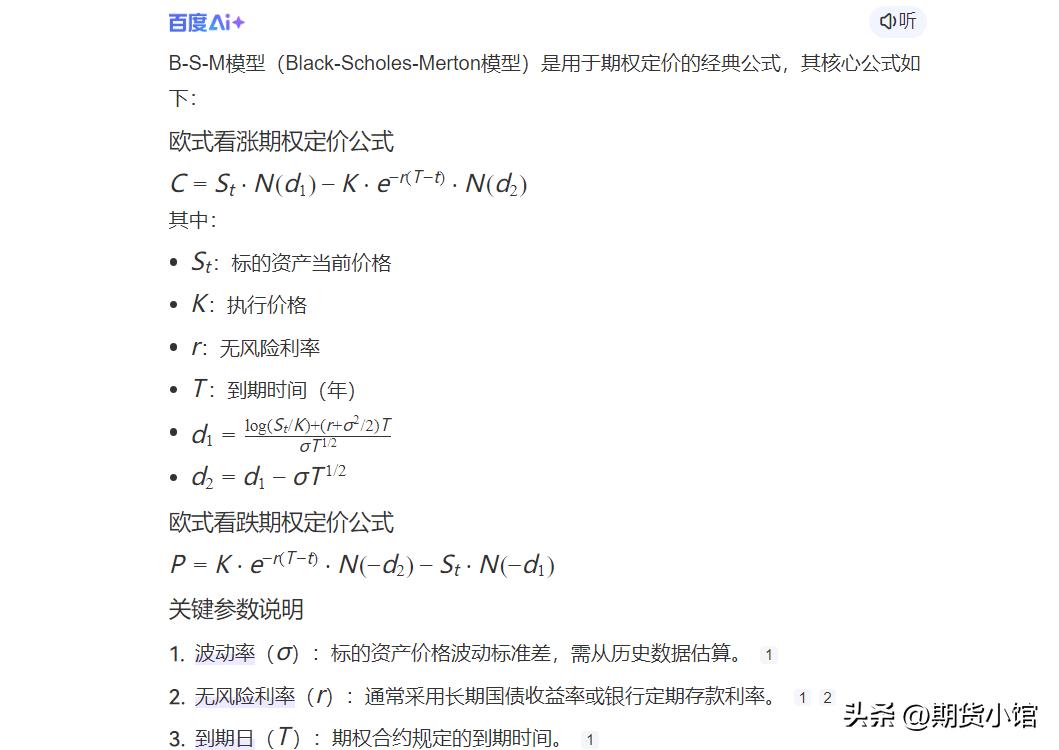

四,期权价值

需关注几点:标的物的现价、期权的内在价值、期权的时间价值。可以发现,无论是认购还是认沽期权,最新价(期权价格也叫权利金)=内在价值+时间价值。

拿300ETF行权价格为4.1的看涨期权为例,300ETF现价4.321,如果立马可以以4.1的价格买进,就有0.221的差价,这个差价就是内在价值。上面说到了,最新价(期权价格也叫权利金)=内在价值+时间价值。

时间价值通俗理解为买方理应付出的额外成本,还没到期,就存在很大的不确定性。时间价值会随着时间接近行权日期越来越少,越是到临近期,不确定性也会越来越小,期权到期,时间价值归零,只剩下内在价值。

五,期权的风险

1.权利金风险:期权的价格就是权利金,对于买方来说,可能会损失全部的权利金,对于卖方来说,一旦价格朝着不利方向变动,投资者面临着平仓或者补充保证金的风险。

2.价格变动风险:期权是具有杠杆性且较为复杂的金融衍生产品。影响期权价格的因素很多,包括标的价格、行权价格、剩余时间、波动率、无风险利率、股息率等。

例如,6月17日,沪深300ETF上涨1.48%,7月行权价为4.7的看涨期权涨幅为39.2%,波动幅度特别大。

3.流动性风险:同个标对应的期权合约数量比较多,部分合约的成交量非常低,存在交易不活跃的情况,这就可能导致投资者有些时候无法及时平仓控制风险

六,总结

期权是一种高风险金融衍生品,具有风险管理,资产配置与价格发现的功能,新手投资者一定要做好风险评估与专业测试,树立正确的投资观念,结合自身实际情况做出最佳决策。