三天从赚192倍到归零:期权这东西,什么人玩得起?

3月8日,对于股民来说,是一个大起大落的一天。

A股一改前几天的牛气冲天,以大跌4.4%收盘。彼时,不知道有多少投资者忍不住抄底的诱惑,冲了进去。但有一点可以肯定,A股这种以散户占多数的市场,大起大落是投资者需要面对的常态。

其实,在不久之前,有一只投资产品创造了(以A股为标的)投资产品有史以来最大的起伏——期权合约“50ETF购2月2.8”。第一天(2月25日)实现192倍收益,第二天暴跌91.7%,第三天价值几乎归零。

这意味着那几日的投资者如果没有及时止盈或者止损,所有的投资和收益都成了竹篮打水一场空。

也许你会好奇:到底什么是期权,为什么收益波动如此之大?在交易中,应该注意什么,如何去规避风险?请看下文分解。

什么是期权?

期权是投资者未来以某个价格交易特定资产的一种权利。

比如,当前橘子的价格是4.5元/斤,一个人每天都要吃橘子,假设他预计三个月后橘子的价格会大涨,为了不增加今后吃橘子的成本,他会跟楼下小卖部的老板签一个协议,三个月后他有权利以5元/斤的价格从老板那里采购1斤橘子(这里为了简化问题,只采购1斤)。这个协议就是一个期权合约。

假设三个月到期,如果橘子的价格涨到了10元/斤,这时,案例中主人公的理性决策是拿着协议去找老板兑现承诺(以5元/斤从老板那里买入橘子)。这个动作的专业术语为行权,“5元/斤”即为行权价格。

如果橘子价格降到了3元/斤,则主人公会当作什么都没发生,到市场上以3元/斤的价格买橘子,协议如同一张废纸。

当然任何的权利都不可能凭空产生,在这个期权协议中,无论橘子价格涨跌,对于主人公都是有利的,这也意味着对于小卖部老板是不公平的。为了让小卖部老板愿意签这个合约,需要给老板一些好处(如请他吃个饭),在专业术语中,这些好处叫期权费,也是期权的初始价值。随着标的资产(橘子)价格的波动和时间的推移,期权的价值也会发生大幅的波动。本文后面将专门讨论。

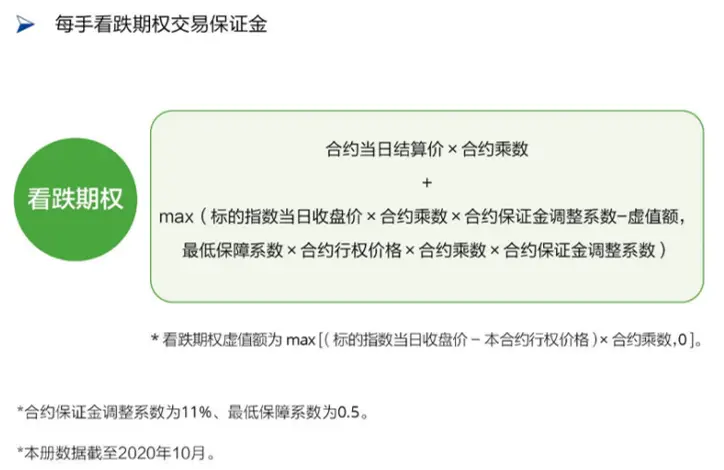

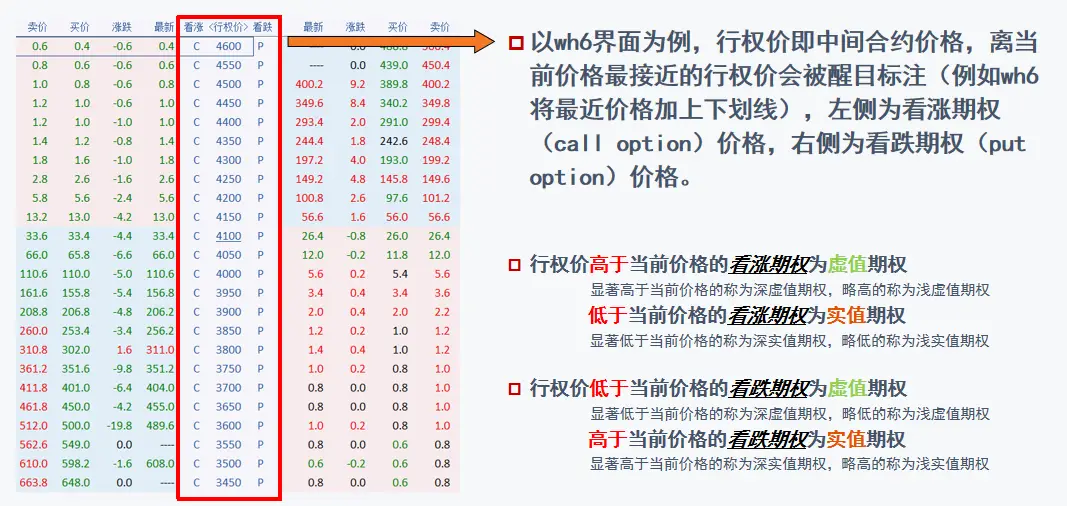

上文买橘子的例子,实际上是一种看涨(认购)期权,即在一定时间后,以固定价格(5元/斤)买入资产(橘子)的权利。在实务中,还有另外一类期权——看跌(认沽)期权,即在一定时间后,以固定价格卖出资产的权利。如某农场担心秋收时,麦子价格会大跌,所以买入一个看跌(认沽)期权,锁定麦子的最低售价。

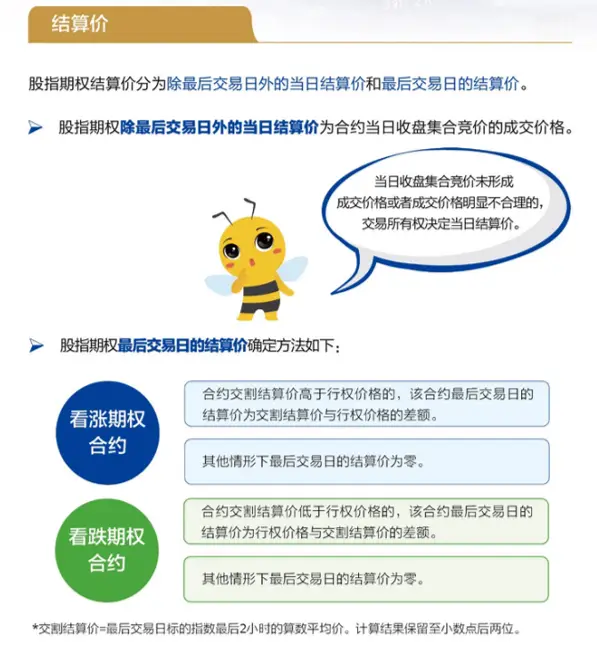

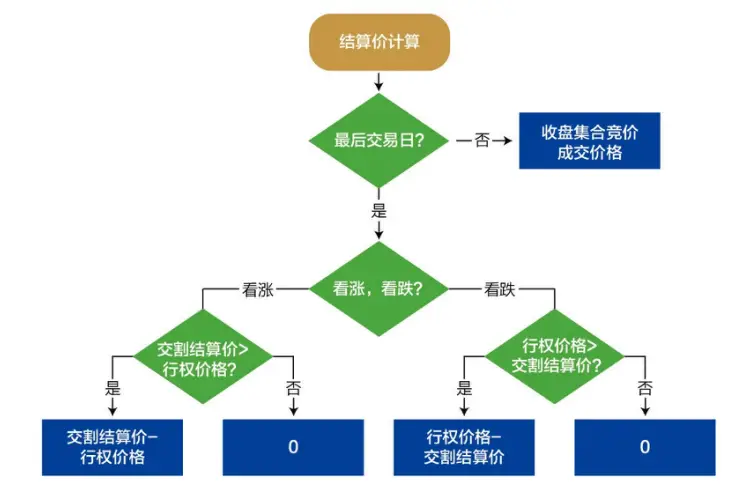

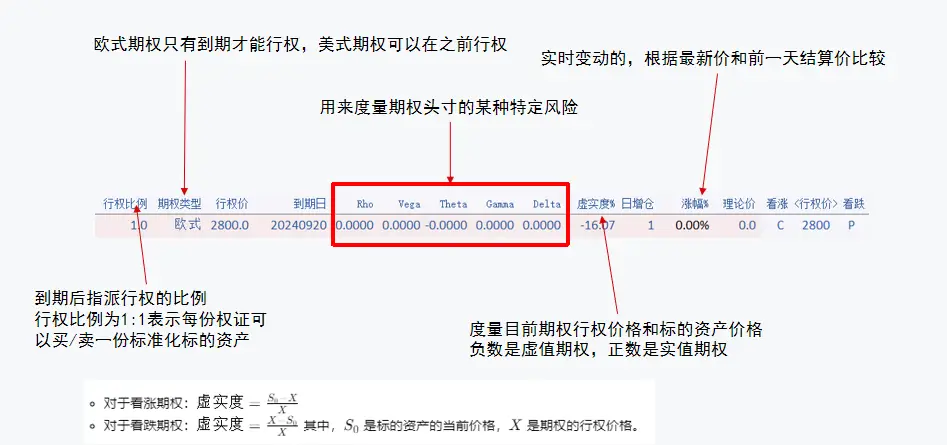

最后引入行权时间点的概念,在买橘子的例子中,如果约定合约只有在第三个月底这个特定的时间点行权,定义为欧式期权,如果约定在三个月这个时间段内,任何时间都可以行权,则定义为美式期权。为了简单起见,本文仅仅对欧式期权进行讨论,即在期限最后的时间点进行行权。

为何期权的收益波动如此之大?

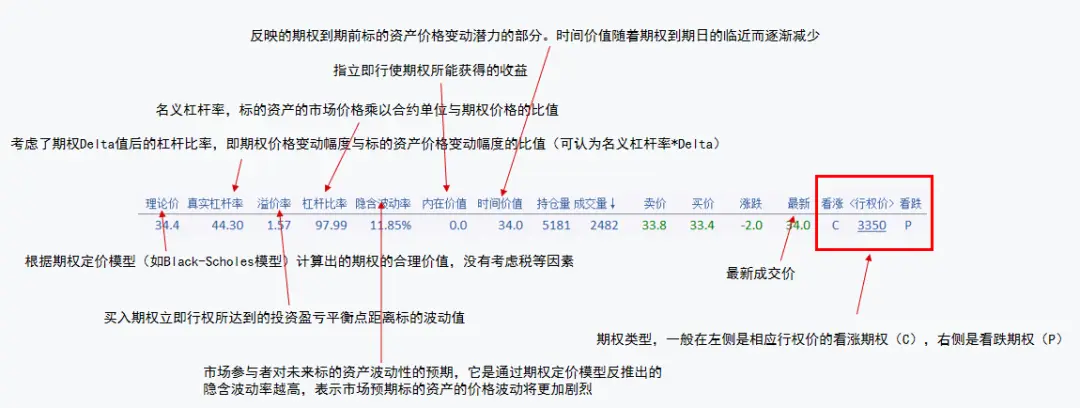

要回答期权收益波动问题,首先必须了解期权价值的构成。期权的价值包括内在价值(Intrinsic Value)和时间价值两个部分:

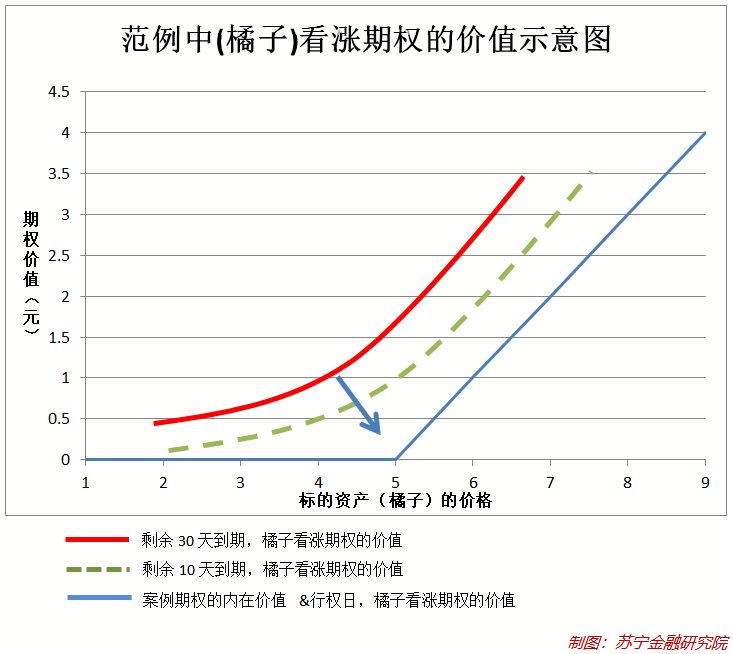

内在价值,实际上是如果选择立即行权,就是期权的价值。这个值跟标的资产(橘子)的当前价格和行权价格(5元/斤)相关。如下图中蓝色折线所示,当市场上橘子的价格低于行权价格(5元/斤),这时理性的消费者会选择到市场上去买橘子,案例中的橘子看涨期权(以5元/斤购买橘子的权利)变为一张废纸,内在价值为0。而当橘子的价格高于行权价格,假设为6元/斤,理性的消费者在此种情况下会选择行权,以行权价格(5元/斤)买入橘子,案例中,期权的内在价值为市场价格与行权价格的差额(6元-5元=1元)。

时间价值,是期权未来行权可能性所带来的价值。如橘子期权还有30天到期,当前橘子的市场价格为3元/斤,因为小于行权价格(5元/斤),故其内在价值为0。但是,在这30天内,橘子的价格存在上涨超过行权价格的可能性,这一部分“可能性或者想象空间”的价值即时间价值。上图中,红线为还有30天到期的橘子看涨期权的价值,可以发现,其在相应期权的内在价值(蓝线)之上,其中超过内在价值的部分为相对应期权的时间价值。

随着期权到期日临近,这一部分“可能性或者想象空间”也逐渐减少,即时间价值减少。反映在示意图上,随着时间的推移,期权的价值逐步由红线向蓝色折线推进,如箭头所示。在剩余10天到期的期权价值如绿色虚线所示,而到最后一天,期权的时间价值归零,仅剩下内在价值,如蓝色折线所示。

下面,基于期权价值构成,归纳期权收益高波动性的三个原因:

(1)从内在价值的角度,行权价格是引发期权价值高波动性的拐点。参照图中蓝色折线,当标的资产(橘子)的市场价格低于行权价格,内在价值为零;而当橘子价格高于行权价格,则期权的内在价值迅速攀升。故行权价格成为引发期权价值波动的拐点,当标的价格在行权价格上下波动时,将导致期权价值剧烈波动。

(2)从时间价值的角度,期权剩余的时间越短,价值曲线凸性越大,波动越明显。根据前文的介绍,随着时间的推移,期权的时间价值会减少,期权的价值曲线(红线)会向内在价值的折线(蓝线)靠拢,并在行权日发生重合。一开始红线凸性不大,在拐点的价值波动相对平滑,随着时间推移,价值曲线向蓝线靠拢,拐点处价值波动更加剧烈。

(3)从杠杆角度,较低期权费撬动的是价值高得多的资产,高杠杆加剧了期权价值的波动。如案例中,假设还有10天到期(参考绿色虚线),投资者用1元左右的期权费,撬动了5元左右的资产(橘子),即五倍杠杆。当橘子的价格由5元涨到6元(增长20%),期权价值由1元涨到了2元(增长100%),可见杠杆对于资产价格变动率有五倍的放大作用。(本例为了介绍杠杆原理,存在一定简化,实务中,杠杆效果更加的复杂,杠杆也更高)

关于一天暴涨192倍的期权“50ETF购2月2.8”,标的资产由橘子变成了50ETF指数,行权时间是2月27日,行权价格是2.8元。截至前一个交易日(2月22日),50ETF指数仅2.618,离到期日(2月27日)仅3个交易日。一般认为在三天内,50ETF这样的权重指数增长6.9%,突破2.8是一件非常小概率的事件,(而且,春节以后,A股已经大涨了一波,市场主流观点认为可能会回调)。在此大背景下,2月22日,期权合约“50ETF购2月2.8”报价非常便宜,仅0.0003元。

后面的事情众所周知了,2月25日,A股三大股指大涨5%以上,50ETF更是暴涨7.5%,达到了2.816,突破了行权价格2.8。期权合约“50ETF购2月2.8”由虚值变为实值,价格涨到0.0581,涨192倍。当然,隔日随着股指的回落,期权价格也暴跌91.7%,并在其后一天基本归零。3个交易日,从暴涨192倍到归零,这就是期权交易的特点和魅力。

从归因的角度,此次“50ETF购2月2.8”的192倍增长,基本上受到了三个波动因素的影响:

(1)从内在价值的角度,标的资产价格从2.618涨到2.816,正向突破了行权价格(2.8);

(2)从时间价值角度,期权即将到期(距到期日仅三个交易日),期权价值曲线的凸度较大,期权波动强烈;

(3)从杠杆的角度,因为初始期权为即将到期的虚值合约,价值仅0.0003元,故杠杆较高。

实务中,即便仅两个因素共同作用,效果也是惊人的,2月25当日,期权合约“50ETF购3月2.8”和“50ETF购6月2.8”也分别增长了7.59倍和2.2倍。这两个期权分别在3月底和6月底到期,时间因素上差一点。

投资期权应该注意些什么?

至此,读者是否有些磨拳擦掌、跃跃欲试的感觉。其实,投资期权也并非易事,首先必须通过合格投资者认证,包括:

(1)开通期权账户之前的连续20个交易日,股票账户日均资产不少于50万;

(2)6个月以上股票融资融券或者中金所股指期货交易经验;

(3)期权模拟交易记录;

(4)通过期权知识测试。

除了资金实力、类似高风险产品操作经验的要求,还需要投资者通过期权知识考试,有模拟盘操作的经验,做好了投资期权产品的一切准备。由此足见期权产品风险之高,以及监管部门保护中小投资者的拳拳之心。

对于有志于从事期权投资的投资者,笔者建议:

(1)控制风险,平和心态。期权高杠杆、强波动的特点,使得短时间内,其价值起伏非常大。所以“控制风险,平和心态”对于一个成熟的期权投资者非常重要。“控制风险”包括,设定好止盈止损条件,严格执行纪律,及时止盈止损。“平和心态”包括,做好投资本金全部损失的心理预期,避免用大钱急钱,避免赌徒心态。

(2)盯盘。期权交易短期高波动的特点,要求投资人必须实时盯盘,在期权价值的波动中把握机会。如本次“50ETF购2月2.8”合约,第一天暴涨192倍,第二天又暴跌91.7%,再到后面价值基本归零。只有盯盘才能够把握稍瞬即逝的机会,不及时关注市场波动的结果可能是灾难性的。

(3)多学习(定价模型+交易策略)。关于期权的定价和交易,已经存在一系列的定价模型和交易策略。在定价模型方面,有必要了解经典的定价模型,以及影响期权价值的各个要素和影响(基础资产价格、到期时间、波动率、行权价格、无风险利率);在交易策略方面,包括熟悉期权与现货、期权与期权组合策略,实现在风险可控的前提下,抓住基础资产价格变动的机会。

(4)间接投资。在现实世界中,大部分人不一定具备以上三个条件,无论是面对大起大落,心情难以平复,还是没有时间和精力去盯盘和学习。在这种情况下,如果还希望参与期权投资,可以选择投资基金的方式,让专业的基金经理来代为操盘。基金的投资策略,以及是否会利用期权进行投机或者对冲,在其募集说明书中都有披露。投资者可以根据具体情况择优选择。

最后,希望本文对大家了解期权产品,提高投资能力有所帮助。