(本文由公众号越声攻略(yslc688)整理,仅供参考,不构成操作建议。如自行操作,注意仓位控制和风险自负。)

散户要想有稳健的盈利模式,就要有正确的操作思路,摒弃那些常见的思维误区:

(1)不设立止损位

有的散户在设立止损位后,会发现有些股票在止损后没几天股价就涨回来了,于是在下次操作时遇到股价下跌就不再设置止损位了。其实,对于散户投资者来说,是不容许出现超过5%亏损的,所以散户应积极设定自己的止损位,并按照设置的止损位操作,不要抱有侥幸心理。

(2)不敢追高

许多散户有“恐高症”,他们认为股价涨到了一定的高度就是很危险的,如果这个时候再追涨十有八九是会被套的。其实,这是散户们的操作误区,股价的涨跌与价位的高低并没有必然的联系,关键在于“势”,当上涨趋势形成后,股价的安全性是很高的,而且短期内获利很大。

(3)不敢追龙头股

一只股票开始上涨时,散户不知道它是不是龙头股,等大家知道它是龙头股后,此时股价已经有了一定的涨幅了。这时散户往往不敢再跟进,而是买一个涨幅很小的跟风股,认为这样可以稳健获利,但是结果却往往事与愿违,跟风股涨是慢涨,跌却是速跌,结果一无所获。其实这是散户的操作误区,因为在强势时,涨势越强的股票,跟风越多,上涨越轻松,见顶后也会有一段时间的横盘,散户有足够的时间出局。

(4)喜欢抄底

许多散户都喜欢抄底,都希望在低位买进股票,尤其是股价处于历史低位时,看到自己买的股票价格比别人的都低,心里很有安全感。但散户们万万没有想到,一只股票既然已创出了历史新低,那么很可能还会有很多新低出现,甚至用不了几个月股价就被腰斩了。

(5)持股种类太多

很多散户持有很多只股票,他们总认为这只赔了,另外一些总要赚,这样总的来说还是会赚的,所以见到人家说是好的股票就买进,这样手中持有的股票数目就不断增加,结果有了多只股票后,搞得自己手忙脚乱。其实散户专心做2~3只股票是比较合适的。

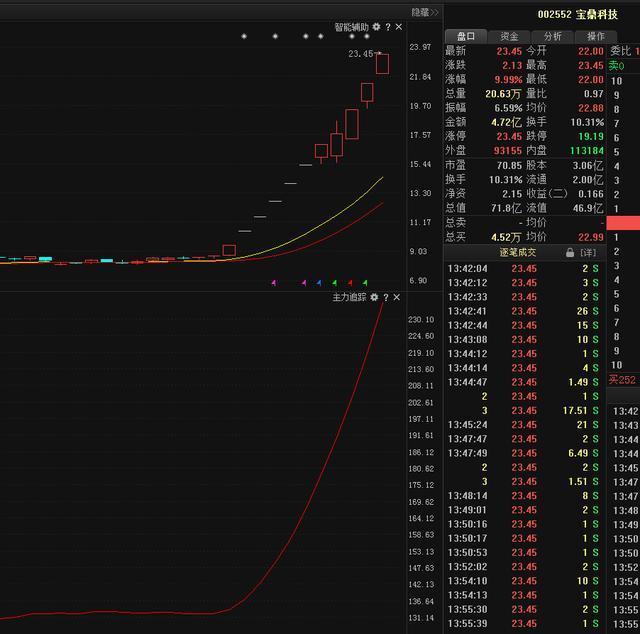

【涨停不出货,出货不涨停】

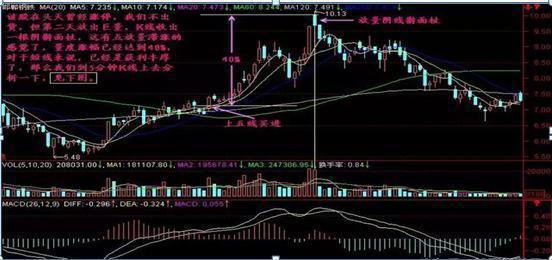

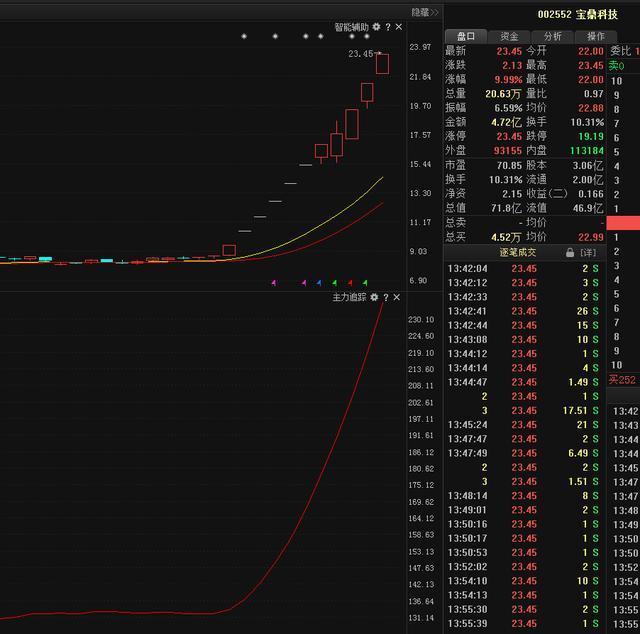

【涨停不出货】有两种情况:一种就是巨量涨停,巨量封在涨停板上面。封了多少呢?我们看买三有72万股,买二有317万股,买一有21588万股封在这个地方。哎呀!这个巨量我都没见过,巨量封住涨停板,这么大的封盘,抛盘要把它抛完也得十五、二十分钟才能把它抛光,那么你急什么呢?这就叫【涨停不出货】。还有一种就是小量涨停,封个5000股,53手放在那里它就涨停了。也有这样的股票,特别是一些小盘股,轻轻地一下就封住涨停板了。这是怎么回事?说明了什么?比如说这个股票流通盘是3000万股,它有2700万股吃进肚子里了,外面还有300万股,持有这300万股的股民,有的在上班,有的在旅游,根本没法抛,所以2000股就给它封了涨停板,那是多大的力量!他一个人做庄,爱怎么做就怎么做,股价涨到哪里去都不知道了,你出什么货?所以只要是涨停,不管它是巨量涨停还是小量涨停,都不要出货,这是第一句话的含义。

【出货不涨停】就是说,要出货就在它不能涨停的时候就出货。这要看股价位置,比如说昨天一个涨停板,今天一个涨停板,两天两个涨停板,对于那么大一个流通盘股票来说,简直太厉害了,肯定有人要来抛,如果它挡不住抛盘了,软了,那么我就要出货了。出货肯定是在它不能涨停的时候出货的,比如说它现在涨幅是10.10%,如果涨幅只有9.80%那就不行了,就应该出货了。因为大盘股涨幅那么大了,你不出货万一回下来怎么办?小盘股也是这样,它不能涨停了你就退出来,特别是在有一定的涨幅之后,出货就是在不涨停的时候。

出货有几种情况:一种就是不能涨停了,还有一种就是股价位置超高了,比如说5个涨停板,那么它涨停我出不出货呢?这就比较难办了。总而言之,我觉得有一条:只要你今天在下午15时收盘以前1分钟,你还是涨停我就不出货,等明天再说了,我就是这样操作的,那么有的同学又会说心里着急,赚了钱你着急什么?那么长的熊市都不着急,赚了钱更没有必要着急。

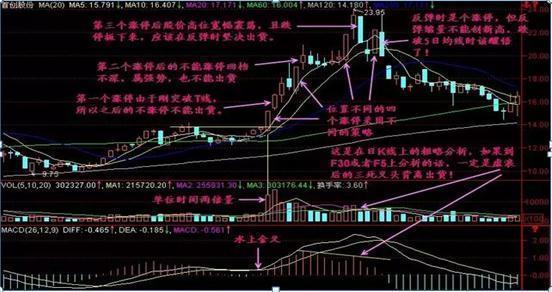

有没有办法管理这种暴涨的股票?有的,大家把K线图调到5分钟,那是变化速度最快、最敏感的K线图。在那个上面我们就可以看到,如果股价发生涨势减缓,我们还是要出货的,现在就请大家把K线图调到5分钟图上观察。

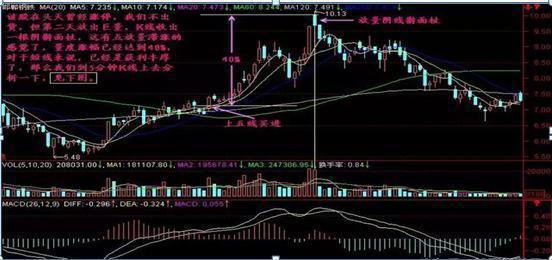

图2

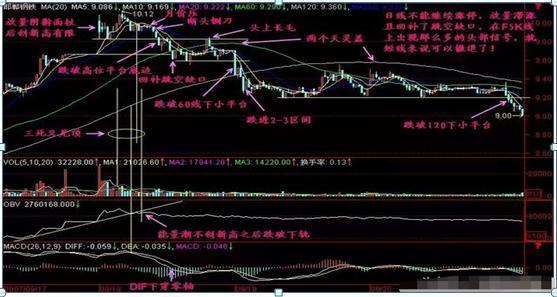

图3

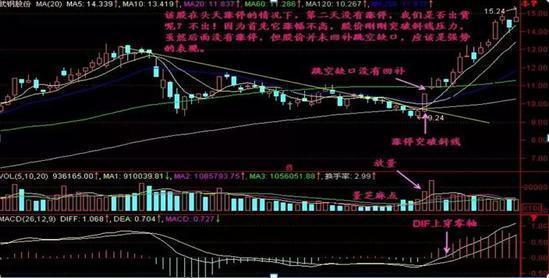

图4

图5

小结:涨停板是多头气势极其强盛的表现,一个股票从没出现过涨停板的话,说明该股的主力太窝囊,也或者力量不够,甚或就没有主力。

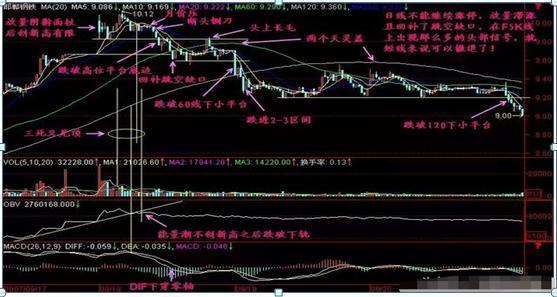

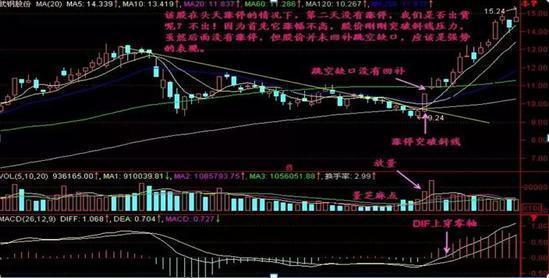

涨停板有什么作用?首先,在一波行情的启动初期,突破的位置上,最容易出现涨停板,它的目的在这个时候就是启动一波行情,股价快速拉离庄家成本区,以避免散户追风买入,这个时候的涨停板往往较干脆,分时线一波或者两波就能拉上涨停板,且封单较大,封住就不会轻易打开,这样才能避免散户追涨。

涨停板还有调动人气的作用,比如上升中继盘整平台向上突破的位置处,庄家不希望自己大量买入,但又希望散户来买入,以减轻自己的拉抬压力,所以这个时候往往是缩量创新高,但涨停板就封得不那么坚决了,且盘中经常会瞬间打开。这个时候他希望散户有足够的时间来介入,如果封死过早,则散户没法介入,还有他要安排在涨停板附近让看好的散户买入,让要卖出的人卖出,从而减轻自己最后那一段拉高的压力。

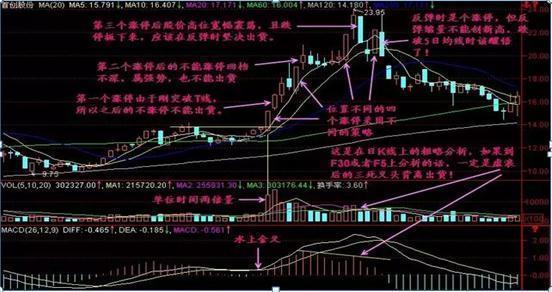

涨停板还有吸引人气来接盘,达到自己出货的目的,比如(图5)中最后那一个涨停板,明明是高位宽幅震荡出货了,却在反弹时做一个涨停板,散户一看又涨了,就来追涨了,正好落入主力的出货圈套。

总之分辨涨停板的好、坏是一个关键,它可以窥视主力的操盘决心,一般情况下出现在启动位置附近的涨停板,之后不能涨停也不要急于出货,而上升中途的就要小心点了,如果不能涨停,就最好看F5和F30等线来操作,集中出现几个头部信号就出来为好。如果是出现在拉升后期的,只要不能涨停,那就看F5和F30等线找卖点即可。

有一个最高指导原则就是:【涨停不出货 出货不涨停】,只要还能封住涨停,就不要急于出货,直到封不住了,再根据具体情况具体分析。

股票主力资金指标公式源码:

RSV:=(CLOSE-LLV(LOW,9))/(HHV(HIGH,9)-LLV(LOW,9))*100;

K:=SMA(RSV,3,1);

D:=SMA(K,3,1);

JJ:=9*(3*D-2*K);

J:=((3 * K) – (2 * D));

MAIRU:= CROSS(K,D) AND K

MAICHU:= CROSS(D,K) AND D>80;

快线:(CLOSE-LLV(LOW,9))/(HHV(HIGH,9)-LLV(LOW,9))*100,LINETHICK2,COLORRED;

慢线:SMA(快线,3,1),COLORCYAN;

空:SMA(慢线,3,1),COLOR00FF00;

牛股:IF(BARSLAST(CROSS(慢线,空))

STICKLINE(牛股,0,90,1,0),COLORFF937F;

BB:=IF(BARSLAST(CROSS(慢线,快线))>=3 AND CROSS(快线,慢线) AND 慢线

STICKLINE(BB,0,-20,3,0),COLORYELLOW;

低买:IF(BB,-20,-40),COLORYELLOW;

DRAWICON(BB>0,-35,7);

AA:=IF(BARSLAST(CROSS(快线,慢线))>=4 AND CROSS(慢线,快线) AND 快线>50,20,0);

STICKLINE(AA,100,120,3,0),COLOR00FF00;

高卖:IF(AA,120,140),COLOR00FF00;

DRAWICON(AA>0,150,8);

想了解更多目前A股阶段的操作技巧及公式代码,或有任何疑惑,可关注公众号越声攻略(yslc688),更多后市操作及股票技术分析方法等你来学习,干货源源不断!

牢记史上最经典的35个炒股口诀

口诀一:不冲高不卖,不跳水不买,横盘不交易。

口诀二:买阴不买阳,卖阳不卖阴,逆市而动,方为英雄。

口诀三:底部长阳第一次,坚决持股到收市。

口诀四:线上阴线买,买错也要买;线下阳线卖,卖错也要卖。

口诀五:年线下变平,熊市已来临;年线往上拐,回踩坚决买。

口诀六:5天线处,可能套住;10天线处,小心介入。

口诀七:放量下跌要减仓,缩量新低是底象;增量回升是关键,回头确认要进场。

口诀八:低档盘旋藏杀机,麻痹大意坐滑梯;黄昏之星走到头,千万别做死多头。

口诀九:高位横盘再冲高,抓住时机赶紧抛;低位横盘又新低,全仓买进好时机。

口诀十:遇见下跌三连阴,肯定大跌箭穿心;一看下跌三颗星,别急仔细要辨清。

口诀十一:出货要有好人气,利好后面是预期,冷洗热卖是前提。放量滞涨行情毕。

口诀十二:下跌趋缓,反弹亦缓;下跌加速,反弹亦速。

口诀十三:正股回调5天线,权证暂且看10天;正股调向10天线,权证且看20天。

口诀十四:热股不可恋,持股要常换;从始炒到终,到头一场空。

口诀十五:今年不买去年的大牛股,下半年不买上半年的大牛股。

口诀十六:作空要有坏消息,大势低迷盘好洗。接二连三创新低,无量便是阴之极。

口诀十七:买入后不涨反跌,跌幅达5%以上必须立即止损。伤皮毛不可伤筋骨。

口诀十八:高开高走,只要不涨停,可先止赢,尾市不跳水可再买回。拉高出货。

口诀十九:收带量、长上影K线,不论阴阳,卖掉。上影天量,金蝉脱壳。

口诀二十:一根K线同时跌破3、5、10日均线,坚决离场。阴破三线,原形毕露。

口诀二十一:满仓操作是大忌,一意孤行不可取,无常变化要知止,进出自如在观机。

口诀二十二:上涨趋势中看支撑位,下跌趋势中看阻力位。

口诀二十三:学会选均线粘连上涨开口角度大品种,持续性在30—50度为好。

口诀二十三:拉升必需把盘洗,清理浮筹是目的。打压震仓在缩量,急拉急洗看量比。

口诀二十四:多中看空空看多,多空转换量要活。人气活跃多方尽,利空出尽多方活。

口诀二十五:指标随着量价变,量价才是指标源。不辩量价信指标,郑人买履无功返。

口诀二十六:两个黑夹着一红,多方可能要走熊。顶部一见十字长,快快离场求安祥。

口诀二十七:内盘大于外盘,股价不跌或反有微升,可能有庄家进场。

口诀二十八:下跌看空涨进货,获利总想多多多。一不小心掉下来,赔钱也要割割割。

口诀二十九:赚钱才加码赔钱不摊平,正确的动作不断的重复。

口诀三十:月线上穿季,买进等获利。月线如下行,本波已完成。

口诀三十一:季线往上走,长期做多头;月线不下穿,光明就在前。

口诀三十二:60天均线向下走,神仙想留却犯愁;此时卖掉损失小,斤斤计较必深套。

口诀三十三:一流选手找板块,二流选手抓个股,三流选手拜指标,末流选手是赌徒。

口诀三十四:当局者迷旁观清,不可陷入迷局中。心神不定难把握,多看少动心自明。

口诀三十五:炒股玩的是心态,贪婪恐惧是大害。追涨跌要谨慎,心平气和要自在。