8月20日,上证指数续创近十年新高。连日来,A股波动走高,总市值首次突破百万亿元,A股三大股指也均创下近年新高。

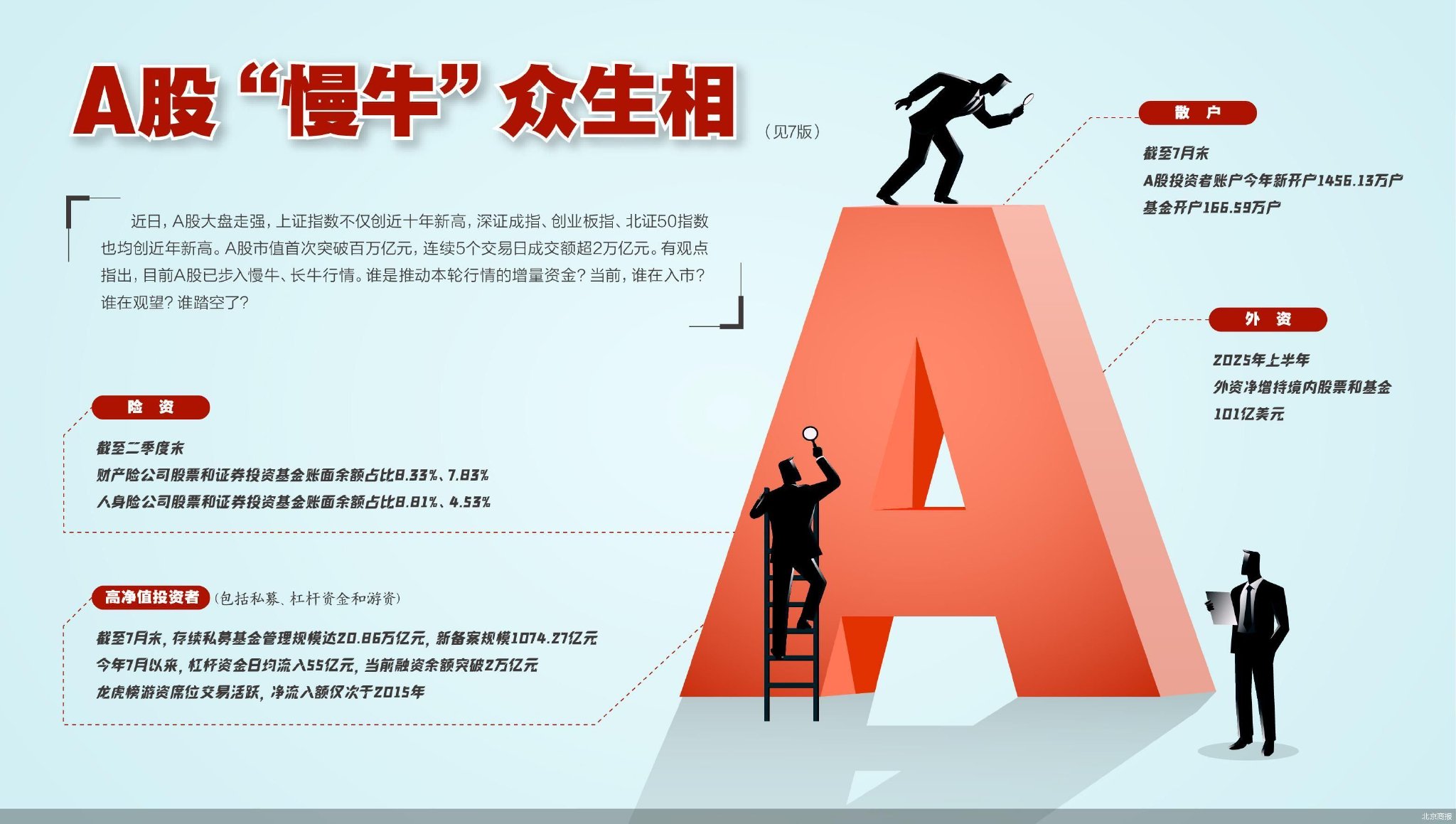

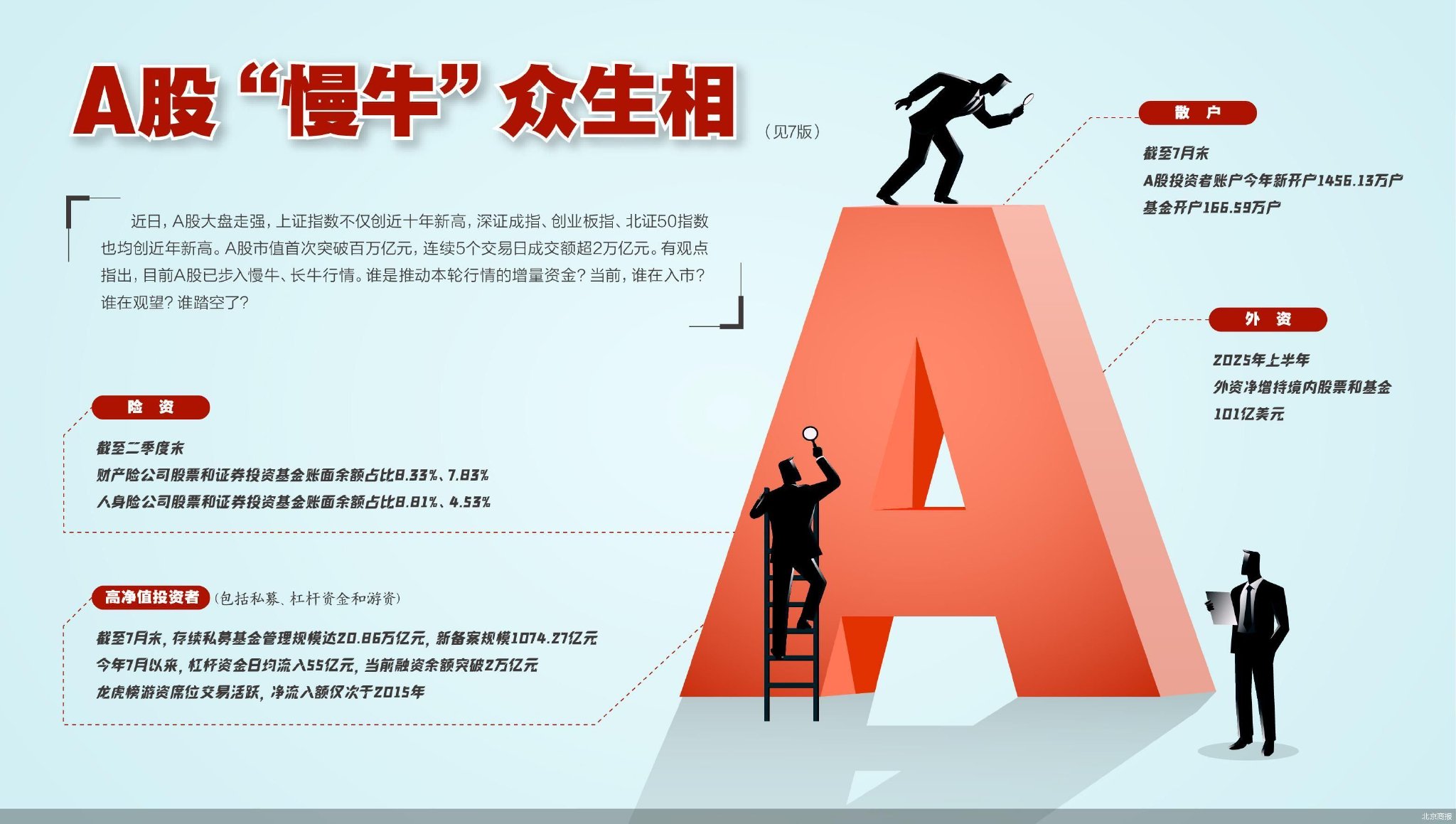

有观点指出,本轮慢牛、长牛行情趋势确立。但目前也只有部分资金搭上了这轮行情的车,吃到了“肉”。其中,在年内监管明确鼓励中长期资金入市的背景下,二季度末险资权益投资比例同比大幅提升。上半年,外资也扭转了过去两年净减持趋势,大举增持境内股票和基金。最新私募备案规模和存续规模较2024年末也均有所增加……

相较之下,当前仍有部分个人投资者对此轮行情持观望态度,北京商报记者从公募内部人士处了解到,最近市场热度的确明显升温,部分主动权益类基金遭受一定的赎回,但也有被动指数产品规模和份额都出现了明显增长。另据业内人士分析,还有部分投资群体踏空本轮行情。

多方资金入市

交易行情数据显示,8月20日,上证指数续创近十年新高,最高触及3767.43点。截至当日收盘,上证指数报收3766.21点,涨1.04%,深证成指、创业板指分别报收11926.74点、2607.65点,分别涨0.89%、0.23%。A股连续6个交易日成交额超2万亿元。

前海开源基金首席经济学家杨德龙指出,本轮牛市行情趋势已经确立。“与2015年大牛市相比,这一轮行情会走得更远。这次不是快牛、疯牛,而是一轮慢牛、长牛行情,这也是大家一直所期待的,投资者都期待A股市场能像美股那样出现10年的慢牛、长牛。”

那么,谁是推动本轮行情的增量资金?综合当前市场观点来看,险资、外资、散户、私募均在入市。

外资方面,国家外汇管理局在7月公布的数据显示,2025年上半年外资净增持境内股票和基金101亿美元,扭转了过去两年净减持趋势,其中5月、6月净增持规模增至188亿美元。目前境外投资者持有境内债券、股票的市值占比约为3%—4%,受多重积极因素支撑,预计外资仍会逐步增配人民币资产。

私募方面,中基协数据显示,截至7月末,存续私募基金管理规模达20.86万亿元,新备案规模1074.27亿元,分别较2024年末的19.91万亿元、701.49亿元增长4.77%、53.14%。可以看出,私募备案规模和存续规模也在持续增加。

市场热度和投资者情绪的持续高涨,也推动了杠杆资金加速入场。两融方面,当前融资余额已突破2万亿元,创2015年7月以来新高。截至8月19日,两融余额约为2.13万亿元,其中沪市两融余额约1.08万亿元,深市两融余额约1.04万亿元。

险资股票投资创新高

作为“投资长钱”的重要代表,险资动向备受市场关注。当前A股上市公司陆续披露2025年中报,险资二季度的重仓股和调仓换股情况陆续出炉。北京商报记者根据东方财富Choice梳理发现,截至8月20日记者发稿,共有150只个股被险资重仓持有,主要聚焦于通信、交通运输、制造业板块等。数据显示,截至2025年二季度末,保险公司资金运用余额突破36万亿元,达到36.23万亿元,同比增长17.4%。其中,人身险公司和财产险公司股票投资余额和占比均处在历史高位。

今年以来A股呈现“慢牛”行情,作为典型的“耐心资本”,险资如何投资?可根据险资持仓情况窥见一二。

当前正值A股上市公司中报密集披露期,北京商报记者根据东方财富Choice梳理发现,截至8月20日,共有150只个股被险资重仓持有,包括中国联通、中国电信、金融街、南玻A、海航科技、华菱钢铁等,聚焦于通信、交通运输、制造业板块等。

部分上市公司尚未披露中报,未能得见险资持仓全貌。不过,从险资上半年举牌情况也能看到险资调仓动向。从举牌情况来看,今年险资主要布局在以银行、公用事业、能源、非银金融为代表的高股息个股。险资举牌的个股中,银行股尤其受青睐,并且多为H股。具体来看,年内险资已经举牌7家银行股,举牌次数达到14次。

上海金融与发展实验室首席专家、主任曾刚告诉北京商报记者,银行股、通信股等股票普遍具有高股息特性,这反映了险资“稳健优先”的配置策略。在当前市场利率低位徘徊的环境下,险资提升高股息标的配置既可获取稳定分红,又能缓冲债券收益率下行的影响。这与行业人士所说的“基础配置做稳,风险资产做优”的投资思路一致。

“通信行业具有显著的估值优势,有研究表明,与全球可比的主要电信运营商相比,中国运营商股息率更高、估值更低。这种性价比优势为险资长期持股提供了良好的安全边际。”曾刚补充表示。

今年以来,监管部门推出一系列政策,包括加强国有商业保险公司长周期考核、扩大保险资金长期投资改革试点等。在政策利好、险资增厚投资收益需求等因素的作用下,保险资金正在加快入市步伐。

根据金融监管总局近日发布的监管指标数据,截至2025年二季度末,保险公司资金运用余额突破36万亿元,达到36.23万亿元,同比增长17.4%。其中,人身险公司投资于股票的资金运用余额为2.87万亿元,占比8.81%;财产险公司投资于股票的资金运用余额为1955亿元,占比8.33%,均处在历史高位。

今年4月,监管部门还提高了险企的权益投资比例上限,最高可达到50%,一些头部保险公司权益投资实际占比距离监管上限仍有不小空间。“考虑到金融监管总局已开展保险资金长期投资改革试点,上调保险资金权益类资产投资比例上限,险资未来仍有较大增仓空间。”曾刚表示。

有分析人士预测,全年险资权益配置比例有望提升约2个百分点,这将带来数千万级别的潜在增量资金。

巨量资金在路上,未来哪些板块有望获得险资加仓?曾刚认为,银行、通信、公用事业等高股息率板块仍将是险资的“收益压舱石”。银行股因其高股息特性将继续受青睐,尤其是H股银行股。同时,对于一些具有长期成长性的行业,险资也可能通过多种方式进行布局。

“总体而言,险资作为‘长钱’代表,其投资动向将继续以稳健收益和长期价值为核心,在权益投资比例稳步提升的同时,持续优化资产配置结构,为资本市场提供更多长期稳定的资金支持。”曾刚总结道。

散户观望居多

散户方面,虽有投资者在近期加速入市,但若从新开户数据和新发基金销售数据来看,还有部分个人投资者仍处于观望状态。

上交所数据显示,截至7月末,今年以来,A股投资者账户新开户1456.13万户,基金开户166.59万户;其中7月A股股票账户新开户数量为195.4万户,环比增长19.29%。可以看出,居民储蓄正在加速向资本市场转移,形成持续的增量资金来源,但对比今年2月、3月连续300万户左右的新增开户,以及2024年10月超680万户的新增开户而言,数量仍相对有限。

中金公司分析师林英奇也指出,存款定期化趋势在2023年以来首次出现拐点,体现出居民定期存款、银行理财等固定收益产品到期并未续投,成为潜在的入市资金。7月上交所开户数量相比5月增长26%,但与2024年10月的高点仍有一定距离,散户还未出现大规模入市。

若从8月新基金发行情况来看,同花顺iFinD数据显示,截至8月20日,仅有82只新基金成立,单月成立数量低于前5个月,且发行份额也在年内暂时垫底,仅为588.24亿份。换言之,基金新发也尚未升温,部分基民仍在观望。

华南某公募内部人士就向北京商报记者透露,最近市场热度的确是明显升温,但传递到基金公司的产品销售等各个业务环节上,情况还是有所分化的。

“主动权益类基金净值回升,但也出现了一定量的赎回,这主要是因为前几年市场下跌、净值下挫,影响了投资者对主动权益产品的信心;按照过往经验来看,如果市场持续上涨,后续大概率还会有增量资金入场。但被动指数产品规模/份额都出现了明显增长,或许也是因为投资者对指数产品在牛市中的上涨锐度比较认可,同时也是因为对ETF产品投资者相对更有经验一些,或许会借助指数产品做一些波段操作。”上述内部人士补充道。

某中型公募市场部人士则表示,其所在机构线上销售渠道近期权益类产品销量有一定的提升,也有赎回的操作,主要和投资者买入时点、投资目标、盈亏情况包括风险偏好的不同有关。

沪上某公募内部人士也提到,投资者申购热情还是有所增长的,一些具体的二次首发或对绩优产品的营销也有一些成效。不过,因为公司不敢大力推权益产品,因此也未形成爆发式增长。获利赎回的情况则并不明显,前期亏损回本的基金,整体规模、份额还是增长为主,也不排除一些“换手”。

林英奇表示,从超额储蓄、定期存款到期和存款活化视角测算,居民存款潜在入市的资金规模约为5万亿—7万亿元,可能高于2016—2017年、2020—2021年两轮股市上涨的行情中存款入市的规模,但实际入市情况取决于宏观经济、政策预期、外部环境等多种因素。

北京商报记者也从微博、小红书等社交平台关注到,近日有基民欢呼“终于回本了”,同时也坦言“回本就跑”,还有基民则表示“尚未回本”。前述华南某公募内部人士也直言:“部分主动权益投资者此前确实被伤到了,回本就跑了;不过市场再涨一段时间,或许大家又入场了……”

市场上涨行情已确立

那么,市场是否还会继续上涨?此轮行情趋势是否已明朗?不少业内人士对此持肯定态度。

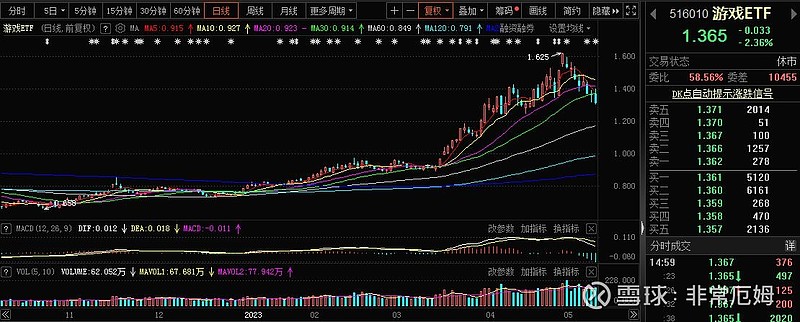

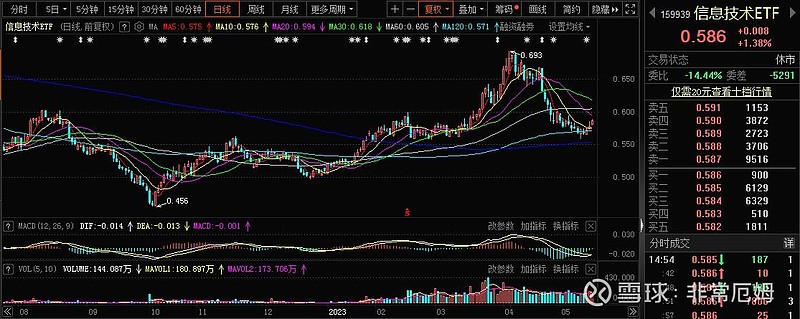

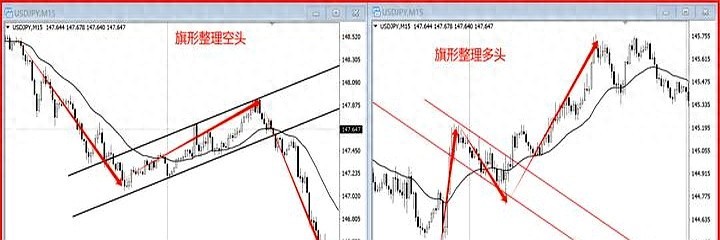

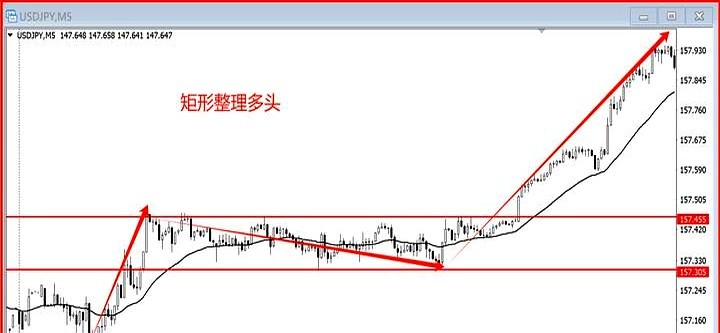

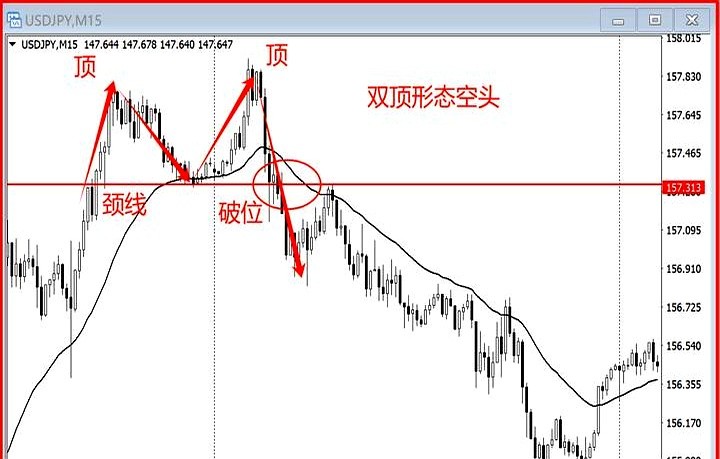

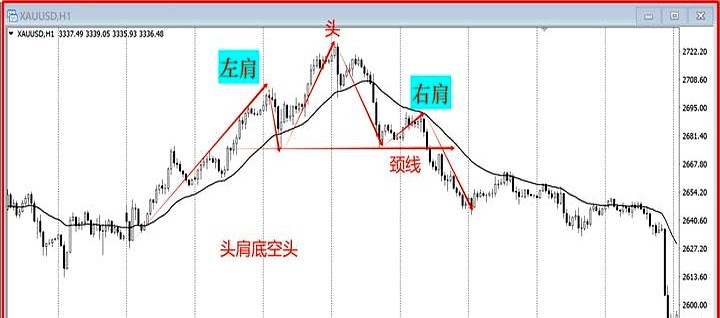

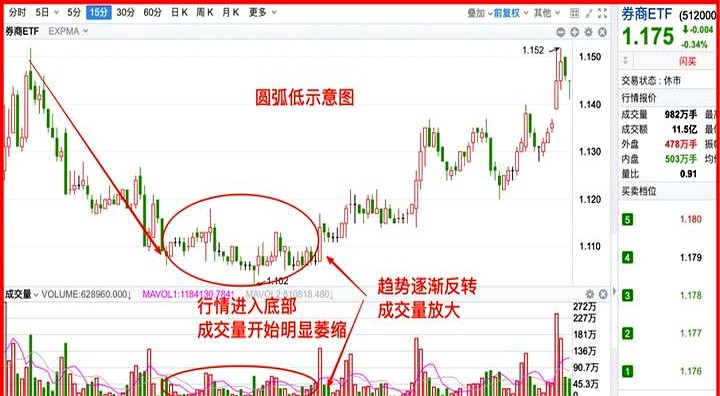

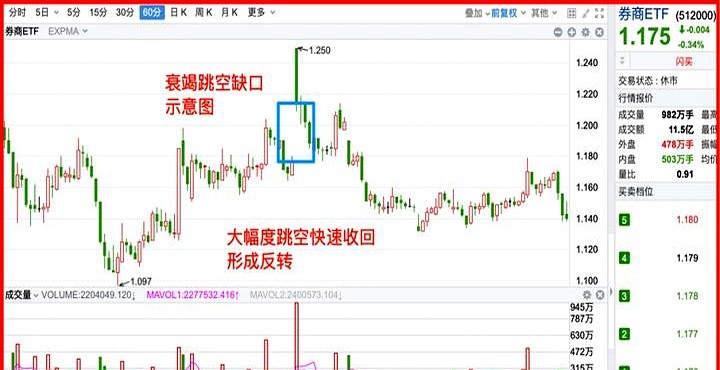

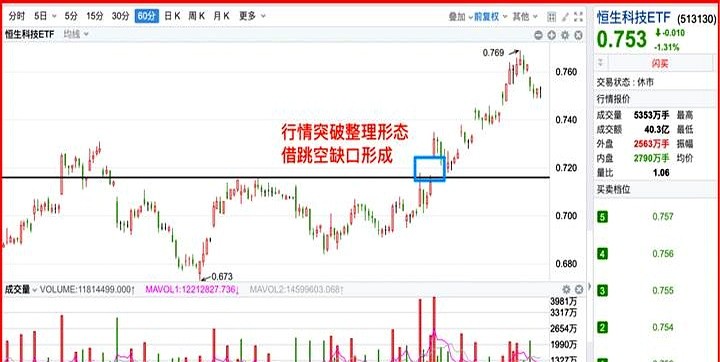

“如果A股有效站稳3731点,而且股市日均成交额保持在2万亿元以上,那么基本上处于牛市行情。从技术层面来看,均线处于多头排列状态,特别是日线周线级别的多头排列形态,则牛市特征明显。只要市场不出现显著缩量状态,同时没有改变多头排列的趋势,那么股市牛市状态依然健康,没有发生恶化迹象。A股如果有机会步入4000点,可能会以行业板块轮动为主,之前滞涨的价值股可能出现补涨行情,但近期大涨的题材股、科技股可能会出现明显分化。”财经评论员郭施亮评价道。

中国(香港)金融衍生品投资研究院院长王红英也认为,目前的行情具备牛市格局,但还处在牛市初期阶段。此轮行情将会以震荡上行的慢牛状态延续牛市行情。

那么,除了前述入市资金和观望群体外,有没有踏空此轮行情的?王红英认为,踏空行情的群体或是前期一些传统周期股的投资群体,以及一些海外中小机构等。

中国企业资本联盟中国区首席经济学家柏文喜认为,此轮踏空的群体也可能是前期清仓的机构投资者,由于熊市思维未切换等,导致踏空此轮行情。另外,重仓红利、地产等板块的投资者,也可能错过算力链主升浪。

王红英表示,从中国经济基本面来看,增长态势良好,融资融券余额也保持在2万亿元以上的历史最高水平,多个交易日成交额也超2万亿元,因此可以看出,中国股市的牛市特征是相对客观的,未来也会呈现出稳健上涨的趋势。建议悲观的市场观望者及时调整思路,跟上A股这一波牛市行情。

杨德龙也提醒道,当前市场趋势已确立,开始加速上行,建议投资者要战胜贪婪,不要加杠杆,也不要盲目追高,应做中长期布局,用时间换空间,实现资产的稳健增值。