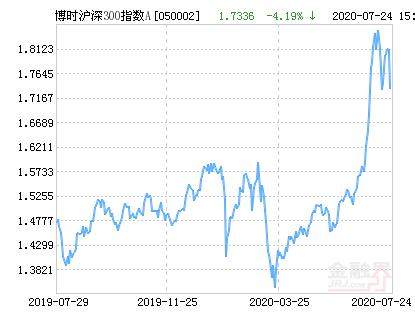

博时沪深300指数A净值下跌4.19% 请保持关注

金融界基金07月27日讯 博时裕富沪深300指数证券投资基金(简称:博时沪深300指数A,代码050002)公布最新净值,下跌4.19%。本基金单位净值为1.7336元,累计净值为3.7464元。

博时裕富沪深300指数证券投资基金成立于2003-08-26,业绩比较基准为“沪深300指数*95.00% + 同业存款*5.00%”。本基金成立以来收益482.41%,今年以来收益12.03%,近一月收益9.57%,近一年收益19.69%,近三年收益29.22%。近一年,本基金排名同类(624/743),成立以来,本基金排名同类(7/913)。

金融界基金定投排行数据显示,近一年定投该基金的收益为17.26%,近两年定投该基金的收益为25.52%,近三年定投该基金的收益为24.43%,近五年定投该基金的收益为36.22%。(点此查看定投排行)

博时沪深300指数A基金成立以来分红6次,累计分红金额12.90亿元。

基金经理为桂征辉,自2015年07月21日管理该基金,任职期内收益37.51%。

最新定期报告显示,该基金前十大重仓股为中国平安(持仓比例5.10% )、贵州茅台(持仓比例4.89% )、恒瑞医药(持仓比例2.63% )、五粮液(持仓比例2.57% )、美的集团(持仓比例2.32% )、招商银行(持仓比例2.20% )、中信证券(持仓比例1.76% )、格力电器(持仓比例1.75% )、兴业银行(持仓比例1.71% )、立讯精密(持仓比例1.46% ),合计占资金总资产的比例为26.39%,整体持股集中度(低)。

最新报告期的上一报告期内,该基金前十大重仓股为中国平安(持仓比例6.02% )、贵州茅台(持仓比例4.08% )、招商银行(持仓比例2.94% )、恒瑞医药(持仓比例2.51% )、兴业银行(持仓比例2.18% )、美的集团(持仓比例2.14% )、五粮液(持仓比例1.90% )、格力电器(持仓比例1.79% )、中信证券(持仓比例1.51% )、伊利股份(持仓比例1.47% ),合计占资金总资产的比例为26.54%,整体持股集中度(低)。

报告期内基金投资策略和运作分析

2020年二季度,A股市场触底回升,最终收于2980点左右。风格方面,大中小盘中成长均好于价值。行业方面消费者服务、食品饮料、医药、电子等行业大幅跑赢市场,建筑、纺织服装、煤炭等周期行业表现落后。本基金利用数量化手段对组合进行管理,严格控制与指数跟踪偏离。

展望2020年三季度,宏观层面,全球范围复工复产正在进行,经济衰退风险继续上升,美国国内骚乱频起,不确定性事件增多。随着美国大选临近,中美关系恶化的概率依然很大。国内经济数据短期有所好转,货币政策重心从宽货币转向宽信用,北上资金持续流入,流动性总体宽裕,投资者情绪比较稳定。

结合技术面和资金的情况看,预计A股指数整体维持震荡格局,建议保持谨慎,重视选股,积极把握结构性机会。建议以抗风性能力更强的内需核心资产为主线,保持对医药、大消费的基础性配置,增配受益于疫情后的内需恢复的可选消费行业,包括新能源汽车、家电等。适当提升科技股板块的仓位,如消费电子、云计算等,对科技方向长期看好。但仍需关注中美关系恶化,疫情反复影响程度高于预期的风险。

截至2020年6月30日,本基金A类基金份额净值为1.5910元,份额累计净值为3.6038元,本基金C类基金份额净值为1.5745元,份额累计净值为1.5831元。报告期内,本基金A类基金份额净值增长率为13.06%,本基金C类基金份额净值增长率为12.95%,同期业绩基准增长率12.29%。本基金R类基金暂无份额。