外汇保证金怎么计算?

Capstone凯石公众号“capstone-au”旨在提供最新的外汇类原创、干货文章,深度解析外汇金融市场,致力于为广大外汇交易爱好者提供最纯粹的外汇交易体验。学习外汇技术的都关注了!小编“oneforex”(每天汇市行情分析等你一起来交流!)

在炒外汇时这些外汇杠杆比例也是不容忽视的一个方面,外汇杠杆比例与外汇交易风险有什么关系呢?别着急,下面笔者带您一一揭秘。

从事外汇保证金交易(亦称外汇杠杆交易),从实质上说就是从事合约的买卖。

01.外汇的国际报价都是五位数,就以欧元为例,欧元/美圆1.2800,这代表1欧元可以兑换1.2800美圆。当欧元从1.2800波动到1.2801或者1.2799,波动0.0001,这就叫1个点。

02.在国际上,通行的基本是这样:1张标准合约价值100,000美金(10万美金),一张迷您合约价值10,000美金(1万美金)。一个点价值是多少呢?乘一下就是咯!100,000美金*0.0001=10美金,10,000美金*0.0001=1美金。因此无论对于1:20杠杆,1:100杠杆还是1:400杠杆,1张标准合约的1个点都是10美金,1张迷您合约的1个点都是1美金。

03.这样10万美金/20倍=5000美金,10万/100倍=1000美金,10万/400倍=250美金,也就是说做1张标准合约,如果是1:20杠杆,需要动用您账户资金5000美金;如果是1:100杠杆,需要动用您账户资金1000美金,如果是1:400杠杆,需要动用您账户资金250美金。那么您账户内还有多少资金是活动的呢?可以抵抗多大的风险呢?

举例说明,以账户资金6000美元,买1张欧元/美圆跌为例(一个点10美金):

倍杠杆:占用资金5000美金,账户内还有1000美金是活动的,可以抵抗100个点的风险,当市场价格向上波动亏损100点的时候,发生保证金追缴,系统就会强制为您平仓。

(风险极大1:100倍杠杆:占用资金1000美金,账户内还有5000美金是活动的,可以抵抗500个点的风险,当市场价格向上波动亏损500点的时候,发生保证金追缴,系统会强制为您平仓。(风险一般)

(1:400倍杠杆:占用资金250美金,账户内还有5750美金是活动的,可以抵抗575个点的风险,当市场价格向上波动亏损575点的时候,发生保证金追缴,系统才会强制为您平仓。(风险相对于1:20和1:100倍杠杆都小)

由此我们可以得出这样的结论:在账户同等资金的条件下,做同等手数(1张合约称为1手)的情况下,杠杆比例越高,发生把资金追缴的风险越小!

什么情况下会出现保证金追缴?

保证金追缴(俗称爆仓):指当您的账户余额不够亏损时所发生的系统自动强制平仓行为。

举例说明:如您的账户资金200美元,您买0.1手EUR/USD涨,外汇模拟交易软件下载所占用您25美元是保证金,您尚有175美元是活动资金,当市场价格向下波动亏损175点的时候,发生保证金追缴。系统就会强制为您平仓。(风险大)

如您的账户资金2000美元,您买0.1手EUR/USD涨,所占用您25美元是保证金,您尚有1975美元是活动资金,当市场价格向下波动亏损1975点的时候,发生保证金追缴。系统会强制为您平仓。(风险小)

如您的账户资金4000美元,您买0.1手EUR/USD涨,所占用您25美元是保证金,您尚有3975美元是活动资金,当市场价格向下波动亏损3975点的时候,发生保证金追缴。系统才会强制为您平仓。(风险极其小)

如您的账户资金10000美元,您买0.1手EUR/USD涨,所占用您25美元是保证金,国内如何炒外汇您尚有9975美元是活动资金,当市场价格向下波动亏损9975点的时候,发生保证金追缴。系统才会强制为您平仓。(风险几乎为0)

因此可见:账户内后备资金越多,抗风险能力越强,自然获利的数量就越高。

外汇保证金交易中,交易单位1手(1 lots)是多少? 保证金又要多少?

标准帐户: 1 lots=10万基准货币(美元)折算成其他货币 12.500.000日元,62.500英镑 125.000欧元 125.000瑞士法郎杠杆比例 1lots所需保证金 1:200 10万/200=500$ 1:100 10万/100=1000$ 1:50 10万/50 =2000$ 注入资金最少Min>=3000$ 波动1点=100.000*0.0001=10$ MiNi

迷你户帐户:1 lots=1万基准货币 (美元) 杠杆比例 1 lots所需保证金 1:200 1万/200=50$ 1:100 1万/100=100$ 1:50 1万/50 =200$ 波动1点=10.000*0.0001=1$ 大资金的话杠杆大小对风险没有什么大的影响,学炒外汇小资金的话杠杆越大可用保证金可抗的风险就越多,这样更容易操作。

举个例子:1000美金做迷你手,100倍杠杆下一单保证金占用100美金可用保证金是1000-100=900美金,可以抗900点迷你风险;如果用400倍杠杆,做一单迷你手保证金占用是25美金,可以抗风险是975点风险,比100倍杠杆多抗75点的风险。这个就是基本的差别。不过不是选好大杠杆就没事了,要考虑到隔夜利息,个人怎么炒外汇因为杠杆越大隔夜利息越大。所以说小资金做大杠杆同时要控制好仓位做短线,这样盈利空间更大些。

结论:

01.账户内后备资金越多,抗风险能力越强,自然获利的数量就越高。

02.投资始终伴有风险和收益。风险+收益=1,2者此消彼涨的关系。当您把自己置身于高风险状态下,收益的可能性就非常渺茫;当您把风险控制在很小的范围内的时候,迎接您将是丰厚的收益。

03.大部分投资者投资前,想得最多的是如何赚钱,其实在投资的过程中,考虑如何控制风险才是关键,控制好风险就是赚钱了。

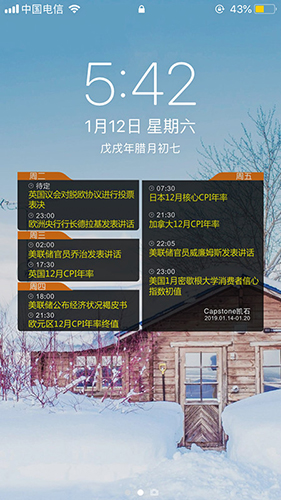

【福利】:在公众号“Capstone凯石”内回复“壁纸”即可获得下图所展示财经壁纸!

(效果图)