沪深300股指期权卖方保证金计算方式

股指期权合约是指以股票指数为标的物的期权合约。沪深300股指期权合约的标的指数为中证指数有限公司编制和发布的沪深300指数。沪深300指数是由上海和深圳证券市场中市值大、流动性好的300只A股作为样本编制而成的成份股指数,具有良好的市场代表性。

实际上,股指期权的保证金计算方式比商品期权的相对简单一些,主要区分看涨期权空头的保证金和看跌期权空头的保证金,一起来看看今天的文章吧。

股指期权保证金计算:

看涨期权:每手看涨期权交易保证金=合约当日结算价×合约乘数+max(标的指数当日收盘价×合约乘数×合约保证金调整系数-虚值额,最低保障系数×标的指数当日收盘价×合约乘数×合约保证金调整系数)

同样,为了便于投资者理解,我们对公式进行分解。

看涨期权空头的保证金:以下两者中取大值

①期权费收入+标的资产收盘价值*13%-虚值额

②期权费收入+标的资产收盘价值*13%*0.5

看跌期权:每手看跌期权交易保证金=合约当日结算价×合约乘数+max(标的指数当日收盘价×合约乘数×合约保证金调整系数-虚值额,最低保障系数×合约行权价格×合约乘数×合约保证金调整系数)

看跌期权空头的保证金:以下两者中取大值

①期权费收入+标的资产收盘价值*13%-虚值额

②期权费收入+行权价格*100*13%*0.5

看涨期权虚值额:max{(本合约行权价格-标的指数当日收盘价)×合约乘数,0};

看跌期权虚值额:max{(标的指数当日收盘价-本合约行权价格)×合约乘数,0};

注:公司沪深300股指期权合约的保证金调整系数为13%,最低保障系数为0.5。

看跌期权的公式①和看涨期权一样的,看跌期权的公式②不一样,由标的资产收盘价变为行权价,主要因为看跌期权作为空方,买方未来有权利把标的资产按约定的行权价卖给卖方,如果卖方不违约,最好准备好百分百的行权价,但是实际上只需要准备13%*0.5就可以了,我们来举例说明下。

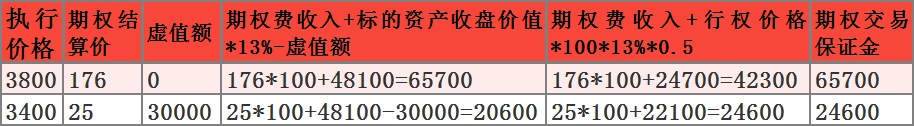

举例说明:

假设2020年3月30日收市后,沪深300股票指数收盘价=3700点,保证金调整系数为13%,最低保障系数为0.5。

标的资产收盘价值*13%=3700*100*13%=48100元;

实值、虛值2种期权的保证金计算如下(以IO2004看跌期权为例):