涨涨涨,人民币汇率又升值了!

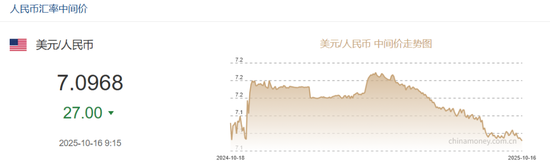

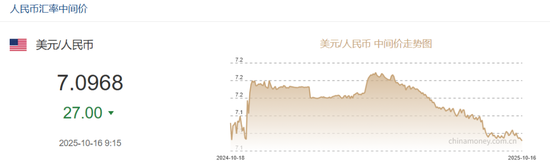

10月16日,中国人民银行授权中国外汇交易中心公布,人民币对美元中间价报7.0968,调升27个基点。前一交易日中间价报7.0995,在岸人民币16:30收盘价报7.1238,夜盘收报7.1278。

人民币对美元中间价收复7.10关口,续创2024年11月以来新高。

拉长时间线来看,人民币对美元中间价年内涨已超900点,在岸人民币兑美元汇率年内也升值2.40%,离岸人民币兑美元汇率年内升值超2.8%,双双超过2%。

消息面上,国家统计局发布最新数据显示,扣除食品和能源价格的核心CPI同比上涨1.0%,为近19个月以来涨幅首次回到1%。国家统计局城市司首席统计师董莉娟解读称,除受上年同期对比基数走低影响外,我国各项宏观政策效果持续显现,一些行业价格呈现积极变化。中国民生银行首席经济学家温彬表示,9月份,得益于消费潜力释放、产业结构升级和市场竞争秩序持续优化,物价延续修复态势。

而就在前一日晚间,美国联邦储备委员会主席鲍威尔在宾夕法尼亚州费城举行的美国全国商业经济协会年会上发表讲话称,根据美联储掌握的数据,自9月货币政策例会以来,美国的就业和通胀前景似乎没有太大变化。芝加哥商品交易所的美联储观察工具显示,在鲍威尔讲话后,市场对美联储10月降息25个基点的预期概率接近100%。

苏商银行特约研究员武泽伟告诉记者,本轮人民币汇率走强,主要得益于内外部环境的共同支撑。从外部看,美国经济衰退风险加剧,劳动力市场表现持续疲软,促使美联储重新开启降息周期,美元指数因此承压下行,间接提振了人民币相对币值。从内部看,国内经济呈现温和复苏态势,高科技产业保持较高景气,财政与货币政策协同发力,稳定了市场信心。与此同时,A股市场表现强劲,吸引国际资金重新回流中国资产,带动了对人民币需求的显著提升,进一步强化了汇率的升值动能。

三大人民币汇率指数小幅走高

除了人民币兑美元汇率,人民币对一篮子货币近期也小幅走高。中国外汇交易中心公布数据最新显示,10月10日当周三大人民币汇率指数全线上涨,CFETS人民币汇率指数创2025年4月以来新高,BIS货币篮子人民币汇率指数创2025年4月以来新高,SDR货币篮子人民币汇率创2025年4月以来新高。

2023年9月,时任人民银行货币政策司司长邹澜曾在国新办新闻发布会上表示,平时讨论比较多的是人民币对美元的双边汇率,但实际上人民币对一篮子汇率货币能更全面地反映货币价值的变化。

他进一步解释说,从宏观经济运行看,汇率浮动主要是调节实体经济中的贸易和投资,贸易和投资是多边的,涉及多个国家、多种货币,因此人民币对一篮子货币变动可以更全面地体现汇率对贸易投资以及国际收支的影响。从汇率制度看,我国实行以市场供求为基础,参考一篮子货币进行调节,有管理的浮动汇率制度。

邹澜还称,人民币对一篮子货币可以主要关注中国外汇交易中心发布的人民币汇率指数。该汇率指数计算了人民币对一篮子外国货币加权平均汇率的变动,以相关国家或地区与我国的贸易额为权重。

东方金诚首席宏观分析师王青告诉记者,整体上看,近期在美元指数震荡上行、全球汇市波加大过程中,人民币走势稳中偏强,CFETS等一篮子货币人民币汇率指数小幅走高。9月末国家发改委宣布5000亿新型政策性金融工具加快推进,显示稳增长政策适时加力,有助于提振汇市信心。加之近期国内股市持续走强、外资加速流入,这在带动结汇需求增加的同时,也在改善汇市情绪。

财信金控首席经济学家伍超明坦言,本轮人民币升值是内外因素共振、市场与政策协同作用的结果。从外部因素看,美联随着美国就业数据降温以及通胀压力缓解,美联储释放了明确的降息信号,导致美元指数从年初高位显著回落,为非美货币创造了升值空间,人民币也顺势走强。同时中美利差收窄降低跨境资金流出压力,有助于人民币汇率稳定。

从内部因素看,今年以来中国A股的强劲表现,吸引了全球资本流入,外资增配中国股票等资产直接增加了对人民币的需求。加之中国出口展现出超预期的韧性,贸易顺差为汇率提供了基本面支撑。同时,市场对国内经济的悲观预期得到修正,政策环境趋于稳定,提升了人民币资产的长期吸引力。

人民币可能进入长期升值周期

记者注意到,随着人民币贬值压力趋缓并出现一定程度的升值,市场开始热议人民币是否已经开启长期升值周期。

兴业研究外汇商品部首席研究员郭嘉沂近期在《人民币汇率:不一样的升值周期》一文中指出,2014年人民币汇率开启双向波动以来,已经历了两轮完整的升贬周期,目前处于第三轮升值周期中,但升值幅度明显小于前两轮。此轮升值周期主要由美联储宽松带来的美元汇率、利率走弱驱动,国内货币政策未收紧、人民币转变为融资货币以及贸易战带来的对冲需求,使得人民币此轮升值幅度偏小。

郭嘉沂认为,此轮人民币汇率升值周期与前两轮存在不同。目前人民币升值背后最核心的驱动在于美联储货币政策宽松,除了美元汇率、利率的直接影响途径,其同样通过利好股汇正向联动助力人民币升值。美国此轮需求下行期或延续至明年上半年,因而其仍有多次降息,使得美元流动性继续保持宽松。但在明年下半年美国有可能进入第三库存周期的需求回升期,届时需警惕市场交易美元流动性收紧。因此,从现在到明年上半年,人民币汇率大体仍处于此轮升值周期中。

伍超明则告诉记者,基于当前的内外环境,人民币处于一个长期升值周期开端的概率在增加,但“双向波动”将是未来常态,而非单边升值。

“人民币进入升值周期概率增加的一大原因在于,中长期汇率走势的根本决定力量是经济基本面。”伍超明告诉记者,目前美国正进入长达8-10年的金融周期的下行期,而我国正处于下行期的底部阶段,未来有望进入上行期,这种经济基本面的相对优势变化,为人民币汇率提供了最坚实的支撑。

伍超明还称,随着经济结构调整成效逐步显现,中美在技术、经济等领域的差距在缩小。叠加全球去美化进程的加速和人民币国际化的持续深入,结汇需求的持续以及人民币资产在全球配置的再平衡等,均会在中长期内孕育升值预期与汇率走强的正向循环。

他还指出,从比价效应看,今年以来美元指数跌幅显著,达到近9%,欧元、英镑等主要非美货币升值幅度较大,而人民币升值幅度相对有限,不到3%,存在一定的“补涨”需求。此外,央行货币政策的基调始终是“保持人民币汇率在合理均衡水平上的基本稳定”,并注重“防范汇率超调风险”。这意味着官方追求的是稳健有序的汇率波动,而非短期过快上涨,这为汇率提供了“稳定器”。

武泽伟也预计,人民币可能已开启长期升值周期,形成趋势性拐点有多重支撑。一方面,我国经济结构优化与贸易韧性凸显,中国对非美地区出口增长有效对冲对美下滑,企业结汇意愿增强,推动外汇净流入规模扩大。另一方面,人民币资产吸引力提升,A股估值修复与外资配置需求形成 “股汇联动”效应,加速升值预期自我实现。综合来看,在政策“稳中有升”导向下,人民币大概率步入温和升值通道,但需警惕外部超预期冲击对节奏的干扰。