人民币外汇衍生品案例分享

一、全额交割远期

案例1:使用全额交割远期结汇锁定出口业务收益

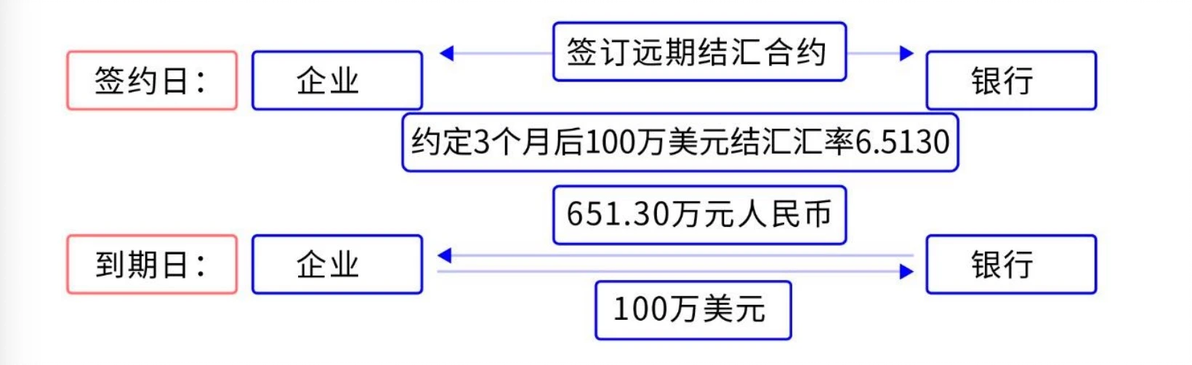

某家具出口企业预计3个月后将收到100万美元销售收入,该企业财务部门遵循企业内部财务制度和汇率风险中性理念,与银行签订了3个月远期结汇业务合约,锁定的远期结汇汇率为6.5130。到期日无论市场人民币对美元即期汇率如何变动,企业都可以按照6.5130进行结汇交割。

若该企业未签订远期结汇合约,则3个月后企业可以按照市场即期汇率结汇。假设人民 币对美元即期汇率在到期日升值至6.40,则该企业只能按照6.40进行结汇;假设人民币对美 元即期汇率在到期日贬值到6.55,则企业按照6.55进行结汇。因此,远期结汇帮助企业提前锁定了出口收益,规避了人民币汇率波动的不确定性。

案例2:使用全额交割远期售汇锁定境外采购成本

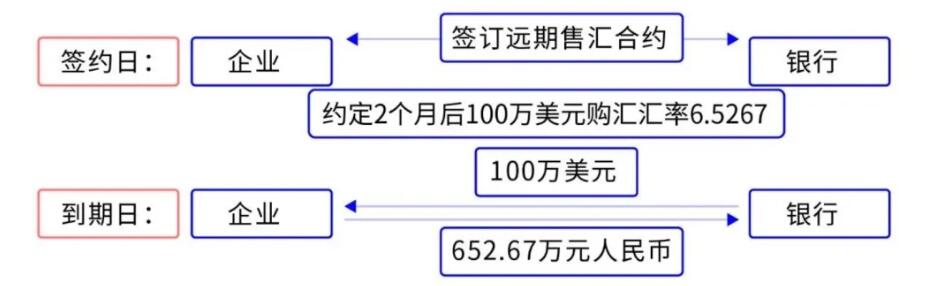

某炼化企业预计2个月后对外支付100万美元采购款,该企业为了做好汇率风险管理,与 银行签订了2个月远期售汇业务合约,远期售汇汇率为6.5267。到期日无论市场人民币对美元即期汇率如何变动,企业都可以按照6.5267进行购汇交割。

若该企业未签订远期售汇合约,则2个月后企业可以按照市场即期汇率购汇。假设人民 币对美元即期汇率在到期日升值至6.40,则该企业按照6.40进行购汇;假设人民币对美元即 期汇率在到期日贬值到6.55,则企业只能按照6.55进行购汇。企业通过在银行办理远期售汇,提前锁定了成本,规避了人民币汇率波动的不确定性。

案例3:使用全额交割远期售汇锁定外债还款成本

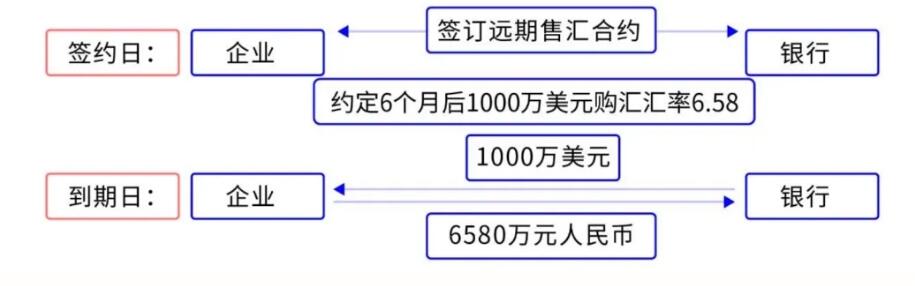

某外贸企业向银行借入6个月的外债项下的外币贷款1000万美元,为规避汇率风险,企业与银行签订1000万美元远期售汇合约,远期售汇汇率6.58,期限6个月。

到期日当天,无论市场即期汇率是多少,该企业均可以6.58的价格购入美元还款,即支付6580万元人民币。远期售汇帮助客户提前锁定购汇还款成本,规避了人民币贬值的风险。

二、差额交割远期

案例4:使用差额交割远期售汇锁定投资出资成本

某家具出口企业预计3个月后将收到100万美元销售收入,该企业财务部门遵循企业内 部财务制度和汇率风险境内某企业主要从事高端精密化学品的研发、生产和销售等。近期该企业与某境外企业 X 公司拟在境内成立新的合资公司,注册资本2450万欧元,该企业出资1200万欧元,占股比例 49%;X公司出资1250万欧元,占股51%。

双方于2021年4月底签署投资协议,根据投资协议约定,双方应在2021年7月底完成出 资,企业需支付等值1200万欧元的人民币作为实际出资完成注资,折算汇率以其出资当日的人民币对欧元市场汇率作为参考。

近期外汇市场人民币对欧元汇率波动较大,企业从签署投资协议到出资完成注资,虽无 需支付欧元本金,但从完成决策到出资到位,面临汇率波动的实际风险,因此企业选择通过差额交割的远期售汇业务来锁定投资决策汇率风险敞口。

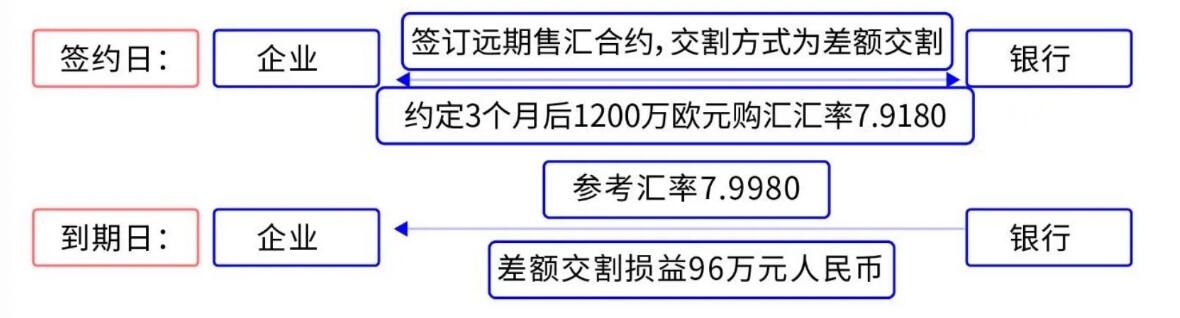

企业与银行签订期限为3个月的差额交割远期售汇业务合约,金额1200万欧元,锁定远期汇率7.9180,签约时即期汇率7.8730。

假设到期日人民币对欧元即期汇率为7.9980,则企业从银行收取轧差结算金额1200万 欧元×(7.9980-7.9180)=96万元人民币,综合的出资成本为1200万欧元×7.9980-96万元 人民币=9501.60万元人民币,也就是将出资汇率固定在7.9180。假设到期时人民币对欧元汇率低于签约远期价格,则企业需支付银行一笔轧差结算金额,也固定了出资成本。

因此,差额交割远期售汇业务帮助此类以外币计价出资、以人民币实际支付的企业锁定了汇率风险,确定了投资总成本,使得企业投资决策更为清晰、确定性提高。

案例5:使用差额交割远期售汇锁定缴纳关税成本

某生产企业3个月以后将进口到货一批生产用零配件,按照我国关税管理有关要求,进 口成交价格及有关费用以外币计价的,应缴关税以中国外汇交易中心受权公布的基准汇率 折合为人民币计算完税价格再乘以关税税率。因此,企业面临未来汇率波动导致的以人民币缴纳关税金额的不确定性。

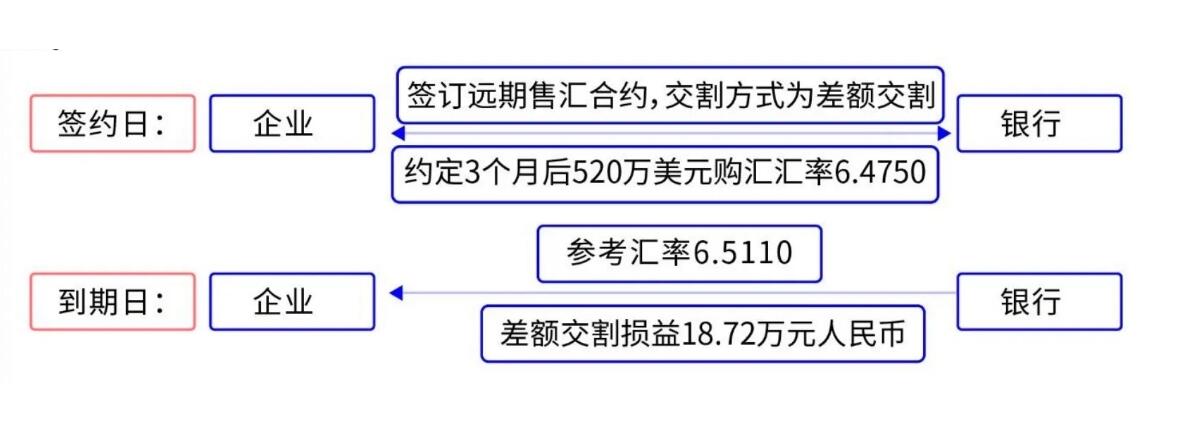

企业进口零配件金额4000万美元,3个月以后到货,适用进口关税税率为13%,需按照进 口报关日的人民币对美元汇率中间价折算为人民币缴纳。因此,企业与银行签订一笔金额为 520万美元(4000万美元×13%)的差额交割远期售汇交易,期限为3个月,远期售汇价格为6.4750。

3个月远期到期时,中国外汇交易中心公布的人民币对美元汇率中间价为6.5110。企业 按照关税要求,缴税支付520万美元×6.5110=3385.72万元人民币;同时企业根据锁定的差 额交割远期售汇交易,与银行进行轧差结算,收取520万美元×(6.5110-6.4750)=18.72万 元人民币。企业缴纳关税的综合成本为在3385.72-18.72=3367万元人民币。同理,假设到期 时人民币对美元汇率中间价低于6.4750,企业也是将缴纳关税的综合成本锁定在远期售汇价格。

因此,差额交割远期售汇适用于按照外币计价、人民币支付关税的情况,帮助企业提前确定了关税成本,有利于企业更精细化管控生产经营成本。

案例6:使用差额交割远期售汇锁定境外采购成本

某芯片电子元件生产型企业向上游芯片供应商Y 公司采购芯片,两家公司均为境内企业。该企业按固定频率向Y公司采购,两家企业长期合作、上下游关系稳定;Y公司向其位于境外的上游母公司采购时以美元计价结算,并以此确定与下游企业之间的人民币结算总额,即该企业付款时按Y公司与其境外上游母公司之间人民币对美元即期汇率折算出的人民币总额向Y公司支付人民币货款。从两家企业确定销售到最终支付一般有3-6个月左右的时间差。因而,企业面临汇率波动的实际风险。

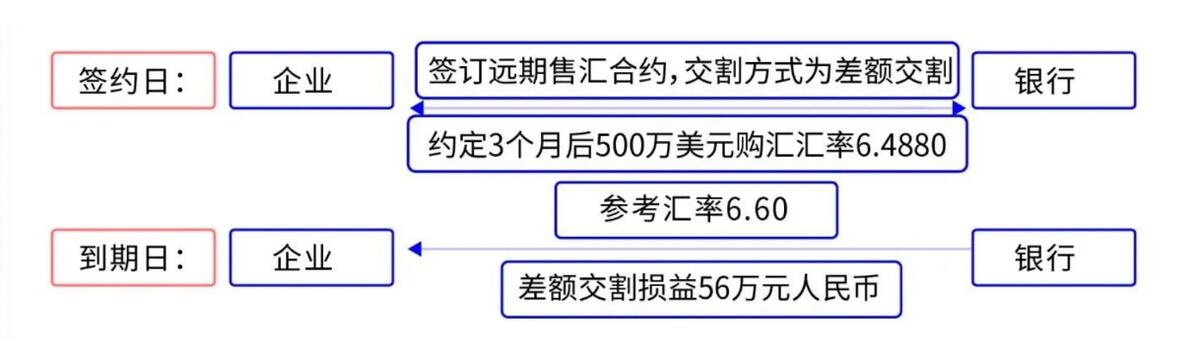

为匹配采购期限,该企业与银行签订一笔差额交割远期售汇合约,金额500万美元,期限3个月,锁定远期汇率6.4880.

假设到期日人民币对美元即期汇率为6.60,则企业从银行收取轧差结算金额500万美元×(6.60-6.4880)=56万元人民币,企业实际支付货款金额为500万美元×6.60-56万元人民币=3244万元人民币,综合折算汇率为6.4880,也就是将采购成本折算汇率固定在6.4880。

假设到期日人民币对美元即期汇率为6.40,则企业支付银行轧差结算金额500万美元×(6.4880-6.40)=44万元人民币,企业实际支付货款金额为500万美元×6.40+44万元人民币=3244万元人民币,同样采购成本折算汇率仍然是6.4880。

因此,差额交割远期售汇业务帮助此类以外币计价采购金额、以人民币实际支付的企业锁定了汇率风险,确定了采购成本,使得企业的生产成本管理更为清晰、确定。

案例7:使用差额交割远期结售汇对冲集团财务报表合并时的估值损益

某境内跨国集团母公司在合并集团财务报表时,以外币计价的境外子公司或项目会因 当期的人民币汇率波动而产生资产和负债端的估值损益,导致集团整体财务表现出非经营性波动。

为对冲由此带来的汇率风险,母公司可以对境外外币资产或负债办理远期结售汇差额 交割进行套期保值。 一方面解决了境外子公司团队成员专业性不强的问题;另一方面有助于集团母公司财务管理,可以统一风险偏好、统一调度、统一管理。

三、人民币外汇掉期

案例8:出口收汇企业近端结汇+远端购汇

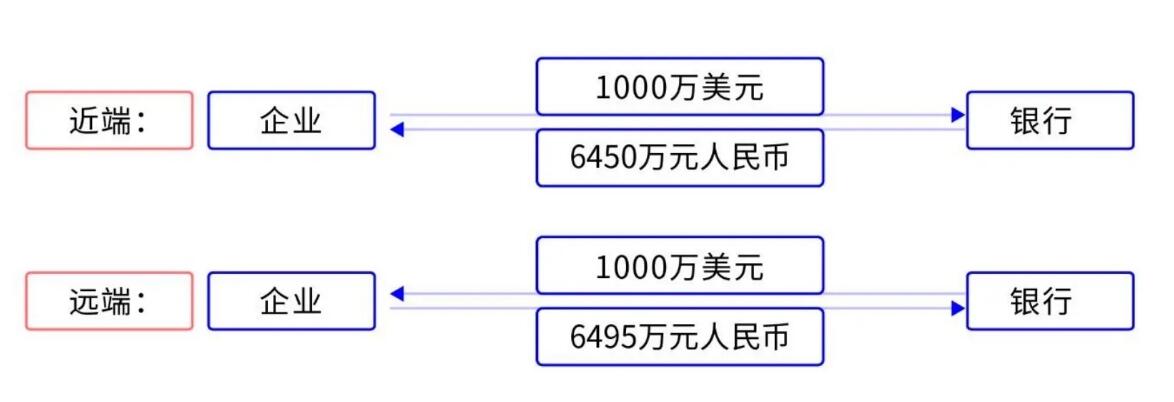

某铝制品出口企业,年出口收汇5000万美元左右,该企业财务部门已建立起基于“风险 中性”的汇率风险管理机制。按照汇率“风险中性”原则,该企业部分外汇收入已经锁定远期 结汇,部分外汇收入择机结汇。目前,该企业持有1000万美元现汇资金,并打算继续持有,但 其境内采购需要使用人民币资金支付。为填补资金缺口,该企业可办理外币质押人民币贷款业务,3个月期限贷款年化成本约为3.5%。

为进一步降低融资成本,银行为该企业办理“近结远购”人民币外汇掉期业务,期限3个 月,锁定近端结汇汇率6.45,将其自有美元资金兑换成人民币对外支付,同时锁定远端购汇 汇率6.495,到期使用其自有人民币资金以该约定汇率换回美元,掉期折算年化成本2.8%,低于办理前述外币质押人民币贷款业务的成本3.5%。

“近结远购”外汇掉期交易, 一方面给企业更多空间和时间对美元收汇进行汇率管理,另一方面在满足企业人民币资金周转需求的同时,有效降低人民币融资成本。

案例9:企业跨境融资近端结汇+远端购汇

某国有轨道交通行业龙头企业,其投资不仅限于地铁项目主体工程建设,还有大量的轨道配套建设及日常经营性支出等,具有实际融资需求,拟拓展境外融资渠道。

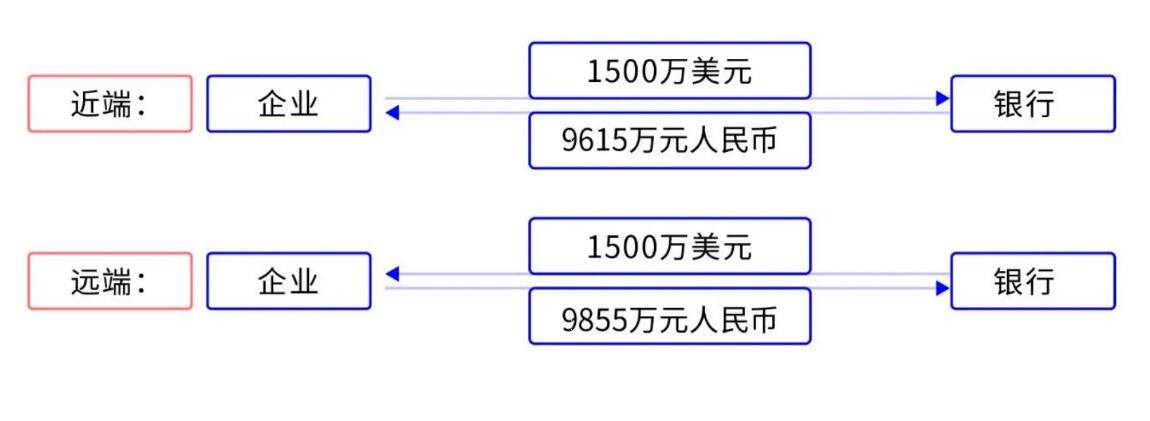

为满足企业境外融资需求,银行为其办理跨境担保业务,即向境外银行开具融资性保 函,由境外银行向其发放外币贷款1500万美元,期限1年,贷款利率1.3%,到期一次还本付息。

外债到账后,该企业需结汇成人民币用于日常经营,到期日购汇归还外债本息。为锁定 外债项下汇率风险,该企业在融资初期办理近端结汇/远端购汇的人民币外汇掉期交易, 一 次性锁定近端结汇汇率6.41,远端购汇汇率6.57,掉期年化成本约为2.5%,综合融资成本 3.8%(不含保函手续费)。本案例中,近端结汇的外汇资金为外债资金,远端资金购汇后进入外债专户。

通过“近结远购”外汇掉期交易锁定汇率后,该笔外债综合融资成本即可固定,便利企业根据确定的融资成本选择适宜的融资渠道,且无需承担汇率波动的市场风险。

四、货币掉期

案例10:企业使用货币掉期实现外币贷款利息套期保值

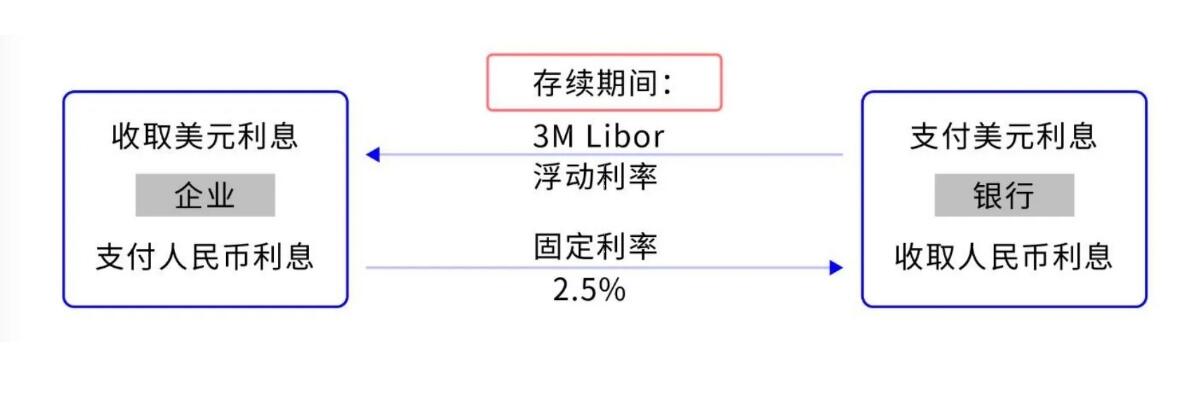

某企业借入1000万美元6个月期限的外币贷款,按季付息,利率类型为3个月LIBOR 浮动利率,计划未来使用外汇收入归还贷款本金。为规避外币贷款利息的利率和汇率风险,企业与银行签订了期限为6个月、按季度交换利息的人民币外汇货币掉期合约,近远端均不交换本金。存续期内,企业每季度按3个月LIBOR 从银行收取美元利息,用于偿还外币贷款利息,同时按年化固定利率2.5%向银行支付人民币利息。

若企业未签订货币掉期合约,在外币贷款存续期间可能面临以下风险:一是若LIBOR 上行,将导致利息支出增加的利率风险;二是若人民币贬值,将导致外币贷款利息购汇成本增加的汇率风险。

综上,企业通过办理人民币外汇货币掉期业务,不仅可以将浮动利率成本转化为固定利率成本,提前锁定存续期内的利息支出,而且可以将外币利息支出转化为人民币利息支出,规避贷款存续期间的汇率波动风险。

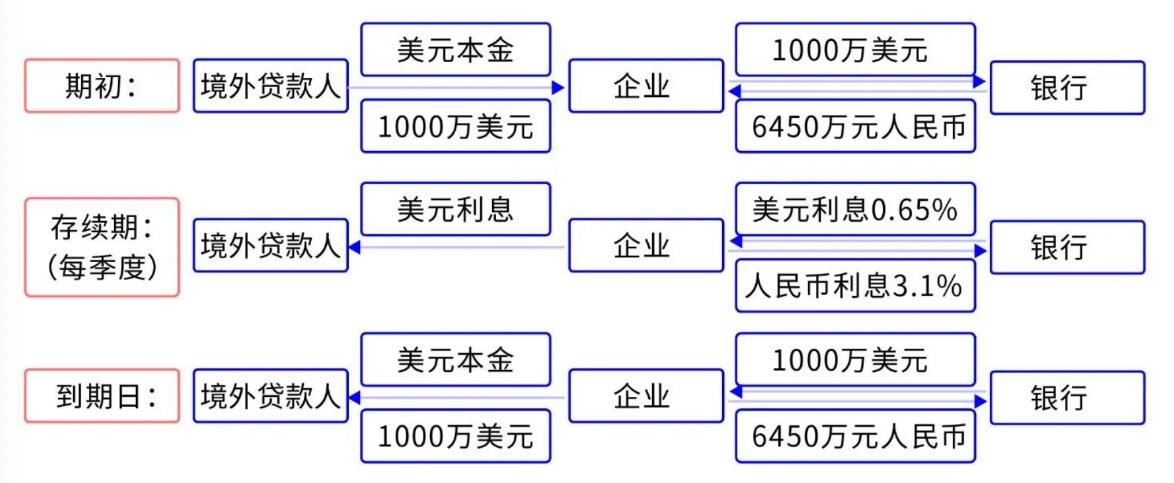

案例11:企业使用货币掉期实现外债融资套期保值

某企业计划借用外债1000万美元并结汇为人民币使用,到期使用人民币购汇还款。为此,该企业在借入外债的同时,与银行签订了1年期人民币外汇货币掉期合约,约定期初外债结汇和1年后归还本金购汇的汇率均为6.45,存续期间以美元年化固定利率0.65%和人民币年化固定利率3.1%为基准,按季度进行利息交换。

期初,企业以0.65%的年化固定利率融入1000万美元,并按照6.45的汇率将美元结汇成人民币,满足经营周转的资金需求。存续期内,该企业按年化固定利率0.65%从银行收取美元利息,同时按年化固定利率3.1%向银行支付人民币利息。到期日,无论市场即期汇率如何变动,该企业均按照6.45的汇率购汇,用于境外美元融资还款。

综上,企业通过办理人民币外汇货币掉期业务,可以在充分发挥自身境外融资成本较低优势的同时,有效规避中长期外币融资的汇率和利率风险,便于合理管控财务成本。

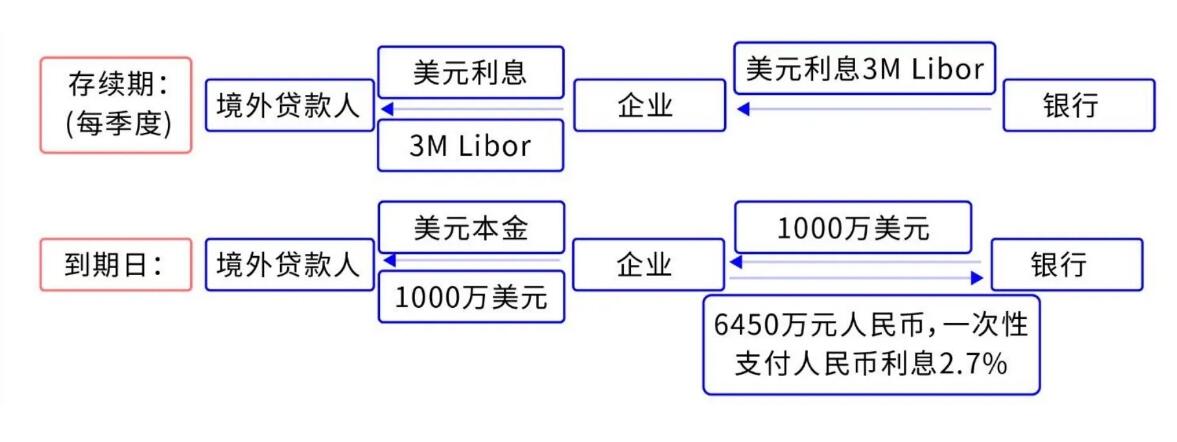

案例12:企业使用货币掉期实现外债偿还套期保值

某企业前期以3个月LIBOR为基准利率借用外债1000万美元,并将资金结汇,目前剩余偿还期限1年。企业担心未来汇率向着不利方向变动,同时认为每季度偿还利息频率过高,且面临一定资金压力。

为此,企业与银行签订了期限1年、仅在远端实际购汇的人民币外汇货币掉期合约,约定期末购汇汇率为6.45,并按季度从银行收取近端不实际交换本金、3个月LIBOR 的美元利息,合约到期一次性向银行支付年化固定利率2.7%的人民币利息。

该货币掉期交易存续期内,企业按季度从银行收取3个月LIBOR 的美元利息,用于偿还外债利息,无需支付人民币利息。到期日,无论市场即期汇率如何变动,该企业均按照6.45的汇率购汇,用于偿还境外美元融资,同时按照年化固定利率2.7%向银行支付人民币利息。

综上,企业通过办理人民币外汇货币掉期业务,可以有效规避中长期外币融资的汇率和利率风险,同时降低人民币端利息偿还的支付频率,便于企业灵活开展资金管理。

五、人民币外汇期权

案例13:买入外汇看跌期权

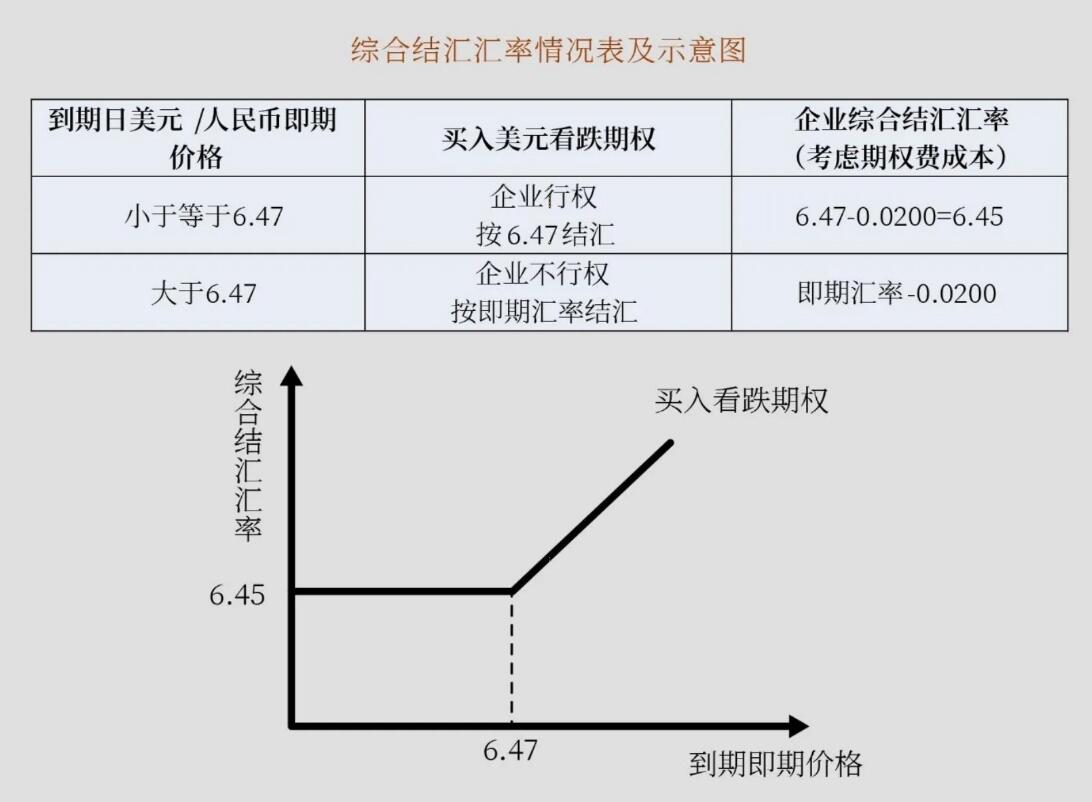

国内某出口企业与外商签订一笔出口合同,金额100万美元,预计1个月后收到货款。因市场波动面临汇率风险,企业希望付出一定成本规避人民币大幅升值的风险,同时享有人民币贬值带来的收益。

企业签约买入期限为1个月、名义本金100万美元、执行价格为6.47的美元看跌期权,并向银行支付期权费2万元人民币(200pips)。如果期权到期时市场即期汇率高于执行价格, 企业可不执行期权,并按照市场即期汇率进行结汇;如果期权到期时市场即期汇率低于执行价格,企业执行期权并按照6.47的汇率进行结汇,达到规避汇率风险的目的。

案例14:买入外汇看涨期权

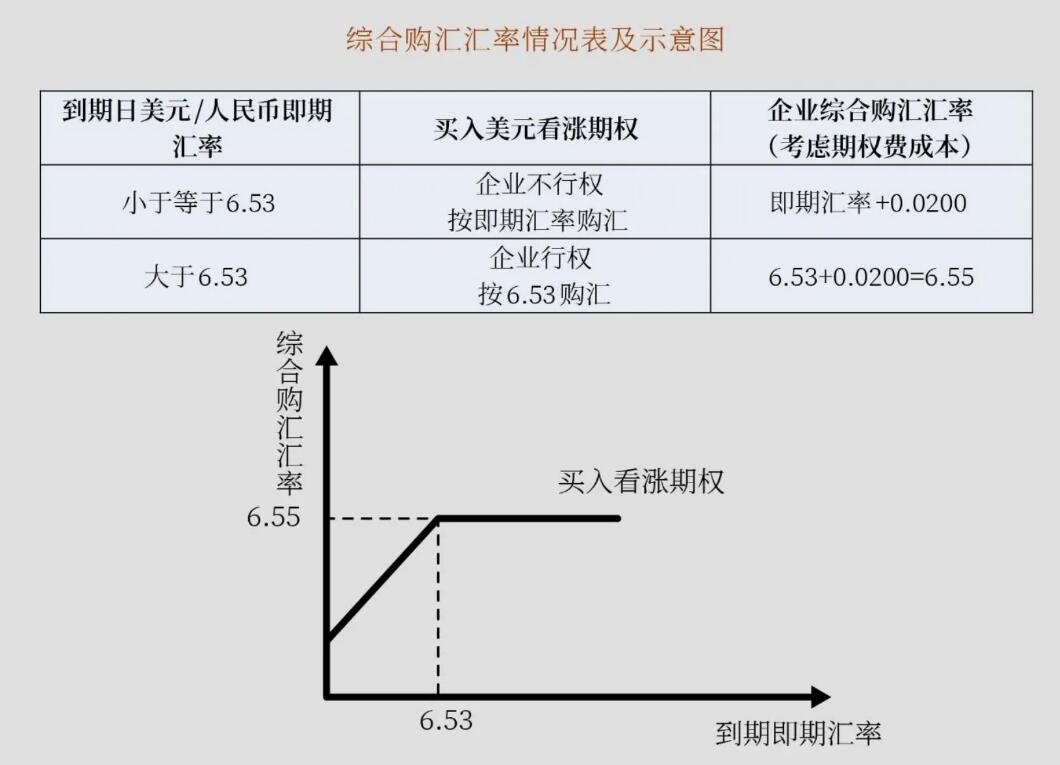

国内企业需进口一批设备,金额100万美元,预计3个月后付款。因市场波动面临汇率风险,企业希望付出一定的成本规避人民币贬值、美元购汇价格大幅上升的风险,同时享有人民币升值带来的收益。

企业签约买入期限为3个月、名义本金100万美元、执行价格为6.53的美元看涨期权,并向银行支付期权费2万元人民币(200pips)。如果期权到期时市场即期汇率高于执行价格, 企业执行期权并按照6.53的汇率进行购汇:如果期权到期时市场即期汇率低于执行价格,企业可不执行期权,并按照市场即期汇率进行购汇,达到规避汇率风险的目的。

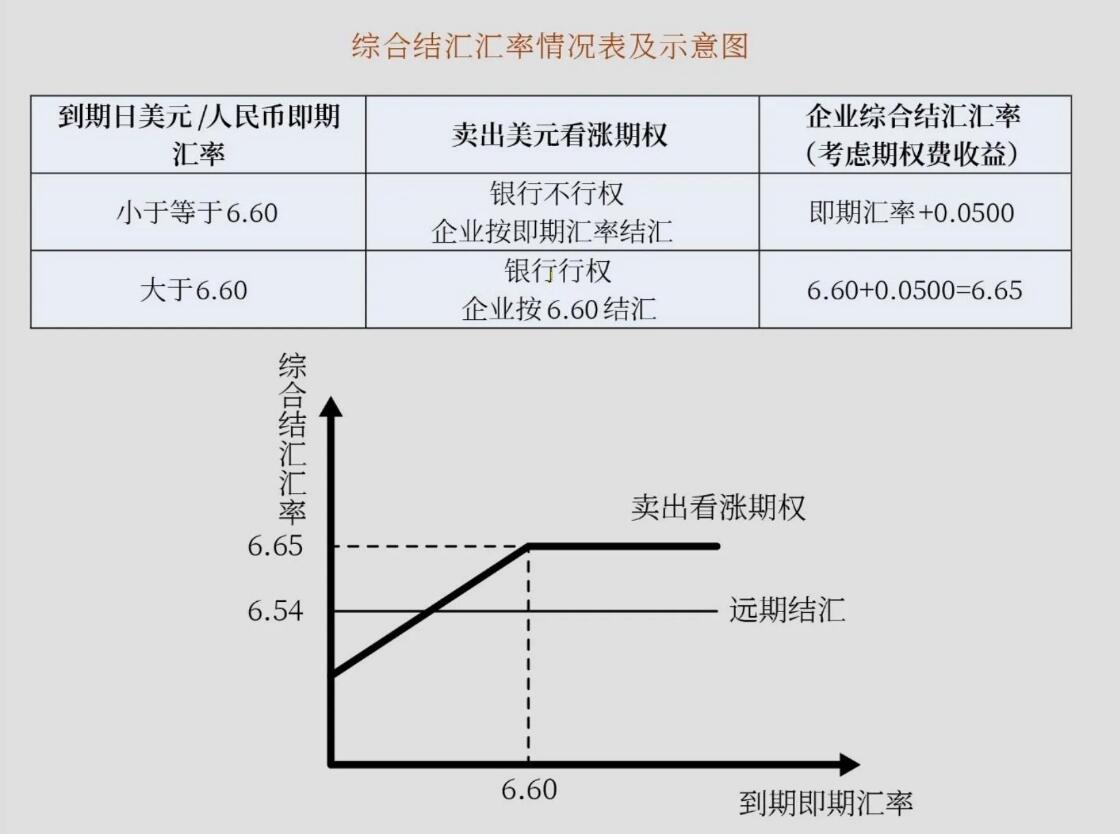

案例15:卖出外汇看涨期权

某企业有一笔100万美元可结汇的外币存款,叙做一笔期限为6个月、执行价格为6.60的 卖出美元看涨期权(同期限远期结汇汇率为6.54),企业收取期权费5万元人民币(500pips)。在到期日,若市场即期汇率低于6.60,期权到期失效(相当于企业外币存款利率 提升约0.8个百分点);若市场即期汇率高于6.60,则期权行权,企业按照6.60的汇率结汇,获

得优于远期汇率结汇的效果。

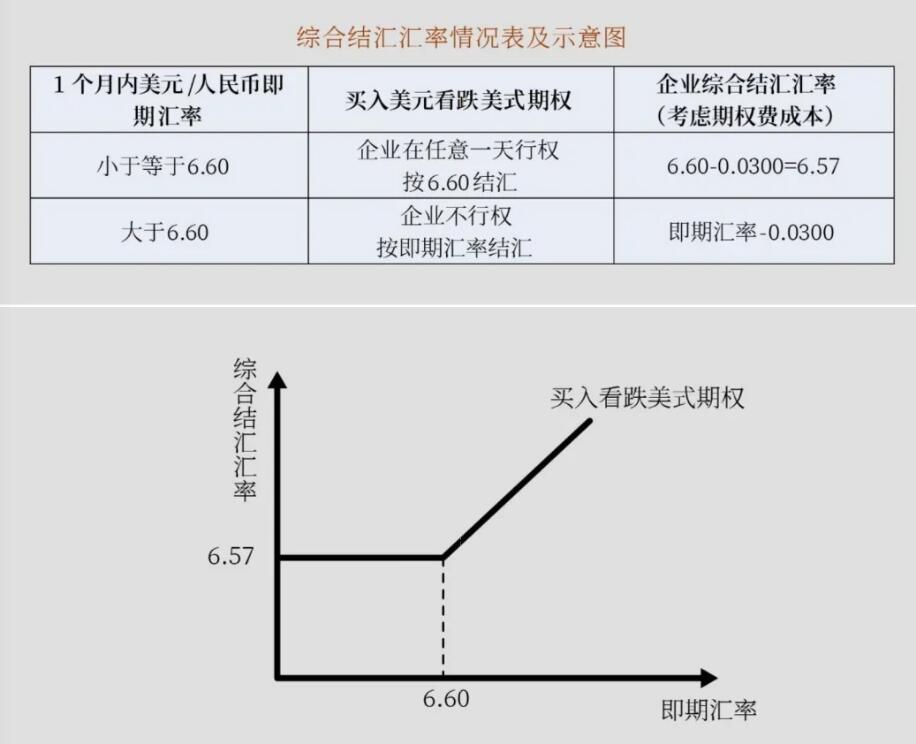

案例16:买入外汇看跌美式期权

某省重点出口企业,多年来有稳定收汇来源,积极开展套保,但近两年受全球新冠疫情 影响,部分订单收汇时间不确定。企业预计未来1个月内会有一笔300万美元收款,但无法准确预计到款时间。企业希望规避人民币汇率升值风险,确保结汇汇率不低于6.60。

该企业买入美元看跌美式期权(结汇方向),本金300万美元,期限1个月,执行价格6.60, 企业期初支付期权费300pips 。1个月内若人民币汇率升值并持续低于6.60,企业可以选择在任意一天行权,与银行按照6.60汇率结汇,成功规避在现金流不确定情况下的人民币汇率升值风险;若人民币汇率贬值(假设6.80),企业可选择不行权,与银行按照6.80即期汇率结汇。

通过买入美式期权,企业满足了其在受疫情等影响导致未来现金流收支时间尚未确定情形下的汇率套保需求,在行权时间上获得了更多的选择权,增加了灵活性。

案例17:买入外汇看跌美式期权

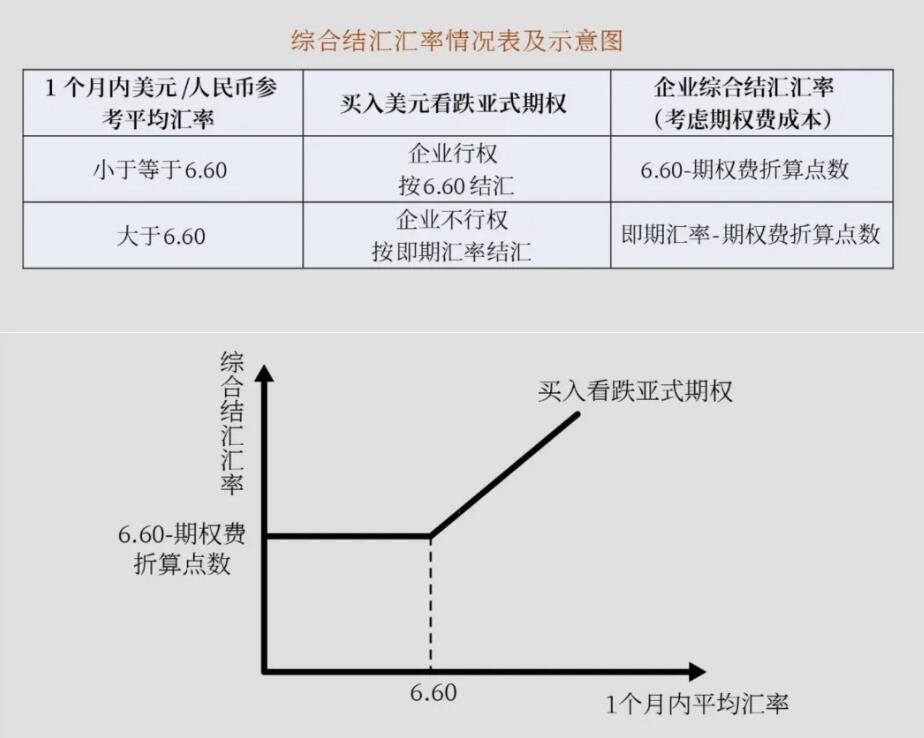

某服装制造业出口民企,年出口额约3000万美元,但订单笔数多、金额小,收汇较为频繁。企业汇率风险管理意识较强,通过远期结汇、期权等产品按月对汇率风险敞口进行管理,有一定的衍生品交易经验。企业希望针对未来1个月内的多笔收汇现金流进行套保,且希望尽量减少期权费支出成本。

企业基于未来1个月收汇的一定比例叙做了一笔期限为1个月、金额为50万美元的买入美元看跌亚式期权。该笔亚式期权约定行权汇率为6.60,高于企业订单平均成本汇率6.55,并以未来1个月作为观察期,将此期间每日下午三点中国外汇交易中心美元对人民币参考汇率的平均值作为结算汇率。企业期初支付期权费。到期日,如果结算汇率低于6.60,企业可以选择行权,按照6.60汇率结汇50万美元;如果结算汇率高于6.60,企业不行权。

亚式期权适用于需要定期且频繁支付或收取外币资金的客户,为防范收付期内不同时点上资金面临的汇率变动风险,同时避免对每一期叙做一笔保值交易的繁琐程序,可叙做一 笔平均价格亚式期权,获得每期执行价与参考时点定盘价的差额收益,对每期汇率波动进行对冲。客户也可以叙做平均执行价格期权,确保收付期内平均结售汇价格不差于期末价格。

通过办理亚式期权,上述企业对未来一段时间的多笔美元现金流进行了套保,规避了汇率风险,且相较于同样期限以及执行价的普通欧式期权,亚式期权的期权费节省约1/3。由于期权有效期内汇率的波动缺乏固定方向,且波动率可高可低,所以亚式平均价格期权在到期日的盈亏有可能好于也可能差于普通欧式期权。

六、人民币外汇期权组合

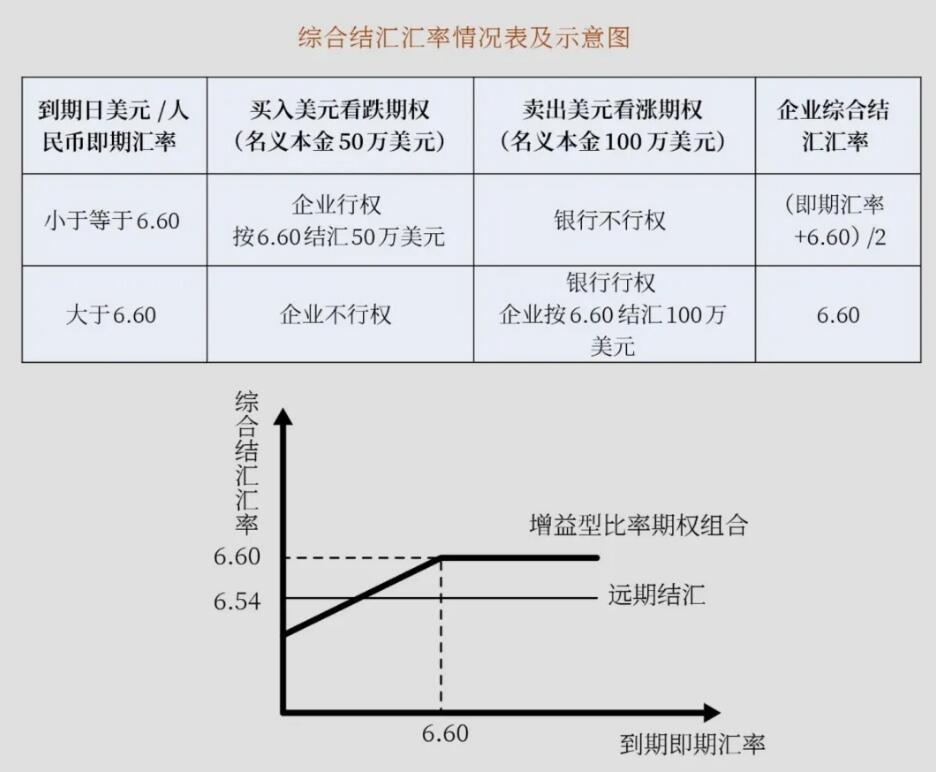

案例18:比率期权组合(1:2增益型,又称比率远期)

产品简介:比率期权组合(1:2增益型)是指企业同时买入和卖出到期日相同、执行价格 相同、名义本金之比为1:2的两笔期权。企业通过该期权组合可获得优于远期结售汇的汇率,同时期权费为零;由于两笔期权名义本金不同,企业在到期日最终交易金额存在不确定性。

功能特点:

一是期权执行价格优于普通远期产品;

二是当汇率出现不利于基础资产或负债的变动时,对企业的部分敞口提供套保;

三是期初无需支付期权费。

适用场景:适用于各类套期保值场景,适合有一定外汇衍生品交易经验(如远期产品)的企业。

例如,某企业半年后有一笔100万美元收汇,为规避汇率风险,企业叙做买入名义本金为 50万美元、卖出名义本金为100万美元的增益比率期权,执行价格均为6.60(同期限远期汇 率为6.54)。在到期日,若市场即期汇率低于执行价格,期权组合行权结汇50万美元;若市场即期汇率高于执行价格,期权组合行权结汇100万美元,达到规避汇率风险的目的。

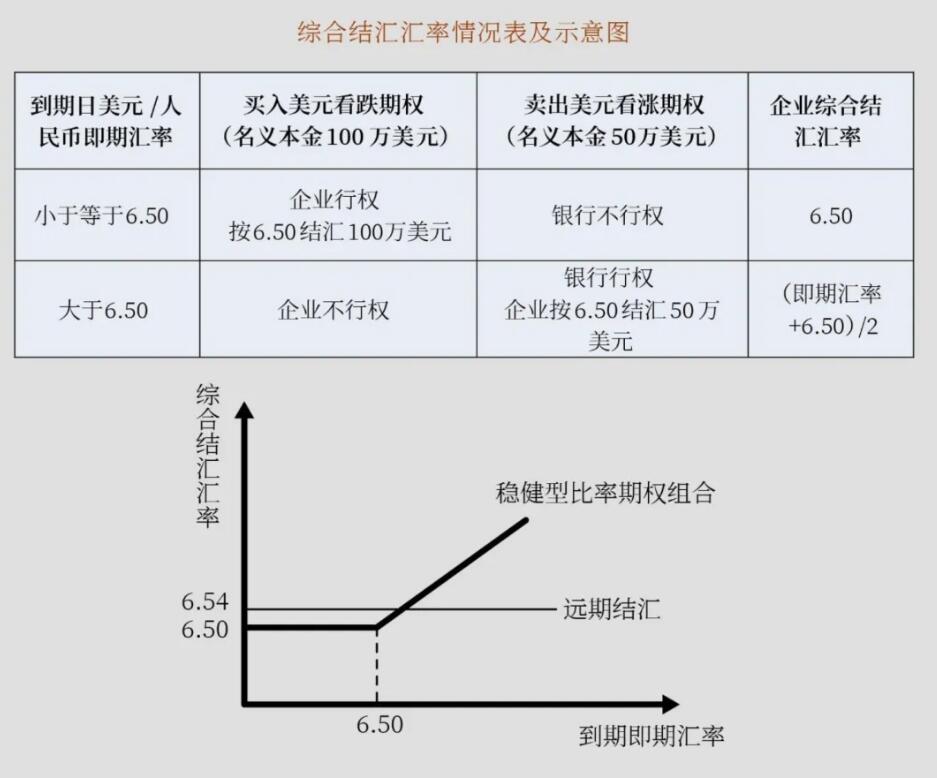

案例19:产品简介:比率期权组合(2:1稳健型)是指企业同时买入和卖出到期日相同、执行价格相同、名义本金之比为2:1的两笔期权,期权费为零。由于两笔期权名义本金不同,企业在到期日最终交易金额存在不确定性。功能特点: 一是当汇率出现不利于基础资产或负债的变动时,对企业的全部敞口提供套 保;二是当汇率出现有利于基础资产或负债的变动时,因为只有部分期权被行权,相比远期 产品可以部分降低套保成本;三是期权执行价格劣于普通远期产品;四是期初无需支付期权费。适用场景:适用于各类套期保值场景,适合有一定外汇衍生品交易经验(如远期产品)的企业。例如,某企业半年后有一笔100万美元收汇,为规避汇率风险,企业叙做买入名义本金为100万、卖出名义本金为50万美元的稳健比率期权,执行价格均为6.50(同期限远期汇率为 6.54)。在到期日,若市场即期汇率低于执行价格,期权组合行权结汇100万美元;若市场即期汇率高于执行价格,期权组合行权结汇50万美元,达到规避汇率风险的目的。

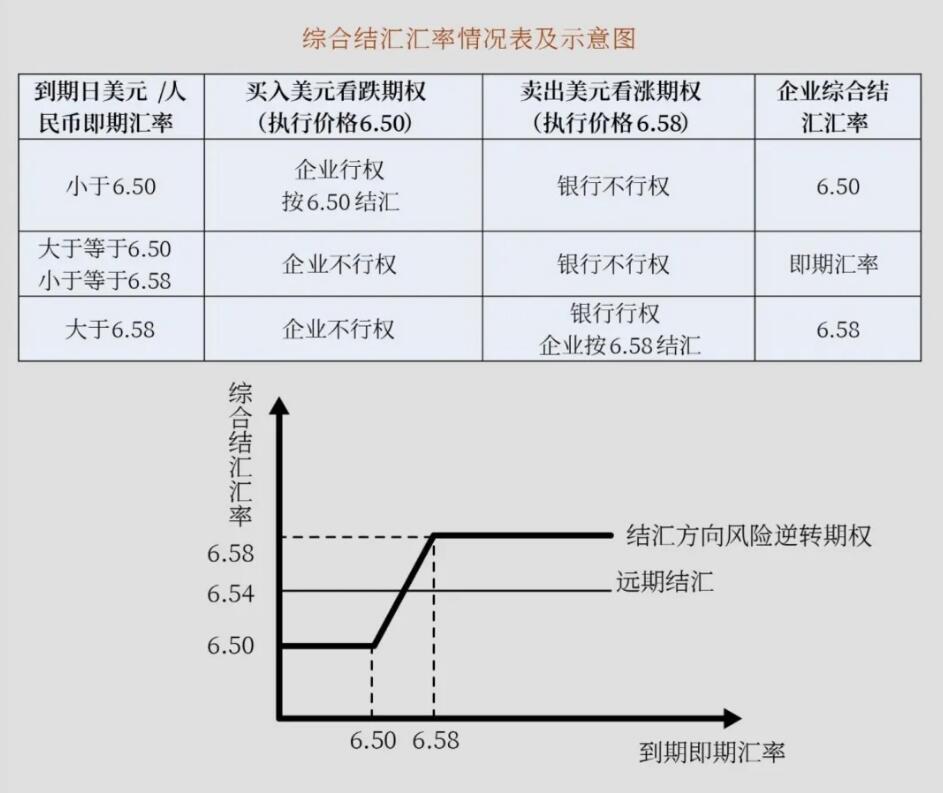

案例20:结汇方向风险逆转期权组合

产品简介:风险逆转期权组合是指企业同时买入和卖出到期日相同、名义本金相同、执 行价格不同的两笔期权。企业通过该期权组合可实现未来结售汇汇率在两笔期权执行价格形成的区间之内的效果,同时期权费为零。

功能特点: 一是套期保值效果与远期类似,但锁汇汇率由远期的单个汇率拓展至汇率区间;二是期初无需支付期权费。

适用场景:适用于各类套期保值场景,适合有一定外汇衍生品交易经验(如远期产品)的企业。

例如,国内某出口企业与外商签订一笔出口合同,金额100万美元,预计3个月后收到这笔货款。企业认为未来人民币汇率将会呈现双向波动的态势,希望将结汇价格限定在一定范围内。

企业叙做买入执行价格为6.50、卖出执行价格为6.58的风险逆转结汇期权组合(同期限远期结汇汇率为6.54),名义本金均为100万美元,综合期权费为零。在到期日,若市场即期汇率在【6.50,6.58】区间内,企业按照市场即期汇率结汇;若市场即期汇率低于6.50或高于6.58,企业需相应按照6.50或6.58汇率结汇,达到规避汇率风险的目的。

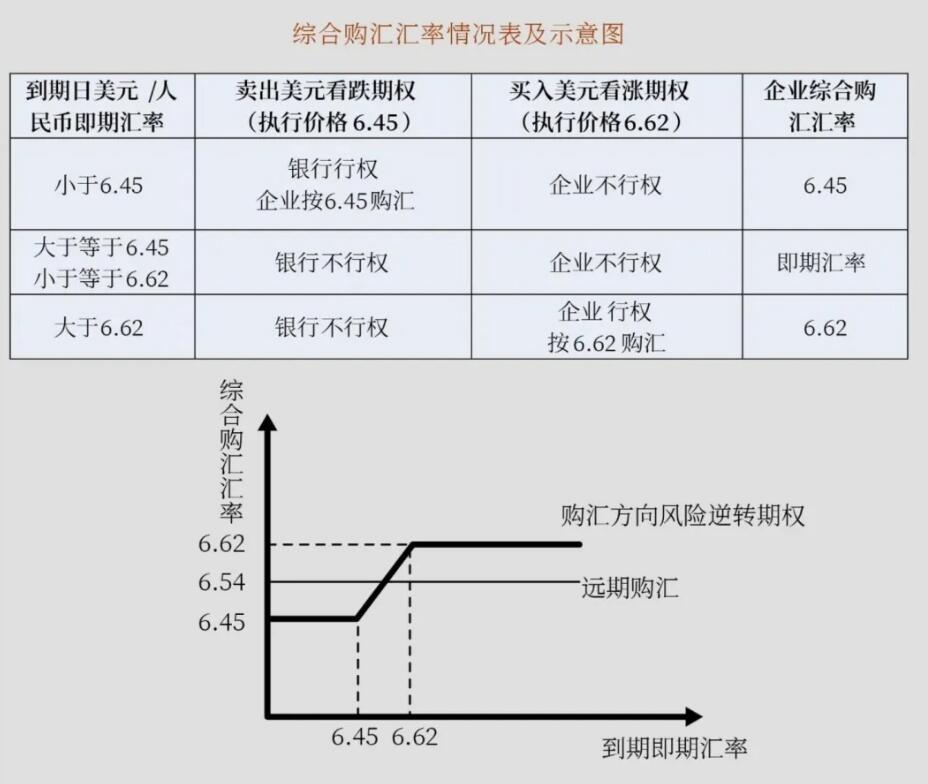

案例21:购汇方向风险逆转期权组合

国内企业需进口一批设备,金额100万美元,预计3个月后付款。企业认为未来人民币汇率将会呈现双向波动的态势,希望将购汇价格限定在一定范围内。

企业叙做买入执行价格为6.62、卖出执行价格为6.45的风险逆转购汇期权组合(同期限 远期购汇汇率为6.54),名义本金均为100万美元,综合期权费为零。在到期日,若市场即期汇 率在【6.45,6.62】区间内,企业按照市场即期汇率购汇;若市场即期汇率低于6.45或高于6.62,企业相应按照6.45或6.62汇率购汇,达到规避汇率风险的目的。

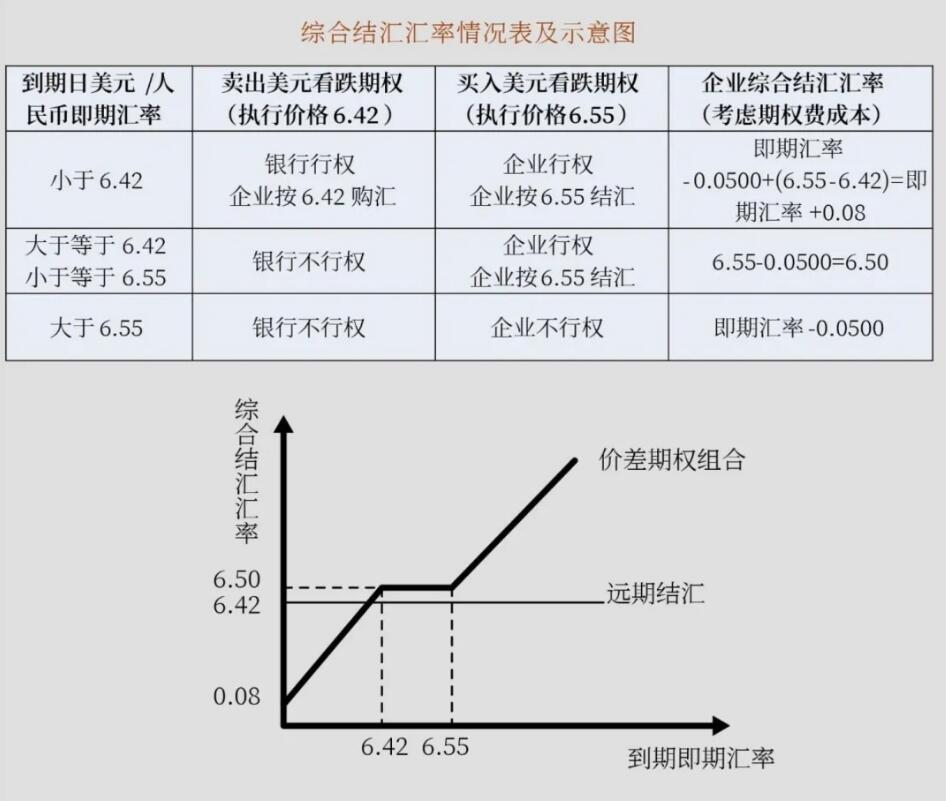

案例22:价差期权组合

产品简介:价差期权组合是指企业同时买入和卖出到期日相同、名义本金相同、执行价 格不同的两笔期权,企业支付少量期权费,获得以某一指定价格进行结售汇交易或获得一笔现金收益的权利。

功能特点:

一是当汇率出现不利于基础资产或负债的小幅变动时,可完全规避汇率波动 风险;

二是当汇率出现不利于基础资产或负债的大幅变动时,可规避部分汇率波动风险;

三是当汇率出现有利于基础资产或负债的变动时,因为可选择不行权,相比远期等产品可以降低套保成本;

四是期初需要支付期权费,期权费较单独买入期权明显减少。

适用场景:适用于各类套期保值场景,适合有一定外汇衍生品交易经验(如远期产品)、愿意通过支付期权费以获得汇率保护的企业。

例如,某企业半年后有一笔100万美元收汇,为规避汇率风险,企业叙做买入执行价格为 6.55、卖出执行价格为6.42的结汇价差期权组合(同期限远期结汇汇率为6.42),名义本金均 为100万美元,支付期权费5万元人民币(500pips, 若单买6.55的美元看跌期权需支付期权 费8万元人民币)。在到期日,若市场即期汇率高于6.42,因卖出执行价格为6.42的期权不执行,该期权组合实现效果与单买6.55的美元看跌期权相同;若市场即期汇率低于6.42,期权组合行权后企业获得(6.55-6.42)×100万美元=13万元人民币收入,并按照市场即期汇率结汇。

案例23:加盖期权组合

产品简介:加盖期权组合是指企业叙做一笔执行价格相同的风险逆转期权组合,同时卖 出一笔执行价格差于同期限远期汇率的期权。企业通过该期权组合可实现特定情景下优于远期结售汇的效果,同时期权费为零。

功能特点:

一是当市场即期汇率低于/高于加盖目标汇率时,购汇/结汇企业将获得与普 通远期类似的套保效果,且价格明显优于普通远期;

二是当市场即期汇率高于/低于加盖目标汇率时,购汇/结汇企业可规避部分汇率波动风险。

适用场景:适用于各类套期保值场景,适合有一定外汇衍生品交易经验(如远期产品)的企业。

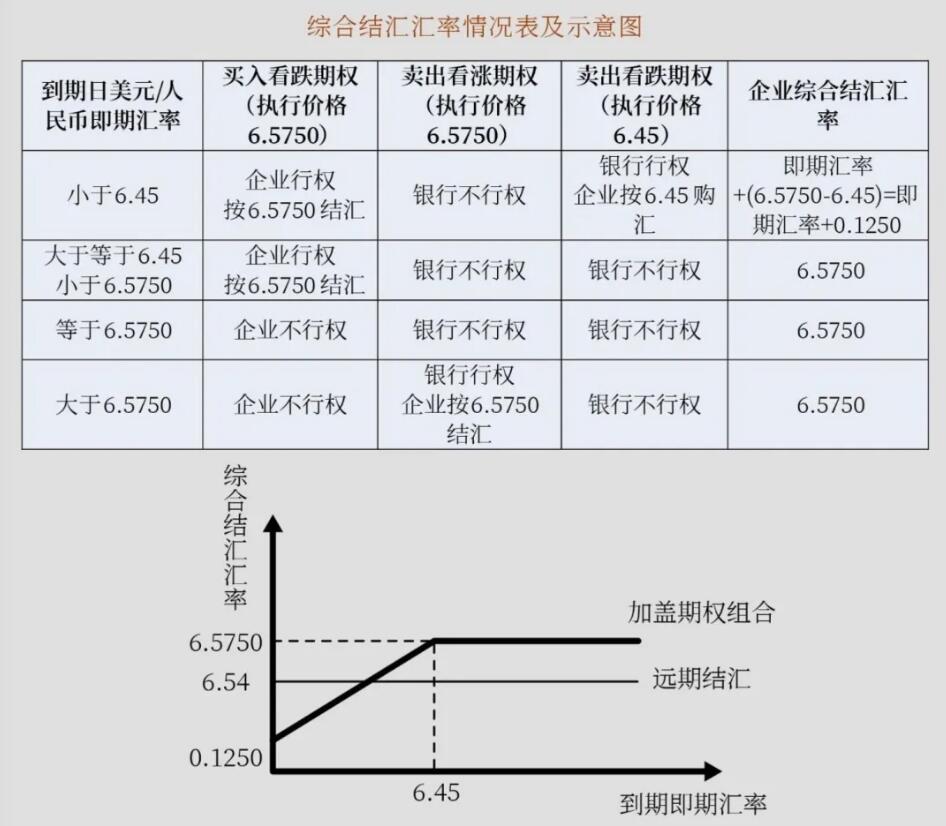

例如,某企业半年后有一笔100万美元收汇,为规避汇率风险,企业叙做一笔加盖期权组合,该期权组合中风险逆转期权组合执行价格为6.5750(同期限远期结汇汇率为6.54),卖出看跌期权执行价格为6.45。在到期日,若市场即期汇率高于6.45,该期权组合实现效果和以 6.5750汇率进行远期结汇相同;若市场即期汇率低于6.45,期权组合行权后企业获得(6.5750-6.45)× 100万美元=12.5万元人民币收入,并按照市场即期汇率结汇。