障碍期权在类雪球产品中的应用剖析

使风险管理更加精细

期权合约的内容较期货合约更加丰富,体现的信息更为充分,对风险揭示更为全面。此外,可以对不同行权价的期权合约进行组合,用组合后的期权头寸进行风险控制。整体上,类雪球产品中的障碍期权可以很好地满足套期保值的个性化需求。

障碍期权(barrier option)是一种受一定限制的特殊期权,实质上是在普通期权的基础上增加特定的障碍,以满足更加个性化的需求。在期权到期日之前,如果标的资产价格触及该障碍,那么期权回报将发生变化,其目的是把投资者的收益或损失大概率控制在一定范围之内。

障碍期权分类

依据期权的生效方式,期权在有效期内会敲入或敲出,即期权购买者将获得或失去期权的执行权利。因而,障碍期权通常分为敲入障碍期权和敲出障碍期权。敲出障碍期权指的是,当标的资产价格达到所设定的障碍水平时,该期权作废(被敲出,knock-out);若标的资产价格在特定时期内没有达到障碍水平,则该期权为普通期权。敲入障碍期权指的是,当标的资产价格在特定时期内达到所设定的障碍水平时,该期权开始生效(被敲入,knock-in),否则该期权作废。

根据所设的障碍水平与标的资产初始价格的大小关系,障碍期权也可以分为两类:如果障碍水平高于标的资产初始价格,那么该障碍期权称为向上障碍期权(up);如果障碍水平低于标的资产初始价格,那么该障碍期权称为向下障碍期权(down)。同时,根据普通期权的认购和认沽方式,障碍期权可以形成八种组合方式:向下敲出看涨期权(down-and-out call)、向下敲入看涨期权(down-and-in call)、向上敲出看涨期权(up-and-out call)、向上敲入看涨期权(up-and-in call)、向下敲出看跌期权(down-and-out put)、向下敲入看跌期权(down-and-in put)、向上敲出看跌期权(up-and-out put)及向上敲入看跌期权(up-and-in put)。

障碍期权性质

障碍期权是路径依赖期权,其回报和价值受到资产到期前遵循的路径的影响。比如,一个向上敲出看涨期权在到期时同样支付max(S-X,0),除非在此之前资产交易价格达到或超过障碍水平H。但是,障碍期权路径依赖的性质是较弱的,因为我们只需要知道这个障碍是否被触发,而不需要了解关于路径的其他任何信息。这和强式路径依赖的期权如亚式期权等是不同的。关于路径的信息不会成为定价模型中的一个新增独立变量,如果障碍水平没有被触发,那么障碍期权到期时的回报和常规期权是相同的。因此,障碍期权属于弱式路径依赖,利用蒙特卡洛模拟可以对障碍期权进行定价计算。

近年来,障碍期权因一款雪球理财产品广受关注,原因在于:它们通常比普通期权便宜,这对那些相信障碍水平大概率不会(或会)被触及的投资者很有吸引力。若投资者相信标的资产价格的上升运动在到期之前会有一定限制,希望获得看涨期权的回报,但并不想为所有上升的可能性付款,则他就有可能去购买一份向上敲出期权。由于上升运动受到限制,这个期权的价格会比相应的普通看涨期权价格便宜。如果他是对的,那么这个障碍水平不会被引发,他就可以得到所想要的回报。障碍距离资产价格现价越近,期权被敲出的可能性越大,合约就越便宜。正是基于此,障碍期权在类雪球产品中得到广泛运用。

雪球产品介绍

雪球产品是一种带附加条件的期权策略产品,设置敲入敲出条件,最终收益取决于挂钩标的资产的表现和敲入敲出事件是否发生。若标的资产价格上涨到一定程度(敲出价),雪球产品提前终止,则投资者获得存续期间的固定收益;若标的资产价格下跌到一定程度(敲入价),则根据到期日标的资产价格决定损益情况,投资者可能会承担标的资产下跌的风险;若标的资产从未触碰到敲入敲出价格,则投资者获得整个产品期间的固定收益。之所以被称为雪球,是因为这款理财产品的收益像滚雪球一样,只要市场不发生雪崩式下跌,持有期越长,获利就越多。

运行机制

投资者买入雪球产品,本质上是向机构卖出一个带触发条件的看跌障碍期权,可以简单理解为投资者向机构卖了一份附生效条件的保险,投资者获得的雪球产品收益主要来自机构支付的保险费。

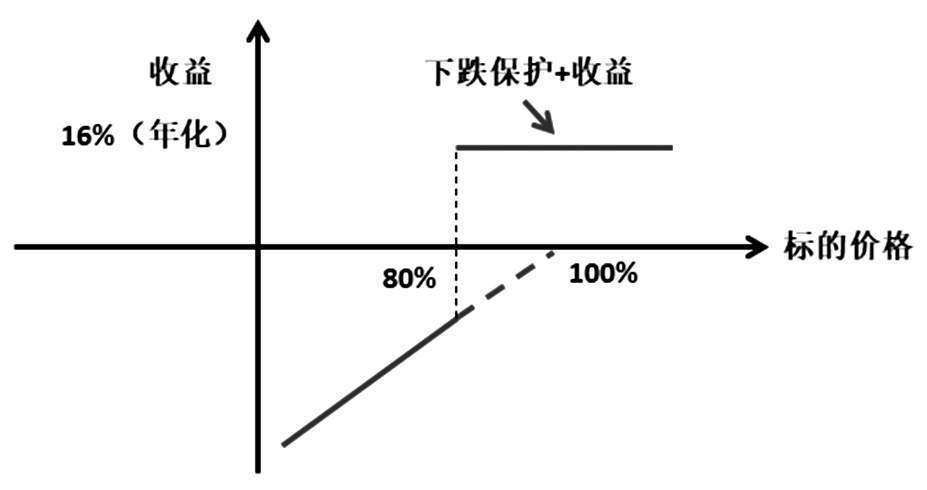

目前,市场上券商发行的雪球产品以挂钩中证500指数为主。下图展示了以收益率16%、敲入点位80%、敲出点位101%、1年期的中证500指数雪球产品在不同价格标的下,投资者的损益情况:

图为特定情景下的投资损益

总体看,这款雪球产品在中证500指数下跌20%的区间内为投资者提供了本金保护,并提供较高的收益(年化),但如果指数跌破20%,那么投资者就要承担中证500指数下跌的风险。

对冲原理

机构为了支付投资者收益,需要对买入的看跌障碍期权进行对冲,这也是其获利的最大来源。由于涉及利用期货进行对冲,雪球收益一般分两部分(以中证500为例):

一是基差收益。

雪球产品挂钩中证500指数,机构需要买入中证500股指期货进行对冲。中证500股指期货常年深度贴水,存续期内的不断展期为机构提供了不菲的基差收益。

二是高抛低吸对冲。

机构利用Gamma策略,在中证500价格波动中高抛低吸,买入一份看跌期权的同时,再买入一份中证500的指数多头,形成对冲仓位。

Gamma衡量的是标的资产价格变化对Delta的影响,间接度量了标的资产价格变化对期权价格的二阶影响。买入期权Gamma为正,卖出期权Gamma为负,与期权的看涨/看跌无关。Gamma的作用是,当持有正的Gamma头寸时,若标的资产如预期方向变动,则Gamma会加速期权价格的上涨,而若标的资产反向变动,则Gamma会减少期权价格的下跌幅度,起到涨多跌少的作用。Gamma Scalping是一种优化的区间振荡交易策略,基本思路是不进行标的价格涨跌的方向性判断,当价格在区间内波动时调整头寸,始终保持Delta中性。Gamma Scalping的最大特点就是能在动态调整中正好达到高抛低吸的作用。

如果指数涨,那么买入看跌期权就不行权了,损失了期权费,但手里的指数多头赚钱了;指数跌,买入的看跌期权行权,赚取收益,但是手里的指数多头亏钱了,这样整个组合就不亏不赚。与此同时,如果指数上涨幅度较大,超过了盈亏平衡点的部分就是机构的盈利,称为高抛;如果指数下跌,超过了盈亏平衡点的部分,也是盈利,称为低吸。

综上所述,基差交易和波动率交易是机构的收益来源。

雪球产品由于其较高的票息收益和仅承担尾部风险的特征,在近两年得到了市场的广泛关注。

雪球产品是一种内嵌障碍期权的投资产品。利用蒙特卡洛模拟的方法可以对雪球产品进行定价计算,基差收益和波动率对冲是影响雪球产品收益路径的主要因素。对股指期货而言,扣除分红后的真实基差收益需单独计算。

雪球结构对冲的核心是典型的Gamma交易。提供雪球结构的机构,需要对冲市场风险,保持风险中性状态。机构作为雪球结构对手方可以动态进行Delta对冲,在市场波动下,依靠自身正向的Gamma提供持续的对冲收益,可以理解为精细化的高抛低吸。

从雪球产品的爆发可以看出,期权相对于期货而言对冲方式更加多样。在传统期货层面,当现货企业希望对冲头寸价格风险时,往往需要选择数量相当的期货,运用期货对冲时也不太注重Detla,故期货的Detla比较稳定且几乎与现货等值。然而,期权价值与现货标的存在非线性关系,Detla随着标的物价格的变化而变化,企业套期保值时选择多少期权进行对冲是一个需要考虑的问题。从套保比率(一个单位标的资产需要对应多少单位期权进行套期保值)的角度看,期权套期保值策略可以分为等量对冲策略、静态Delta中性对冲策略和动态Delta中性对冲策略。

加入一定限制后形成的障碍期权使风险管理更加精细,这在近些年进行得红红火火的“保险+期货”中体现了出来。“保险+期货”的作用是靠三个机制配合实现的,分别为:保险产品、期权、期货。期权是“保险+期货”的核心元素。一般而言,农户对期权比较陌生,且正常期权费较贵,但在保险公司以障碍期权为产品核心的介入下,这个问题就得到了解决。(作者单位:国海良时期货)