大摩最新研判:2025 年二季度中国股市成绩单出炉,这些板块最亮眼!

智通财经APP获悉,近日,摩根士丹利(大摩)发布了 2025 年二季度中国股票策略报告,对 A 股和 MSCI 中国指数的业绩预告进行了全面解析。报告显示,随着经济复苏动能逐步释放,二季度中国股市整体呈现改善趋势,但板块分化依然明显。无论是普通投资者还是关注市场的小伙伴,这份 “成绩单” 都值得好好看看。

一、整体表现:A 股止跌回稳,MSCI 中国由弱转强

先看整体 “打分”:二季度中国股市的业绩预告呈现 “回暖” 信号,尤其是海外上市的中国资产表现更突出。

A 股方面,截至 7 月 21 日,1528 家 A 股公司(占总量 30%、总市值 25%)发布了二季度业绩预告。数据显示,A 股二季度 “净负预警率” 为 – 4.8%—— 简单说,就是业绩不及预期的公司比例比超预期的高 4.8 个百分点。这个数据虽然仍为负,但较去年四季度(-18.8%)大幅改善,也和去年二季度(-4.6%)基本持平,说明业绩 “踩雷” 的公司少了很多。

若按市值算,A 股表现更积极:”净正预警率” 达 4.7%,意味着按市值加权后,业绩超预期的公司多于不及预期的公司,这和去年四季度(-0.7%)相比,可谓 “由负转正”,大市值公司的稳健性功不可没。

MSCI 中国指数(覆盖海外上市的中国核心资产)更亮眼。基于 100 家公司的预告(占总量 18%、总市值 5%),其 “净正预警率” 升至 + 6.8%,不仅高于去年二季度(+1.4%)和四季度(+2.2%),更是创下近 4 个季度新高。这意味着海外资金对中国资产的信心正在回升。

二、板块分化:有人欢喜有人愁

不同行业的表现堪称 “冰火两重天”,好的板块势头强劲,弱的板块仍在调整。

1. A 股:金融、材料、科技硬件扛大旗

优等生:金融服务、材料、科技硬件是二季度的 “三好学生”。以市值计,这三个板块的净正预警率最高 —— 金融板块受益于稳增长政策,资产质量改善;材料板块靠大宗商品价格回升和制造业复苏,盈利韧性凸显;科技硬件则依托创新迭代(如 AI 设备、新能源科技),部分企业业绩超预期。

后进生:消费服务、房地产、软件板块表现垫底。消费服务受内需复苏节奏放缓影响,不少公司业绩不及预期;房地产仍在调整周期,业绩压力较大;软件板块则因行业竞争加剧,需求疲软,负面预警较多。

2. MSCI 中国:金融、材料领跑,房地产拖后腿

领跑者:金融和材料板块同样在 MSCI 中国中表现突出。海外上市的金融机构(如头部券商、保险)和材料企业(如新能源材料、工业金属)受益于全球产业链修复,业绩改善明显。

落后者:房地产和公用事业成了 “短板”。房地产受行业去库存和融资环境影响,业绩预警集中;公用事业则因成本上升(如能源价格)和需求稳定但增长有限,超预期的公司较少。

三、大小盘股:大盘稳如磐石,小盘反弹明显

今年二季度,大小盘股的表现呈现 “同步改善但各有侧重” 的特点。

大盘股:A 股大盘股几乎 “零差评”,净负预警率仅 – 1.4%,接近 “持平”。这是因为大盘股多集中在金融、科技龙头等板块,抗风险能力强,业绩确定性高,是市场的 “压舱石”。

小盘股:A 股小盘股上演 “绝地反击”,净负预警率从去年四季度的 – 31.1% 大幅收窄至 – 7.4%。虽然仍为负,但改善幅度惊人,说明中小市值公司在政策支持(如专精特新扶持)和行业复苏中逐渐回血,部分细分赛道(如高端制造配套、AI 应用)的小盘股业绩弹性显现。

中盘股:表现中规中矩,净负预警率 – 12.7%,较去年四季度好转,但仍落后于大盘股。

四、盈利预期调整:这些板块被上调,那些被下调

业绩预告后,机构对 2025 年全年盈利的预期也发生了变化,分化明显。

被上调的板块:科技硬件、消费必需品、医药生物是 “赢家”。以 MSCI 中国为例,科技硬件(如消费电子、半导体设备)因海外订单回升和创新产品落地,近半数成分股盈利预期被上调;消费必需品(如食品、日用品)依托刚需属性,预期稳定;医药生物中的创新药、医疗器械企业则因研发进展超预期,获得机构青睐。

被下调的板块:半导体、公用事业、消费服务、房地产成 “输家”。半导体受全球产能过剩影响,价格战加剧,盈利预期被下调;消费服务因居民消费信心恢复慢,业绩展望被调低;房地产的全年预期继续承压,反映市场对行业复苏节奏的谨慎。

五、大摩支招:9 只潜力股 vs 6 只需谨慎

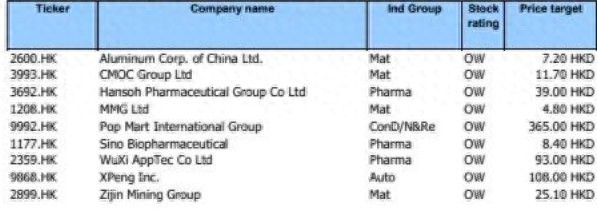

报告结合业绩预告、盈利预期调整和分析师评级,筛选出 “9 只建议关注的股票” 和 “6 只需谨慎的股票”。

建议关注的股票:主要来自材料、医药、科技硬件等板块。筛选标准包括:二季度无负面业绩预警、2025 年盈利预期被上调、大摩评级为 “增持” 等。这些公司普遍业绩确定性高,估值有优势。

需谨慎的股票:集中在房地产、部分消费服务和公用事业板块。筛选标准包括:二季度无正面预警、盈利预期被下调、评级为 “减持” 或 “中性” 等,业绩不确定性较高。

六、未来怎么看?聚焦结构性机会

大摩认为,二季度的业绩改善是经济复苏和政策发力的结果,但整体复苏仍 “不均衡”。未来可关注三个方向:

政策受益板块:金融、基建相关材料板块仍将受益于稳增长政策,回调时可布局。

复苏弹性板块:消费服务、可选消费中,业绩已触底且估值合理的龙头公司,可能随内需回暖反弹。

科技成长板块:科技硬件(如 AI 设备、新能源科技)和高景气赛道的小盘股,若业绩持续改善,有望成市场热点。

不过也要注意风险:全球经济复苏不及预期、国内政策落地节奏放缓可能影响市场情绪,投资需理性,避免追高。

总体来看,二季度中国股市的 “成绩单” 有亮点也有挑战。对于普通投资者,与其追逐短期热点,不如聚焦业绩稳健、估值合理的优质标的,在震荡中把握长期机会。