美债的处境可能远没有市场想象的那么乐观!

上周,美国四季度发债计划尘埃落定,美国财政部公布在10月到12月的今年第四季度,预计联邦政府借款规模为7760亿美元,较7月末预期的8520亿美元下调760亿美元。供应冲击减少叠加美联储再次暂停加息,不少分析乐观认为美债拐点已现。

然而,根据媒体和高盛的最新分析,美国财政部放缓四季度发债是在引导市场预期,预计未来发债规模仍将维持在高位。

在天量债券发行下,市场面对的重重挑战,从需求方面来看,美联储正实施量化紧缩政策,仅靠私人部门或无力消化;进一步来看,真正的恐怖之处是对市场流动性的干扰,如果资金从美债回流到美联储逆回购叠加美联储QT,流动性将被迅速抽干,市场对风险和安全资产的需求将大幅下降。

放缓发债?美国财政部只是在转移市场注意力

根据媒体分析,本次美国财政部发债计划实际上市在“模仿美联储”引导市场预期,转移市场注意力罢了。

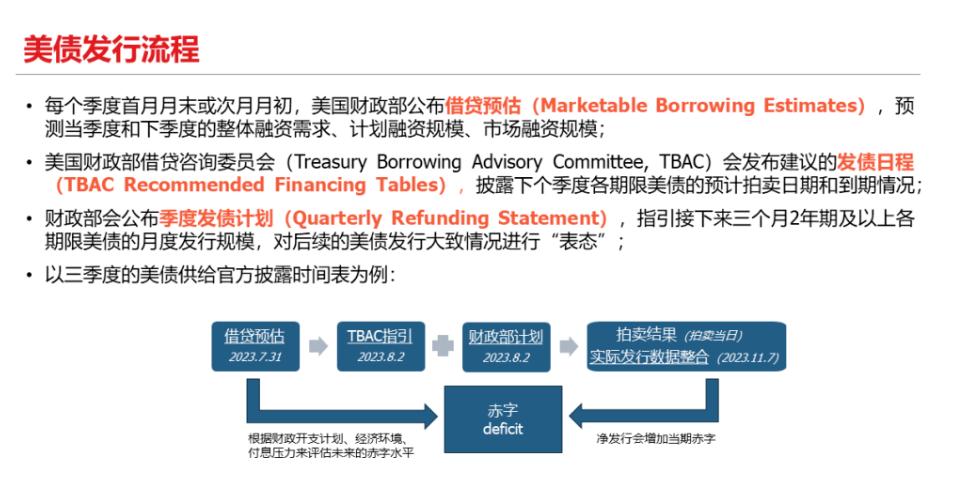

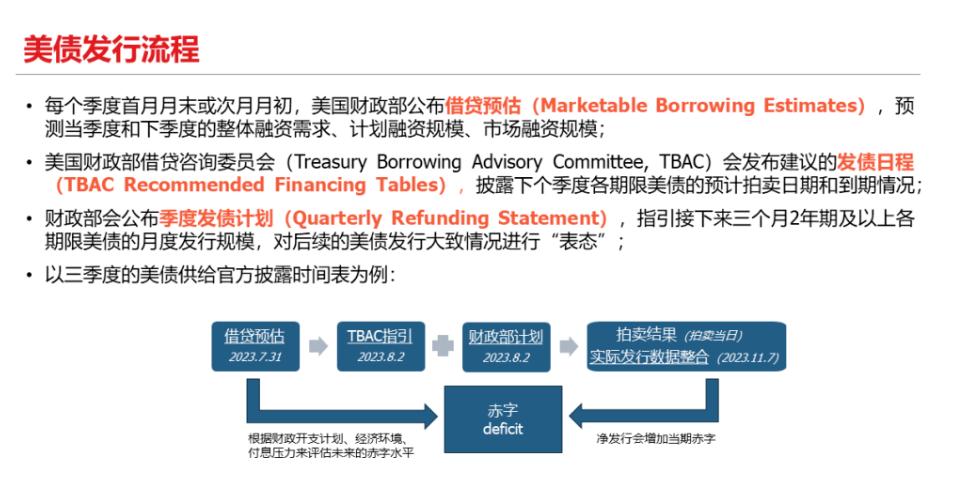

具体来看,虽然美国财政部放缓四季度发债,但其表示未来发债规模将增加:

根据预测的中长期借贷需求,计划在2023年11月至2024年1月的季度“逐步”增加大部分债券拍卖的规模,并预计在此之后还需要再增加一个季度的规模,以满足其融资需求。

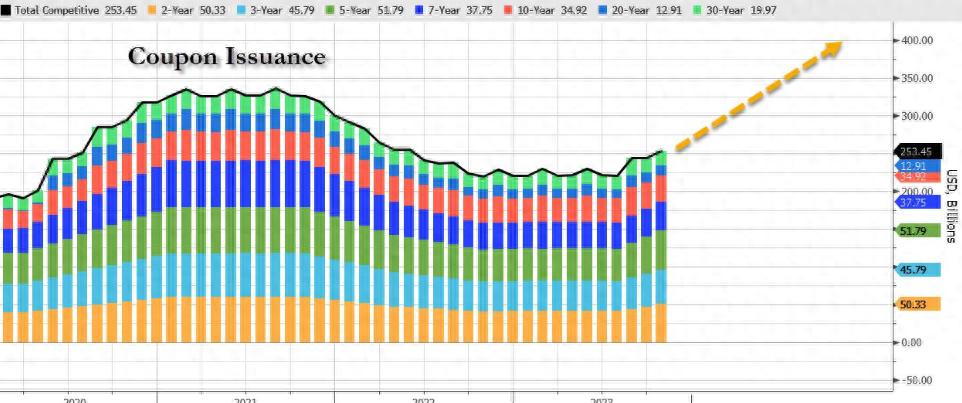

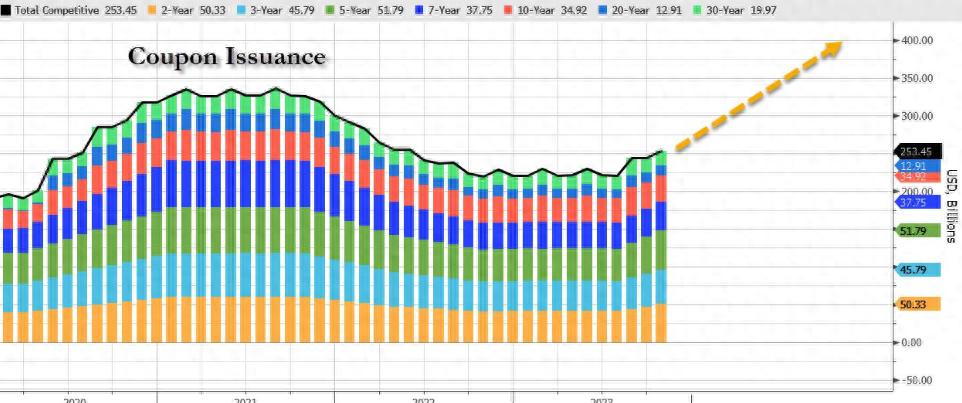

从下图可以看出,长债发行规模在2022年小幅下滑之后,长债发行量再次上升,而且很可能将无限期地持续下去。因为展望未来,美国债券发行规总量将十分庞大,根据美国国会预算办公室(CBO)的预测,长期来看美债占美国GDP的比例可能从现在的120%攀升到200%。

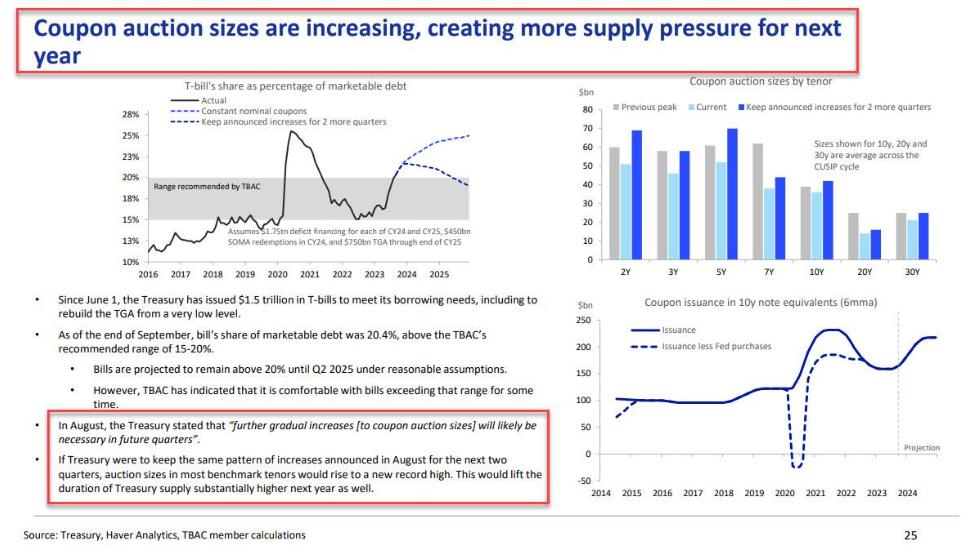

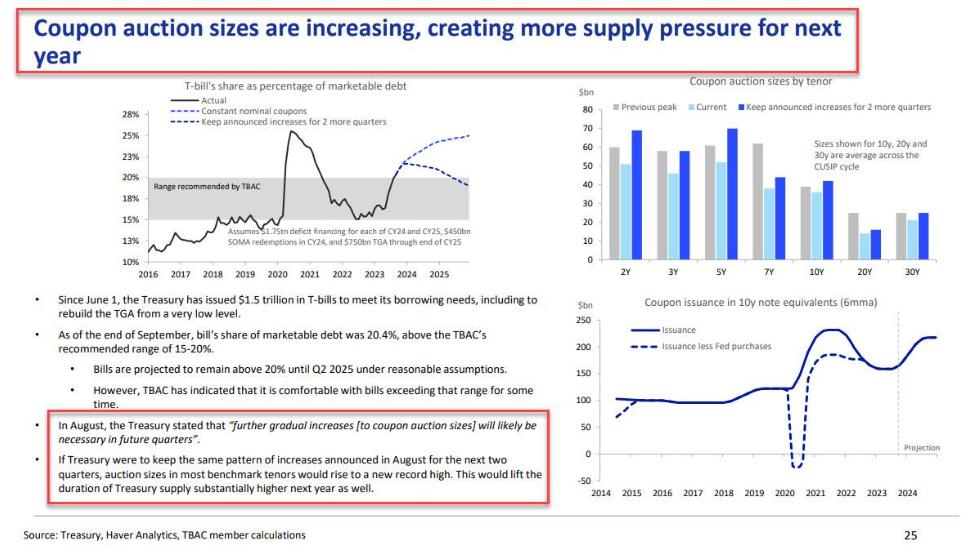

而美国财政部给出“拖延之计”是——少一点长债,多一点短期美债,激进的短期美债发行狂潮令其可交易债务中的占比达到了 20.4%,高于 TBAC建议的 15-20% 的范围,尽管TBAC指出短期美债“在合理的假设条件下,预计在 2025 年第二季度之前都将保持在 20% 以上”。

TBAC是指美国财政部借款咨询委员会,一个由花旗、摩根大通、贝莱德等债市主要参与者组成的小组,他们负责向财政部提供发债建议。

TBAC同时表达了对美债供应的担忧,其在给美国财政部的报告中指出:

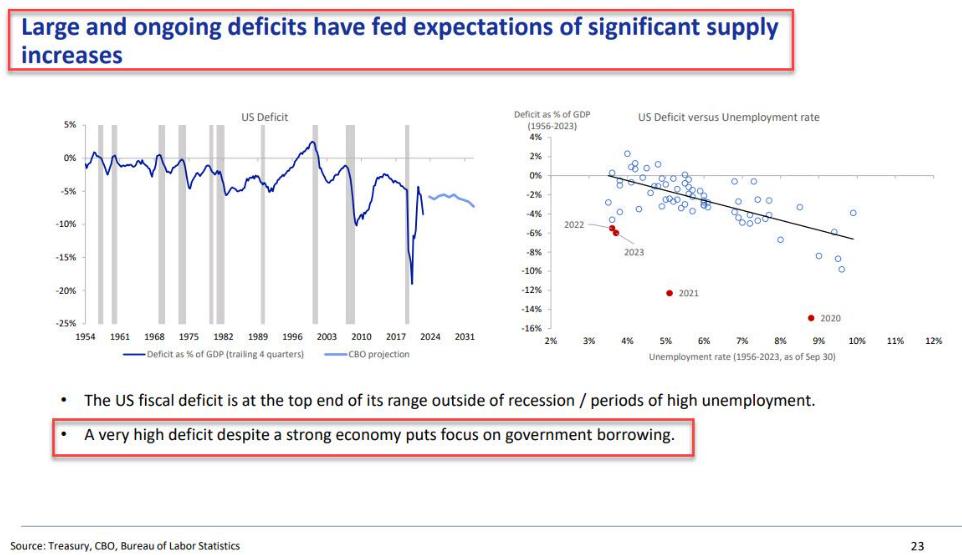

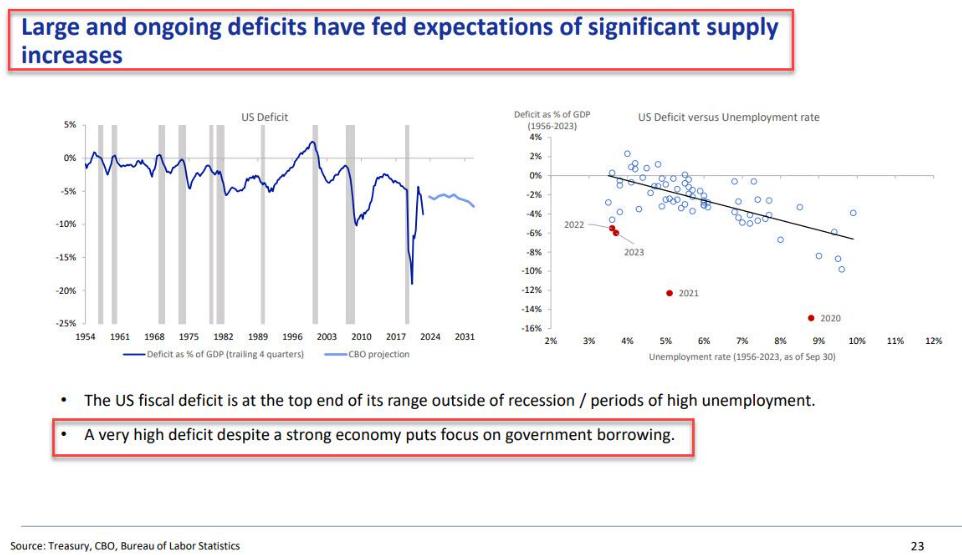

巨额且持续的赤字助长了大幅增加债券供应的预期;

除经济衰退/高失业率时期之外,美国赤字处于其范围的上限,这使美债供应成为焦点(近期美债收益率主要由于期限溢价上行);

掉期利差缩小可能再次表明美债发行量增加导致供需失衡。

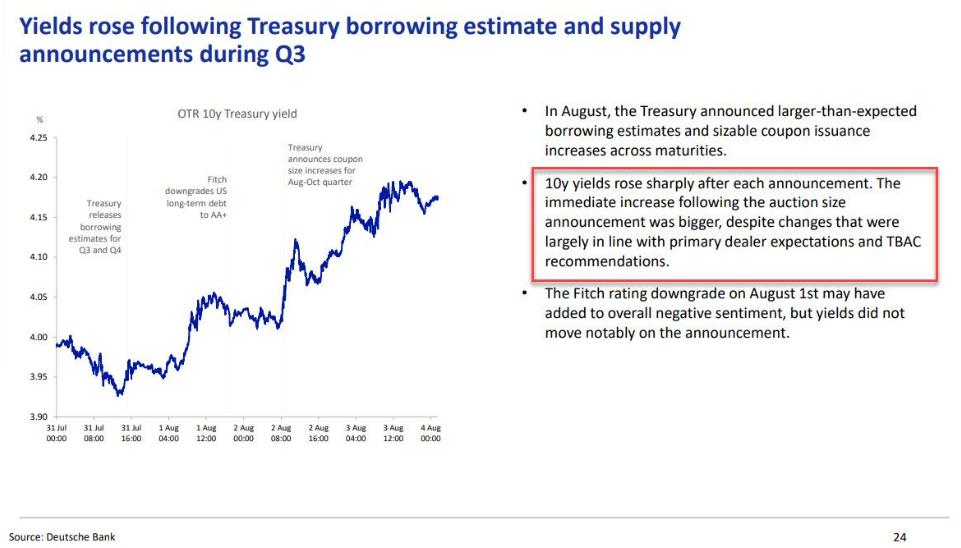

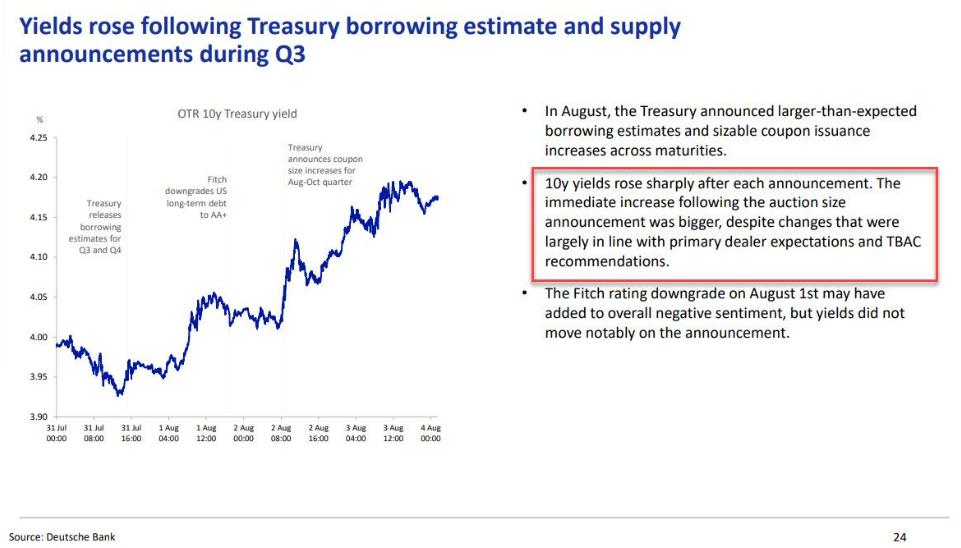

而措辞的调整也是听取了TBAC的建议,TBAC在报告中明确指出,8月份财政部发布“未来几个季度可能有必要进一步逐步提高发行规模”的措辞后,10 年期美债收益率急剧上升,因此财政部在11月的报告中将措辞调整成“再增加一个季度的规模”。

TBAC 解释称,如果财政部在未来两个季度保持 8 月份宣布的增长模式表明:

美国国债的供应量将创下新的记录,这将显著提高明年国债供应的久期。

分析指出,财政部“再增加一个季度”的措辞,有助于推迟灾难性时刻的到来。耶伦实际上没有强调财政部对长债的依赖,而是设法将注意力转移到了短期美债发行以及美联储逆回购机制上,大多数人预计该机制将成为所有短期美债资金的来源,直到美联储逆回购余额耗尽。

面对天量债券,私人部门无力承受

从需求方面来看,美联储正实施量化紧缩政策,私人部门或无力消化天量债券。

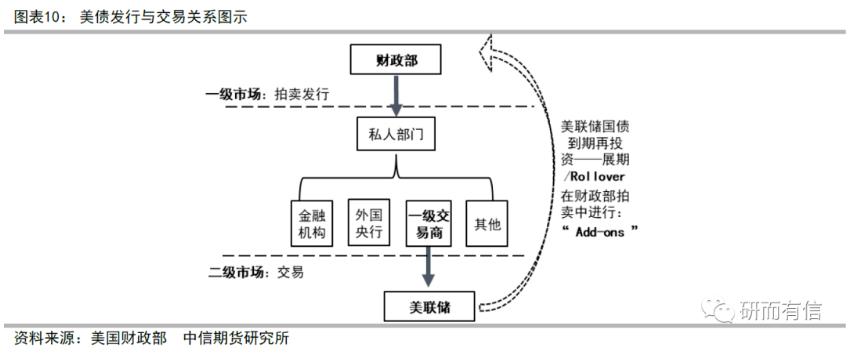

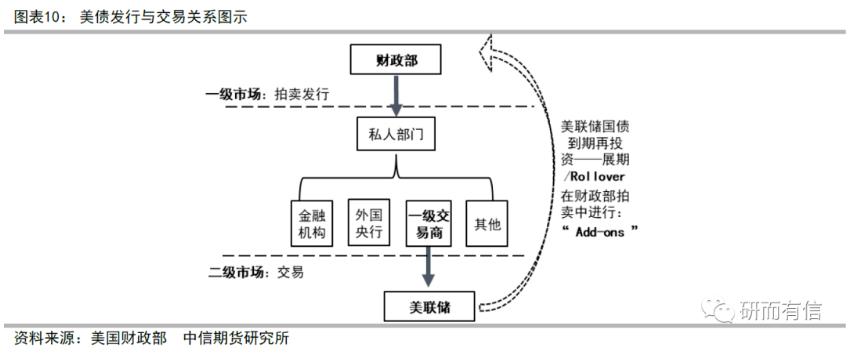

首先来看,一级交易商(即在拍卖会上购买债券然后为债券做市的银行),这是美国美债发行体系的关键。

而随着债务发行量的激增,它们购买的美债多于能卖出的数量,这导致10年或10年以上到期的美债收益率已经从高于掉期交易的收益率上升(即掉期利差缩小)。然而,交易商本来是通过掉期交易对冲债券价格风险,并赚取两者之间的利率差,这样一来一级交易商没有理由来承受大量的美债。因此美国财政部减少长期债券发行是合理的,目前30 年期美债的借贷成本比掉期利率高出 0.6 个百分点。

另一个问题是,2008年金融危机后的金融监管阻碍了银行无限制地吸收债券。美联储的量化宽松政策曾弥补了这一不足,但现在已不再如此,美联储正在积极出售债券进行量化紧缩。

其次,受监管较少的参与者——对冲基金,美国商品期货交易委员会(CFTC)数据显示,杠杆基金的美国国债期货净空头头寸增至2006年以来的最高水平,这很可能是由于他们通过买入国债和卖出国债期货来充当交易商。

然而,正如国际清算银行在 9 月份的一份报告中警告的那样,这是一种有风险的交易可能很快就会瓦解。2020 年 3 月,当疫情引发风险担忧时,美债反而遭到了抛售。这证明了,尽管因为人们预期避风港资产在遇到困难时会升值,但基金和交易商降低杠杆率却产生了相反的效果。

以上的情况表明了,私人部门可能无法像官员们的财政计划所暗示的那样为债券市场提供大量流动性。

进一步,从历史上看,美国交易商的头寸与美债收益率曲线的陡峭程度呈负相关,这意味着只有当债券收益率大大超过将现金存入银行的收益率时,这类真金白银的买家才会介入。这种情况已经开始出现:捉襟见肘的交易商以折扣价为长期债券定价,这导致了“期限溢价”的增加,从而导致借贷成本上升和股票市场承压,而且期限溢价未来可能还会进一步走高。

真正的黑天鹅:市场流动性“瞬间”蒸发

分析指出,相比于需求疲软,对市场流动性的干扰才是真正的“黑天鹅”。

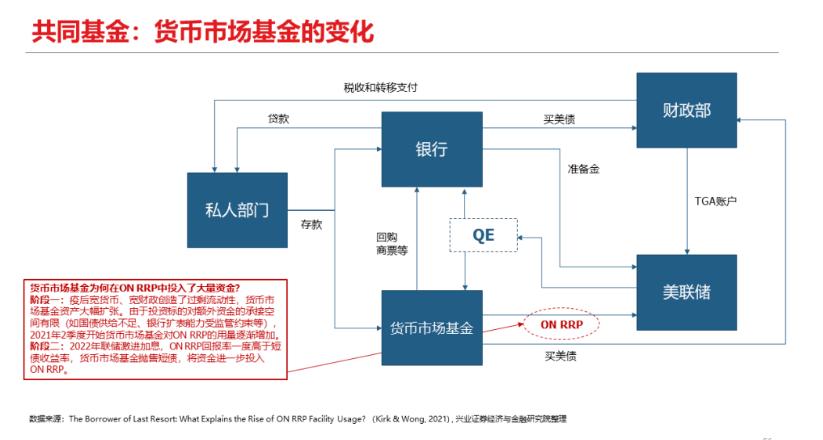

正如TBAC指出的,自6月1日以来,美国财政部为了满足借贷需求以及从较低的水平重建TGA,已经发行了1.5万亿美元的美国国债。(TGA简单说就是美国联邦政府的“钱包”,美国国债发行和税收收入都汇入这个账户,而美国联邦政府的几乎全部支出也都通过这个账户汇出)

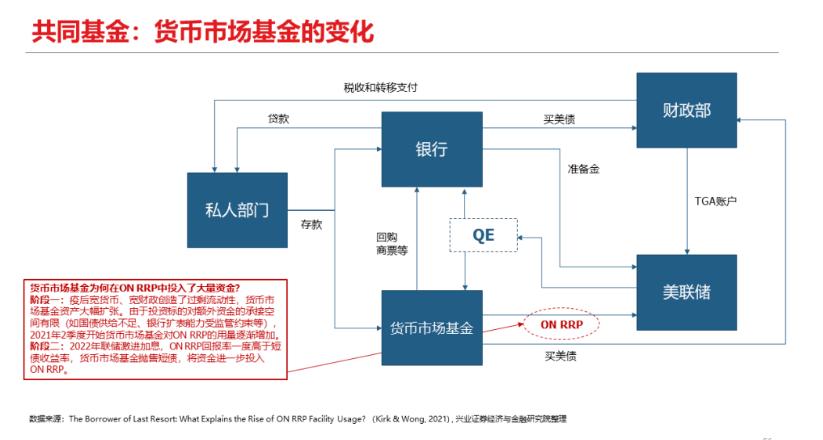

但这些现金的大部分并非来自银行资产负债表,而是来自存放在美联储逆回购的1万多亿美元,随着美债发行/财政部现金的爆炸性增长,其美联储逆回购总额已大幅缩水。

详细来看,“ON RRP、短期美债、TGA现金”的关系,下图显示,在今年下半年的大部分时间里,从发行短期国库券中筹集并用于补充TGA账户的每一美元,都来自美联储的逆回购机制,而随着TGA账户资金不断走高,美联储逆回购余额被一点点耗尽。

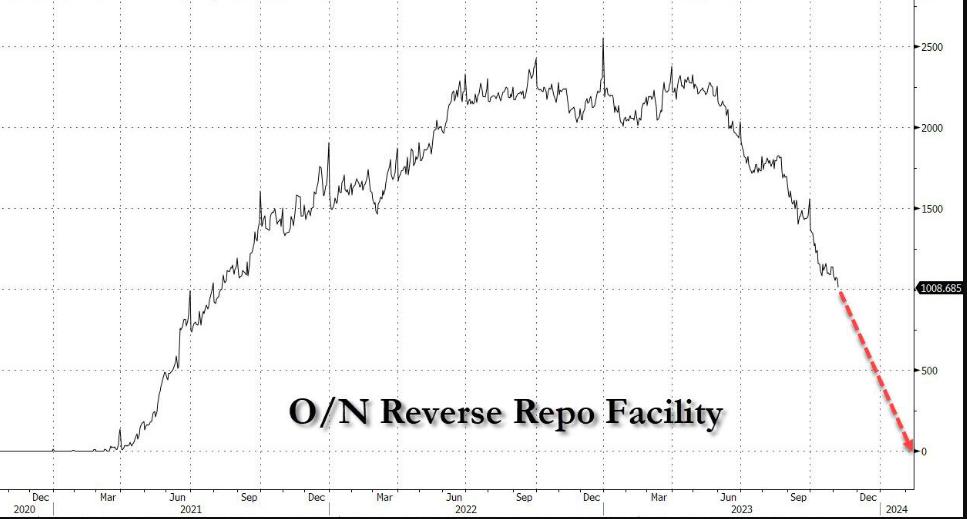

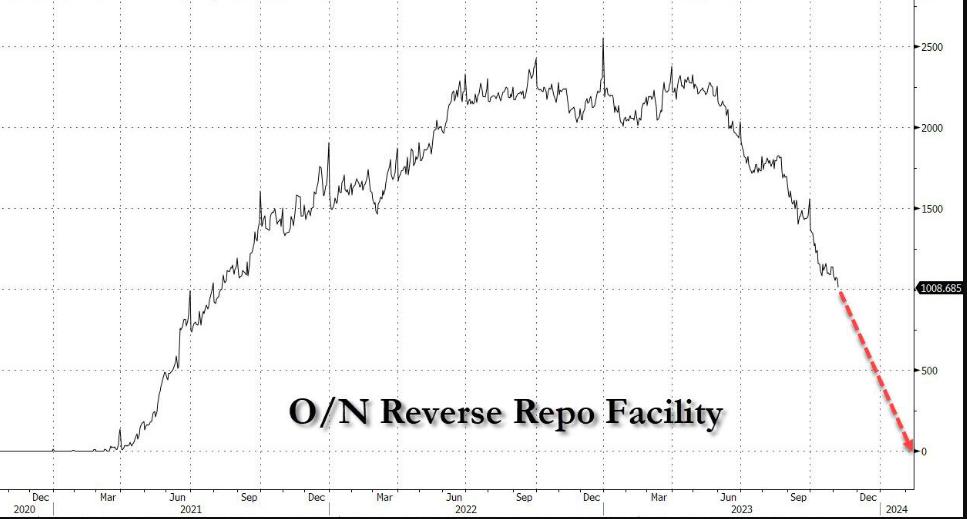

进一步来看,长债与短期美债不同,目前没有准备金限制,理论上只要逆回购资金充足,就可以在没有任何市场问题的情况下出售。但虽然目前逆回购的资金充足,但也在迅速消耗:截至11月7 日,美联储隔夜逆回购协议(RRP)使用规模刚刚超过1万亿美元,比去年12月30日的峰值减少了1.5万亿美元。按照这个速度,最重要的逆回购–看似无穷无尽的流动性来源–可能会在1月份完全耗尽。

正如高盛策略师 Borislav Vladimirov在报告中指出的:

美国财政部转向更多依赖发行国债来为美国赤字提供资金,导致了短期美债利率高于PPR利率,而更高的回报率不断吸引投资者将资金从ON RRP中转出来承接短期美债,也导致美债和风险资产脱钩。

随着货币市场资金从 ON RRP转向短期美债,这从美联储隔夜逆回购协议(RRP)中抽走了约 8000 亿美元的流动性,同时也抵消了部分QT对市场流动性的影响。

Borislav Vladimirov认为问题在于:

如果美债发行量下降,美债收益率与风险资产之间的相关性正常化,我们可能会看到资金在短时间内逆转流回ON RRP,再加上美联储QT,这可能会使准备金快速达到上限水平。

事实上,高盛认为,这种事态发展很可能引发重大的风险平价波动和美元波动,从而导致第三阶段的R** 事件,迫使美联储立即放松政策并停止量化宽松。

值得一提的是,美联储可以通过设定 RRP 上限来预先阻止流动性波动情况,这将在风险厌恶的环境中抑制短期美债收益率,使银行储备与量化宽松保持一致,对短期美债收益率造成一定的下行压力,因此,RRP上限将在短期内利好风险资产。

媒体总结指出,目前,美联储逆回购余额正在被耗尽。与市场的整体金融条件一样,RRP操作也具有类似反应。一旦美联储似乎从鹰派踏板上松开脚步,市场开始狂欢,就会迫使美联储变得更加鹰派。如果继续减少RRP操作被认为对市场产生不利后果,那么市场中的资金流向将立即发生逆转。

那么可能在短短几周内,美联储的逆回购余额将大幅上升,短期美债将在公开市场中被抛售,现金将被存放在“美联储作为对手方“的安全仓库中,这意味着市场流动性将瞬间蒸发,市场上对风险和安全资产的需求将急剧下降。