北美观察丨美联储再度九月降息 平衡术下释放哪些深层信号

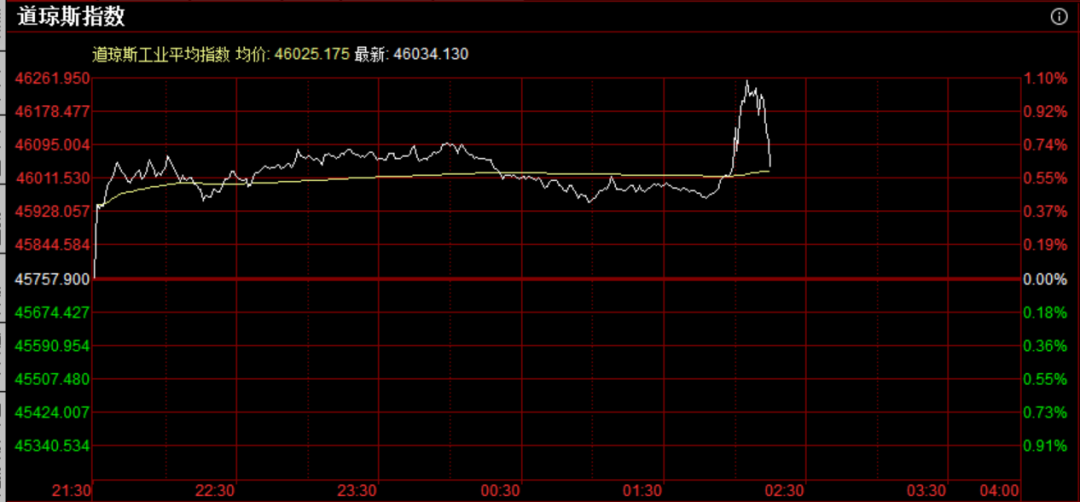

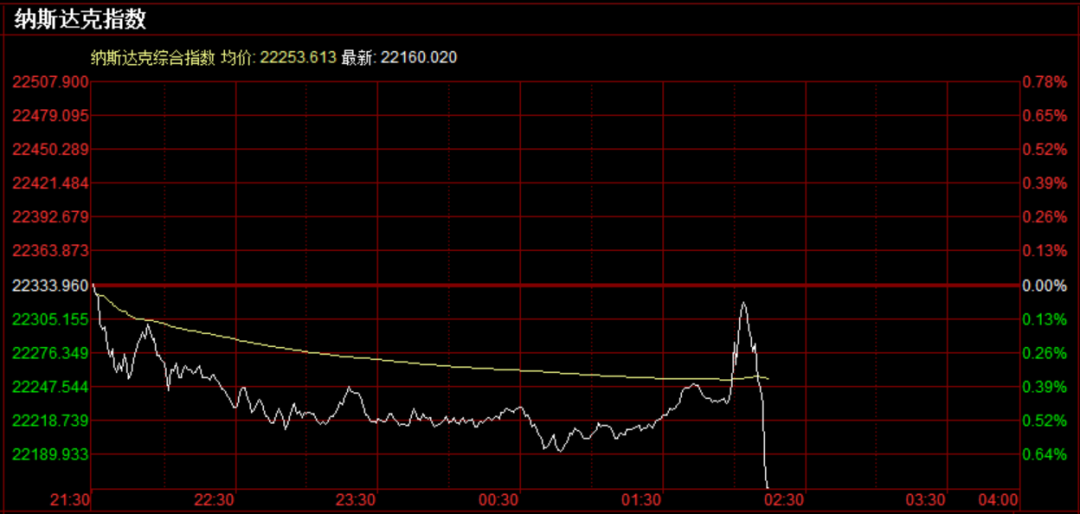

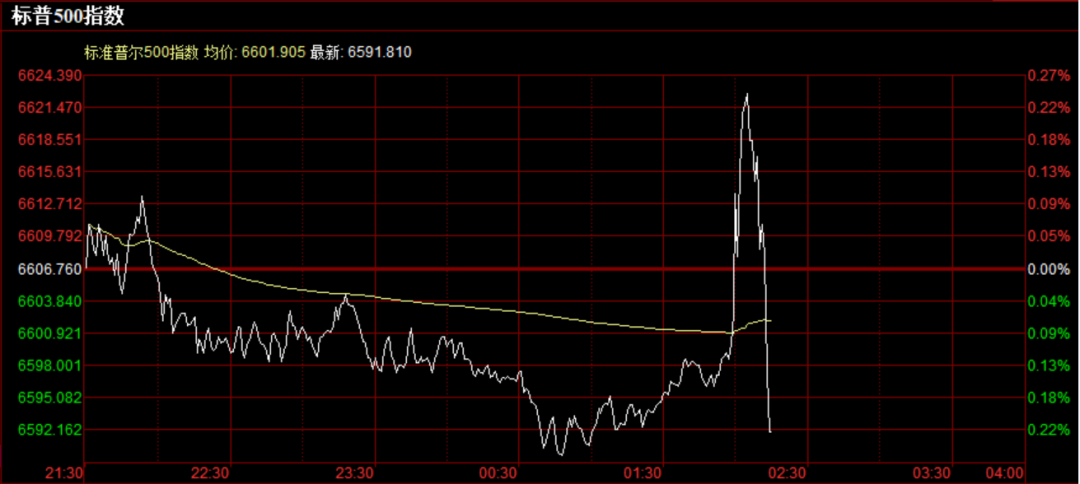

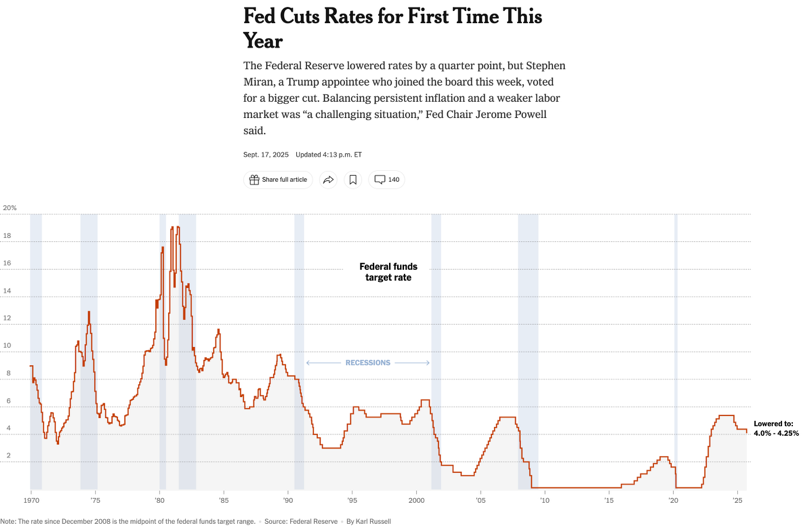

当地时间9月17日,如舆论预测,美联储宣布下调联邦基准利率25个基点至4.00%~4.25%的区间。这不仅是2024年底以来的首次降息,也是在就业市场走弱、政治压力高企、全球市场高度关注下的一次“聚光灯会议”。从声明到点阵图,再到主席鲍威尔的记者会,释放出的信号既有政策方向,也试图表达美联储捍卫其独立性的立场。

CNN报道,美联储9个月来首次宣布降息

降息背景:就业市场疲软与政治风暴

时间仿佛有意安排,去年9月18日,美联储以一次性50个基点的幅度开启了最受瞩目的降息周期;而一年后的9月17日,美联储再次选择九月“动手”,但这一次,只是象征性下调25个基点。前后仅隔一年,同样降息,力度与氛围却大相径庭,这种反差可说是观察美联储政策与美国经济政治环境变化的绝佳窗口。

去年秋天,美国经济明显出现降温苗头,政策环境也相对单纯,美联储果断降息50个基点,幅度大于市场预期,释放出了“避免硬着陆”的决心。相比之下,本次降息更像是风险管理型的小步调整。

失业率上升、招聘放缓,让就业市场成为美联储最担心的下行风险。通胀虽有所缓和,却依旧徘徊在目标之上。更复杂的是政治氛围。特朗普政府反复要求加快降息,甚至对理事人选施加影响,使美联储的独立性再度成为焦点。正是在这样的背景下,美联储做出了降息25个基点的谨慎动作,不仅是经济考量,更是表达其独立性的姿态。

《华尔街日报》报道,美联储主席鲍威尔在7月的一次发布会上6次提到“下行风险”,表示鉴于风险平衡的变化,降息是合理的

经济预测摘要和点阵图:温和宽松显露分歧

如果降息声明释放的是当下政策态度,那么经济预测摘要(SEP)和点阵图则揭示了未来路径。本次会议公布的SEP和点阵图,透露了几个关键信号。

首先,年内还有两次降息。多数委员预计,今年剩下的两次会议中,还会各降25个基点。这意味着,2025年底前,利率可能下探至3.50%~3.75%的区间。对于舆论猜测的“降多少、降几次”,这多少给出了暗示或答案。

其次,长期利率预期下移。这次公布的点阵图显示,委员们认为未来两年利率还会慢慢往下走,预计2026年大致在3.50%~3.75% 、2027年大致在3.25%~3.50%。而在今年6月公布的点阵图中,委员们预测2026年利率大约在3.75%~4.00%,2027年则大约在3.50%~3.75%,此次预期略有下调,但仍高于美联储官员普遍认为的2.5%左右的中性利率(既不刺激也不压制经济的平衡点),也高于2%的通胀目标,传递出了美联储不愿过度宽松的明确信号。

最后,成员分歧明显。新任理事米兰主张一次性更大幅度降息50个基点,而大多数委员选择渐进,最终形成了25个基点的决定。点阵图的分布凸显了美联储内部的意见不一。在记者会上,鲍威尔也承认委员会内部存在不同声音,但强调大多数委员认为循序渐进才是最稳妥的做法,并表示,这正是联邦公开市场委员会的特点——通过多元意见的碰撞达成尽可能广泛的共识。

路透社报道,新提名的美联储理事米兰对下调25个基点表示反对,支持下调50个基点

鲍威尔记者会:三大看点

在记者问答环节,鲍威尔的表态成为市场解读焦点,舆论从其发言中捕捉到了几个要点。

鲍威尔明确表示,50个基点的更大降幅未获广泛支持,25个基点是“风险管理下的合适选择”。他透露,大多数委员都支持小步调整,这也是最终决定25个基点的原因。这一表态,说明了美联储拒绝大刀阔斧,强调渐进可控的立场,鲍威尔要告诉市场,这不仅是利率调整,更是稳定预期的动作,避免市场误以为通胀已完全解决,误读美联储要进入全面放水。

此外,鲍威尔直言,这次降息是为了应对就业市场疲软带来的下行风险,而非表明通胀已彻底消退。这一表述意味着,美联储抵御通胀和保证就业的“双重使命”正在重心微调:过去几年强调抗通胀优先,而现在逐渐转向平衡甚至偏向就业,稳就业已成为重点,这意味着,如果未来就业数据继续恶化,美联储的降息节奏可能会更快,而不是更慢。这是一次战略姿态的再平衡,换言之,鲍威尔希望告诉市场,降息只是“防止下行”的预防性宽松。

面对记者关于特朗普政府压力的提问,鲍威尔公开捍卫独立性,这也是此次发布会的一个重要主题。鲍威尔坚称,美联储的政策决策“基于数据,而非政治”。这不仅是例行表态,更是在政治高压氛围下的明确回应,试图表明美联储仍在努力坚守作为独立央行的核心地位。

总体来看,鲍威尔在这次记者会上的核心任务,就是在外部压力与内部分歧之间,塑造一个渐进可控、独立自主的政策形象。

《纽约时报》报道,鲍威尔表示,同时平衡持续通胀和疲软的劳动力市场,是一种极具挑战性的局面

释放信号:谨慎开启,前路未卜

分析普遍认为,这次降息释放了三重信号。

如鲍威尔所言,降息主要考虑之一是就业疲软带来的下行压力,因此,相应发出的信号就是政策转向。

此外,鲍威尔讲话也表达出了渐进路径的思路,相比2024年“大转弯”的50个基点,这次显然强调渐进、谨慎。鲍威尔明确拒绝更大幅度的降息,试图发出“稳定可控”的信号,明确告诉市场,虽然宽松已开启,但节奏仍谨慎,不要将降息误读为开启“放水模式”。

除了政策取向本身,更为微妙的是政治压力下的拉锯恐将继续。这次降息本身就是一场平衡术,美联储既要回应就业压力,也要抵御政治施压。鲍威尔的表态更像双重信号:一方面告诉市场美联储会逐步宽松,另一方面告诉白宫美联储不会被迫“屈服”。短期看,降息将缓解借贷压力、支撑就业与消费;长期看,通胀回升风险和政治干预疑虑,仍会让美联储的每一步都走得像钢丝上的舞蹈。

从2024年9月18日降息50个基点的大幅急转,到2025年9月17日降息25个基点的谨慎试探,这不仅反映出经济形势的演变,也折射出美联储在政治与市场夹缝中的平衡术。前一次是对经济硬着陆风险的紧急回避,这一次则是在就业压力与政治干预阴影下的小心调整。对市场与全球而言,这不仅是一次关于利率的技术决策,更是一场关于央行独立性与政策可信度的深层博弈。(央视记者 武卫红)