股票认沽期权是什么意思 买入认沽期权是什么意思

股票认沽期权是什么意思

股票认沽期权是指在一定时间内,授予买方以卖出标的股票的权利,但不是义务。买方支付溢价,即期权费,以购买这种权利。

如果标的股票的价格低于行权价格,买方将会行使期权,卖方必须向买方购买标的股票,即被强制购买。

如果标的股票价格高于行权价格,买方将不会行使期权,卖方则保留期权费,即收入。股票认沽期权是一种风险管理工具,可以降低股票持有人在市场下跌时的风险。

是指期权的购买者有权在期权合约的有效期或行权日内,以行权价格卖出一定数量物的权利。 认沽期权是指期权的购买者在期权合约有效期内或行权日,拥有按执行价格卖出一定数量标的物的权利。通俗一点说就是认沽期权是对未来趋势预期的提前兑现权利,在设定的期限内可以买卖的物的权利。

股票认沽期权是一种金融衍生品,指的是一种卖出股票的权利。持有认沽期权的投资者可以在到期日前以指定价格出售股票,并获得差价。

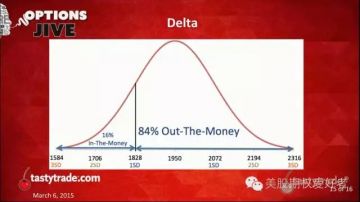

这种期权通常被用于对冲股票市场下跌的风险,或者用于获得股票价格下跌的收益。当投资者看涨股票时,通常会购买认购期权。股票认沽期权的价值受许多因素影响,包括股票价格、到期日、波动率和利率等。

股票认沽期权,又被叫做“看跌期权”。指买方有权根据约定,在规定期限(如到期日),向期权卖方以约定价格(行权价)卖出指定数量的标的证券(如股票或ETF);

而认沽期权卖方在买方要求行权时,有义务按行权价买入指定数量的标的证券。其中,买方享有卖出选择权。

买入认沽期权(看跌期权)的定义为:当投资者预期标的证券价格将下降,可以选择买入看跌期权。

期货期权认购和认沽通俗解释

期货和期权都是金融衍生品,它们的交易方式和目的有所不同。

期货是一种约定买卖特定商品或资产在未来某个时间点的合约。例如,如果你认为将来某个时间点黄金价格会上涨,你可以购买一份黄金期货合约,以固定的价格购买该合约,并在合约到期时以市场价格出售该黄金合约,从而获得差价收益。

期权则给予持有者权利但不是义务,在未来某个时间点以预先协商的价格买入或卖出某个基础资产(如股票、商品等)。认购期权授予持有人在未来某个时间内购买基础资产的权利,而认沽期权授予持有人在未来某个时间内卖出基础资产的权利。如果在期权到期前基础资产价格高于认购期权的行权价,则持有人可以行使认购期权,并以行权价购买基础资产;如果基础资产价格低于认沽期权的行权价,则持有人可以行使认沽期权,并以行权价卖出基础资产。

认沽什么意思

认沽是一种期权交易策略,指投资者在期权市场上卖出认购期权合约,即认为标的资产价格将下跌的意思。

投资者通过认沽期权可以获得权利金,并承担在到期日时按约定价格买入标的资产的义务。

什么是认沽期权买入开仓

认沽期权是一种卖出标的证券的权利,当投资者看空市场,认为标的证券的价格将下跌,可以买入认沽期权以便在标的证券价格下跌中获得收益。

1、认沽期权买入开仓是所有期权策略中最基本的一种。

2、当投资者认沽期权买入开仓就相当于买入了一种权利,即在合约交割日有权以约定价格(执行价)将一定数量的标的证券卖给期权卖方。当期权买卖双方完成交割后,合约也至此终结。

3、基于上述对于认沽期权买入开仓的交易目的和合约终结方式,可以得到认沽期权买入开仓在合约交割日的最高利润、最大亏损以及盈亏平衡状态对应的标的证券价格(盈亏平衡点): 最高利润=行权价格—构建成本 最大亏损=认沽期权的权利金(构建成本) 盈亏平衡点=认沽期权的行权价格—认沽期权的权利金

认购期权买入开仓是指投资者未持有某认购期权合约时开始买入该合约,或者投资者增加该合约的头寸。 如果投资者看多市场,但同时又不想踏空,可以买入认购期权,只需少量资金用来支付权利金,就可锁定买入价格、放大收益与风险。 当投资者预计标的证券价格将要上涨,但不愿承担过高的投资风险时,可以买入实值认购期权。尽管此时期权的权利金较高,但是投资者的风险相对降低了。 当投资者对标的证券价格强烈看涨,希望通过期权的杠杆效应放大上涨所带来的收益时,可以买入虚值认购期权,进行方向性投资。因为只需要付出较少的权利金成本,就可以获得标的证券价格上涨带来的收益。

以上就是关于认沽期权是什么意思的问题的全部内容了,希望这些认沽期权是什么意思的4点内容能够解答你的疑惑。