股价接近高点:腾讯不当“中国版巴菲特”

作为我国最重要的科技企业之一,腾讯在2025年大有一扫往日阴霾的气势,股价此前价已经接近2021年的高点,不过许多朋友并没有表现过分乐观,反而对此持以审慎态度:

此前无论出于监管(针对“无序扩张”)还是业务方面(TO B化转型),腾讯都面临相当大的挑战,这与2021年之前的高光又不可同日而语的,如今市值又要摸到高点难免有几分狐疑。

每每与朋友们谈及腾讯,总会涉及上述问题,这不仅涉及“估值问题”,还涉及企业的长期“定性”。

针对上述现象,我们撰写本文,核心观点:

其一,以2018年为界,之前腾讯侧重投资,其后开始回归主业,2024年这一趋势更加清晰;

其二,短期内资本市场波折主要源自美国政府停摆对流动性的冲击,该情况在11月中下旬会得到缓解,市场仍然对转型中的腾讯寄予厚望。

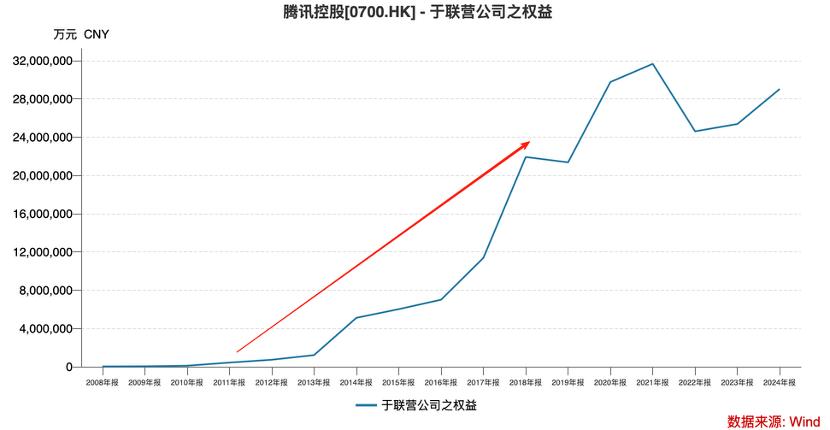

腾讯押注核心业务:投资权重进一步淡化

在相当长时间内,腾讯一方面凭借自身优势构筑了强大的业务护城河(游戏,广告以及云计算等),利润之厚着手令人咋舌,另一方面在2010年之后,腾讯调整其业务扩张模式,围绕其生态进行了一系列回报率颇高的投资(如京东,美团,拼多多,快手等),“中国巴菲特”称号也因此鹊起,高光时刻可谓是“文体两开花”。

该模式设计初衷是美好的(利用现金和生态优势提高成长上限),只是在现实运行中会常见“跛脚”:投资业务过于优秀,以至于自身业务发展过于“佛系”,虽占据多个先天优势,但还是错过了直播,短视频等热门赛道的先发时机,市场开始关注腾讯能不能打这一敏感问题。

对腾讯中长期的判断不应该局限在短期游戏,广告的增长上(尽管近期该部分业务表现较为亮眼),而是要观察企业是否调整经营模式,是否全面提高经营效率来修补以往模式的“bug”。

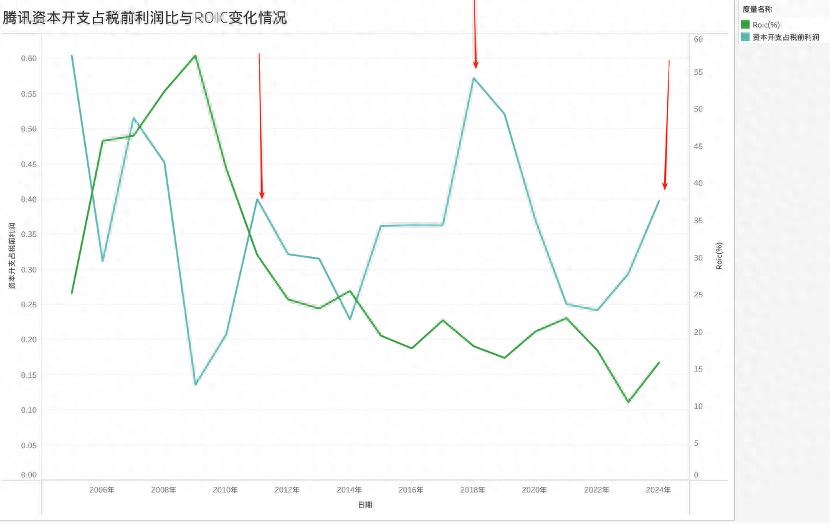

企业强化业务投资,必然会体现在“资本开支”这一会计目录中。2010年之后,尽管腾讯ROIC(投入资本收益率)仍在30%以上,属于非常优秀的数据,但企业仍然降低了投资占利润比,自此之后腾讯资本开支占税前利润比例均触顶下行。

该周期内腾讯股息支付率在11%上下,资本开支占比则在35%上下,两者相加不足50%,这给投资业务提供了丰沛的现金支持,腾讯创投化由此开启。

复盘“3Q大战”,市场和舆论往往集中在腾讯“被迫”调整战略,从靠自己“面面俱到”式扩张转向投资优秀企业,自此“腾讯系”开始声动江湖。在上图中,我们其实并没有看到“被迫”二字,而是主动为之:

彼时正处于移动互联网爆发前夜,资本回报率高达30%,堪称是一个“遍地黄金”的时代,腾讯投资业务可以快速提高“掘金”效率,且稀释对短期集团财报的负担。换句话说,腾讯虽然自身错过了短视频,直播,电商等热门赛道的黄金期,但投资业务依然让股东从上述赛道获得丰厚回报。

上述路径在2018年被打破,彼时企业开始进行了TO B化战略调整,如加注云计算为代表新兴业务的投资,当年资本开支占税前利润飙升到了54%的高点,业务模式的转变开始影响企业的资本配置,也恰在此时,市场内外开始反思腾讯创投化对其自身的影响:企业核心竞争力有所弱化,其在耀眼的投资业务面前黯然失色。

2020年之后,外部环境又发生了剧烈变化,主营业务受宏观因素影响颇大,2022年美联储开启加息周期之后,腾讯亦要通过回购等手段对冲南非大股东减持对股价的影响,资本开支占比出现了一定幅度的下调,有朋友认为腾讯又重返了投资舒适区。

不过其后随着外部环境的改善,腾讯继续保持了对资本开支的“慷慨”,2024当年腾讯税前利润为2415亿元,分红了380亿的现金,回购就消耗了1020亿现金,利润留存留给的900多亿全部投入资本开支,占利润比率出现回弹至近几年高点。

虽然腾讯核心业务收入和利润均呈现了不同程度的回暖态势,但这也不意味着腾讯要重新回到2018年之前的“两条腿模式”(主营业务+投资),相反就近两年情况来看,腾讯对主航道业务的资本开支抱以热忱,尤其当大模型越发进入算力竞争之后,短期内资本开支占利润比将维持在50%以上规模,投资业务权重将进一步稀释,仍然延续了2018年的战略。

如今腾讯市值已经接近历史高点(头部互联网企业反弹最快的),综合考虑上述因素之后,市场对其重估已经不仅仅局限在短期利润的回弹方面,而是寄希望于腾讯主营业务能够重燃激情,包括但不限于AI。

经营路径在调整,估值逻辑也必然随之调整。

短期股价波动:美国政府摇摆“抽”走流动性

接下来我们简单评判腾讯以及整个港股市场的中期走势问题,这也是近期大家最为关心的话题。

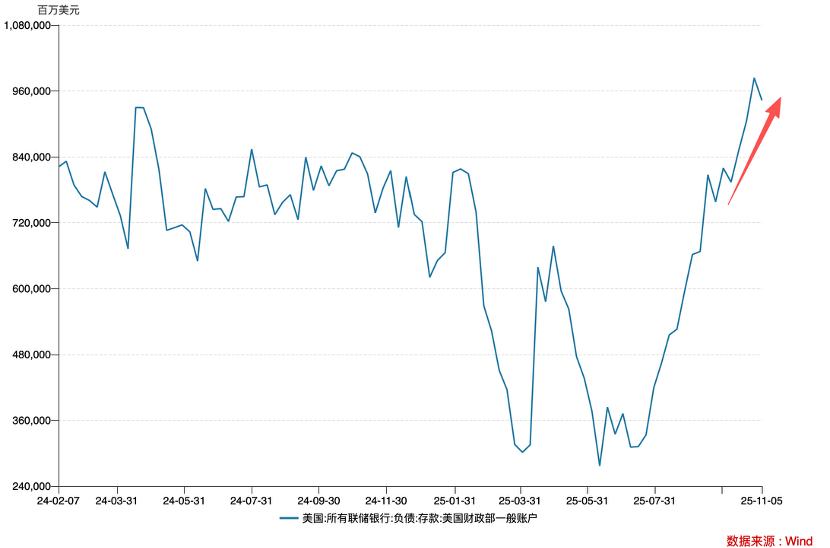

那么此次资本市场回调由何而起呢?原因其实非常简单:美国政府的停摆,市场流动性受到制约。

2025年9月30日由于美国共和、民主两党在医保相关福利支出等方面存在分歧,美国国会参议院未能在9月30日上一财年结束前通过新的临时拨款法案,维持政府正常运转的资金耗尽。10月1日起,美国联邦政府时隔近七年再度“停摆”。

其锁链反应乃是,美国财政部一般账户开始“只进不出”(发债等增收业务在继续,但不支出),目前该账户余额已经接近万亿美元大关。

也就是说,将近有一万亿美元的资金被“锁在”财政部一般账户,也就抽走了市场流动性。

这也就导致:市场流动性收缩——债市和股市资金供应受到制约(债券价格也在缩水)。

近期美港股资本市场的动荡结源于此,如今美国政府停摆时间已创新高,11月中下旬政府有望重新开门,届时财政部一般账户将重新释放流动性。

近期的波动并不足惧,这也给腾讯顺利进行模式切换提供了绝佳时机:当前腾讯ROIC仍接近20%,为扩大投资提供了良好的财务环境。加之南非大股东减持工作也基本告一段落,也将减轻企业回购对现金的影响。

相较同类企业,对腾讯的分析是最为繁琐和复杂的,大量投资资产分布在“联营”“合营“”全面收益资产“”权益收益资产“等会计目录中,但当我们理出资本开支这条“线头”后,回归业务的线索就会越发清晰。腾讯也太需要证明自己不仅能投资,也还能“打”了。