美国加息落地,国内惊魂一天:A股下跌,人民币大贬,首见国债期货跌停,都说见世面了

加息、货基赎回、委外缩减、美元指数狂飙、人民币大贬、基本面暂时企稳…市场终于从脆弱变成崩溃,然后是国债期货跌停,再紧接着是止损盘的恐慌和踩踏,今天的下跌幅度是近几年罕见的,今天终于见识了市场似乎要崩溃的样子。

很多金领都表示要Mark一下——-职业生涯难忘的一天。也有研究员苦中寻乐:作为年轻研究员,没见到1995年的327国债期货事件,见到这个也算见世面了吧!

如果你身边有朋友是做债的,最近吃饭聚餐就不要和他AA制了,你请他吧。有时间多陪陪他,理解他、包容他,最重要的是和他聊天时,千万不要提起这几天债市的行情。如果他想去楼顶、河边等地方,请紧密陪伴。

今天对国债期货是个黑暗的日子。开盘不久,5年期和10年期国债期货双双跌停。随后,央行逾千亿净投放驰援资金面,债市恐慌一度有所缓解。但午后,债市又开启了狂跌潮,最终国债期货收盘接近跌停。

两年的债牛行情成就了一批金领,今年10月前债市一路走牛,惹得隔壁做股票的兄弟很是羡慕。然而,突如其来的债市调整,让一些高配长久期利率债的机构苦不堪言,债基产品回撤、赎回加剧,对做债的来说,这个冬天实在有些冷。

美联储动真格,国债期货首现跌停

与股市不同,债市对普通老百姓来说还是比较陌生,但如果你装了金融类软件的APP,最近一定经常看到诸如“10年期国债收益率创新高”、“国债期货暴跌”之类的消息。在不少业内人士看来,这一波凌厉的调整有些出乎意料。

今日凌晨美联储宣布,将基准利率调升25个基点,从0.25%-0.5%上调至0.5%-0.75%。此外,联储的最新经济及利率预期显示,联储预计2017年将加息3次,比原预期多1次,该消息犹如一记闷棍敲向债市,引发市场加速下跌。

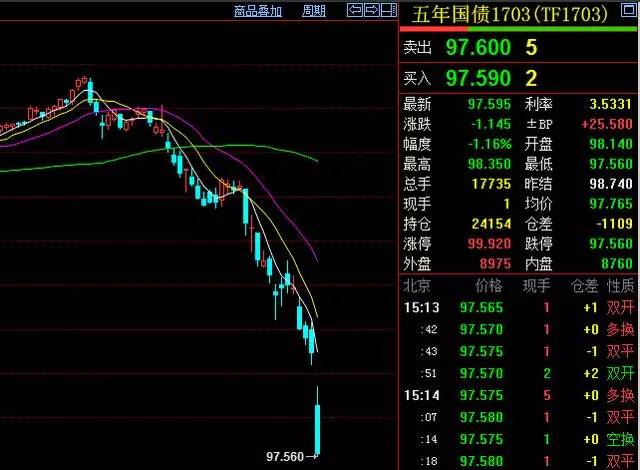

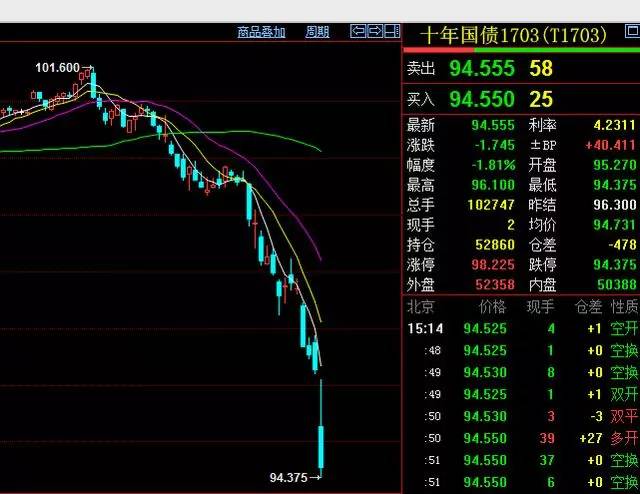

国债期货开盘大跌,5年期国债期货主力合约TF1703、TF1706跌停,10年期国债期货主力合约TF1703、TF1706跌停。

5年期国债期货走势

10年期国债期货走势

利率债成为重灾区。12月15日,反映债市预期的五年期和十年期国债期货早盘大幅低开下挫,盘中一度跌停,为上市以来首次。其中,十年期国债期货主力合约收报94.555元,下跌1.81%。拉长周期看,11月至今跌幅已经超过6%。现券市场同步下跌。对债券来说,这样的跌幅已相当可观。

周一的债市暴跌仍历历在目,对此,海通证券姜超认为,第一个解释是担心通胀大幅上升。第二个解释是担心汇率贬值。但真正的原因应该是流动性收紧。

“无论债市股市,都和流动性密切相关,但不同的是债市反映的是金融市场的整体流动性,而股市主要反映的是自身的流动性。代表金融市场流动性的指标主要是回购利率,此前11月底的银行间7天回购利率最高到过3.5%以上,比8月份的低点上行了100bp,意味着流动性出现了明显的收紧。但是最近两周7天回购利率已经降至2.6%,貌似流动性有所改善。

但我们发现,3个月回购利率目前高达4.3%左右,而此前一直在2.8%左右。而从现在往后看3个月将跨越元旦和春节,而元旦后面临换汇压力、春节有居民提现压力,都是对流动性的考验,这就使得跨年资金极不便宜。这说明金融市场的流动性结构出了问题,高度缺乏跨年资金。”姜超指出。

赎回加剧,类股灾踩踏效应显现

债市调整本身并不可怕,令人担忧的是类股灾的踩踏效应正在显现。

坊间传言做债机构近期交易违约事件频发,而这些风险事件的背后是流动性枯竭的阴云,值得注意的是,由于对债市预期恶化,近期各类债券基金赎回正在加剧,公募债基首当其冲。

有公募债券基金经理向券商中国记者哭诉基金赎回量骤增,压力山大。做债的在金融行业里算是小众,动辄上亿的生意让这个圈子逼格相当高,眼下形势却急转直下。

“大部分公募债券基金,受伤厉害。尤其是转债基金,这一波至少15%-20%的跌幅。因为此前股市向好,他们买入了较多的可转债产品所致。”某公募基金人士表示,本轮债市调整背后的大背景是央行主导的去杠杆。但金融机构最初没有对此加以足够重视,以至于慌不择路。下一步,流动性仍面临外流压力,主要是2017年初个人居民5万美元换汇额度释放。

不过,该人士认为,基金赎回9、10月份已经展露苗头,对于客户结构单一的基金来说,赎回压力不大。现在1年期CD(大额存单)收益率在4%以上,可以一定程度满足保险资金的匹配需求。由于险资被要求限制进入权益类市场,所以险资对固收市场有一定支撑作用。这一波流动性压力,是阶段性的,不太可能有雪崩出现。

另有业内人士爆料,某公募股债混合产品由于重仓30年国债,本轮回调超过20%,一个月的下跌等于今年白干了。现在的大规模赎回有点类似股灾的情况,毕竟早点赎回能够减少亏损。

股债汇三杀下央妈出手稳定市场

除债券市场大跌外,股市、汇市今日同样表现不佳,A股继续回落,在岸人民币兑美元跌破6.93,呈现股债汇三杀的局面。

为了稳定动荡的市场,央行再度出手。上午以利率招标方式开展了2450亿元逆回购操作,其中包括1400亿元的7天期、450亿元的14天期以及600亿元的28天期,中标利率分别为2.25%、2.40%与2.55%。15日有500亿元14天期逆回购和500亿元7天期逆回购到期,央行当日在公开市场实现净投放资金1450亿元。由此,也结束前一天的连续三日零净投放。

有机构人士证实,央妈同时还进行了窗口指导。相关部门向一些大行要求:

1、当日早盘国债期货跌停,非银机构融资困难。央行表示早盘国债期货受多重因素影响跌停,非银机构融资出现困难。从央行监测和非银机构反映的情况来看,商业银行对非银机构的资金融出持续收缩,在一定程度上造成近期债券市场的非理性波动。

2、央行将通过公开市场操作保证银行流动性需求。央行表示将通过公开市场操作等方式满足银行的流动性需求,公开市场操作一级交易商应主动承担货币政策传导和稳定市场的责任,自身的缺口和市场的融资需求均可向央行申报。

3、央行要求银行不要收缩对非银机构的融资。为维护市场稳定,央行要求一级交易商不要主动收缩对非银机构的正常融资规模。

盘点国内的债市资金

债市在国内金融市场体量庞大,国内债券投资者以金融机构为主,银行是其中大头。根据普益标准数据,2016年三季度末银行理财存续规模约为27.1万亿元,较2015年年末的存续规模23.67万亿元增长了14.49%。从资金投向看,债券和货币市场在总规模中占比超过7成。不少银行今年债券投资比例有所增加。其他机构如保险公司、券商也会在债券上持有较多头寸。

对于普通投资者而言,参与债市主要通过债券类基金。据WIND数据显示,截止12月14日,各类债券型公募基金资产净值合计为1.47万亿元,货币市场型基金资产净值合计4.7万亿元,这两类对利率敏感的公募基金占比达到68%。

债券类私募近年来规模发展迅速,不过由于债市门槛较高,占比仍在少数。据朝阳永续数据显示,债券私募基金约占全市场的8.7%。

“现在还看不到太多转机,这个趋势还在恶化,资金还在收紧。春节之前应该没有新增资金进来,过完年新的换汇又开始了。年底大家想出业绩,还在死扛,但按照现在的估值来卖肯定是卖不掉了,过了元旦可能有集中退出的风险。这有点像去年股市在熔断前的状况,

大家都不看好,但是仓位还比较高。”有机构人士忧心忡忡的表示。

不过,博道投资认为,债市暴跌之后,往往就是大机会的来临。恐慌的背后,应该看到实质相应应对,才能坚定信心,守得云开见日月。美国加息步伐太快对全球经济的负面影响,从而影响明年真实的加息进度,预测差会带来巨大的投资机会。房地产和高债务率基本绑架了国内货币政策,国内加息的概率不大,对比贷款利率,目前债市收益率非常具有吸引力。未来随着情绪稳定,资金将重回债市。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcn

Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。