一篇文章带你看懂ETF(建议收藏)

东方财富网

https://caifuhao.eastmoney.com/news/20240329145754681414270

ETF作为一种高效的指数化投资工具,兼具股票、开放式指数基金及封闭式基金的优势与特色。本文将从ETF的定义、优势、适合的投资者类型、交易方式、与场外基金的区别以及ETF交易中的专业术语等方面,为您全面解析ETF的投资价值与操作要点。

一、什么是ETF?

ETF简称交易型开放式指数基金。它兼具股票、开放式指数基金及封闭式基金的优势与特色,是高效的指数化投资工具。ETF可以像股票一样在证券交易所买卖,也可以向基金管理公司申购赎回份额,投资者买卖ETF,等于买卖了他所跟踪的指数。

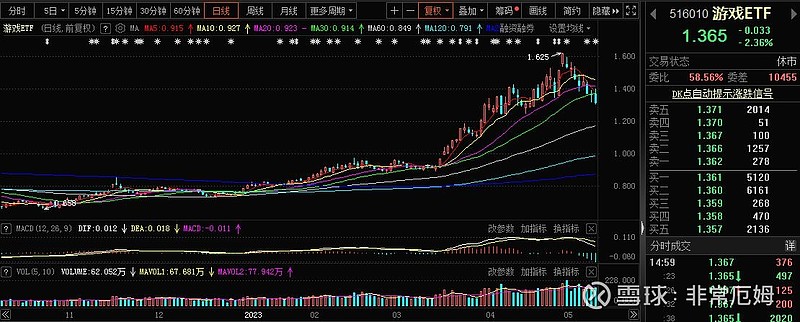

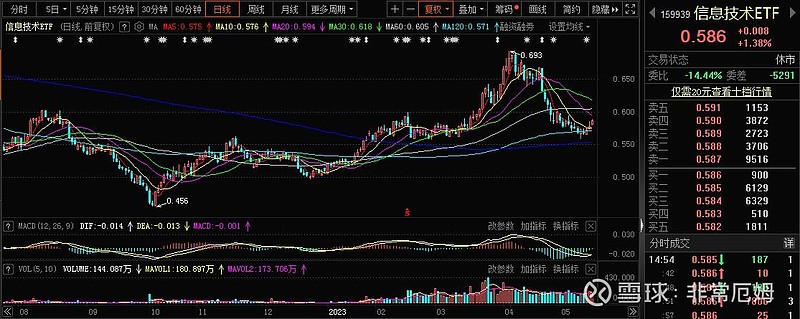

二、为什么要买ETF(对比股票)?投资风险分散:ETF作为一篮子证券组合,其投资风险集中风险能在一定程度得到分散。投资成本更低:ETF交易免印花税和过户费,交易佣金也可以调更低,有券商佣金万0.5,比买卖来回股票的交易费用低很多,货币债券类ETF无手续费用。投资效率更高:债券、黄金、货币、跨境类ETF已经实施“T+0”交易。投资范围更广:股票、债券、黄金、货币、海外市场皆可投资。三、什么样的散户投资者适合买ETF?找不到好股票:股票太多,不知道怎么选无从下手。资金不多:想买明星股票,但很多价格很高,一手就要十几万。投资成本高:有的时候投资收益跑不赢大盘指数,交易的手续费还不少。交易效率低:不喜欢股票的T+1交易机制,想要T+0交易。四、如何买卖ETF?

ETF的交易和股票交易方式完全相同,投资者利用现有的证券账户即可进行交易,而不需要开设新的账户。同样,ETF的交易也遵循股票交易的有关规则。在股票账户中输入ETF代码及委托数量即可买入。

五、ETF与场外基金的区别?投资渠道不同:ETF在场内买卖,是要开通股票账户。其他场外基金则需要在场外申购赎回,可以在爱基金,支付宝等常见的平台上交易。交易的机制不同:普通的开放式基金是不能在场内交易的,而ETF可以。(所谓场内交易就是在股票二级市场里,ETF可以和股票一样上市交易)。在透明度与流动性上的不同:ETF每日公布投资组合的份额、日间实时公布单位净值,而封闭基金每季度或者半年公布一次组合,每周公布一次净值。交易成本差距很大:场外基金交易成本比ETF要高很多,其中,基金管理费可能是整个基金手续费中最神秘也最高的一部分,很多人最后损失在这个上面。相比之下,ETF的交易成本要远低于场外基金的交易成本。六、ETF交易中的IOPV、溢价率是什么?

IOPV:基金份额参考净值是由交易所根据基金管理人提供的计算方法和证券组合清单,盘中按最新成交价格实时计算并公布的基金份额净值估计值,以供投资者参考。深交所于交易日通过行情发布系统每15秒公布一次百份基金份额参考净值。

溢价率是一个直观的指标,它表示相对于参考净值投资者在场内购买ETF是贵还是便宜:溢价率=ETF成交价格/当前IOPV-1。

举个例子:某个时刻,中概互联ETF的价格为1.069元此时交易所公布的实时参考净值I0PV为1.052元,则根据以上公式计算出溢价率为+1.62%。

七、ETF套利

传统ETF交易机制有两层:首先,在交易时间内,投资者在一级市场可以随时以组合证券的方式申购赎回ETF份额;其次,在二级市场上,ETF在交易所挂牌交易,投资人可按市场价格买卖ETF份额。

当ETF的二级市场价格高于其基金份额参考净值(1OPV)一定幅度时,投资者可用相对较低的价格申购ETF份额,以较高的价格在二级市场卖出获得套利收益;当ETF二级市场价格低于IOPV一定幅度时,投资人可以反向操作。该种套利模式需要投资者有一定的资金基础,过少资金无法操作。

ETF上市后的申购赎回相当于是ETF份额与一篮子股票组合间的转换,对ETF本身来说没有现金压力,因此ETF往往都重仓甚至是满仓状态。