后市观点

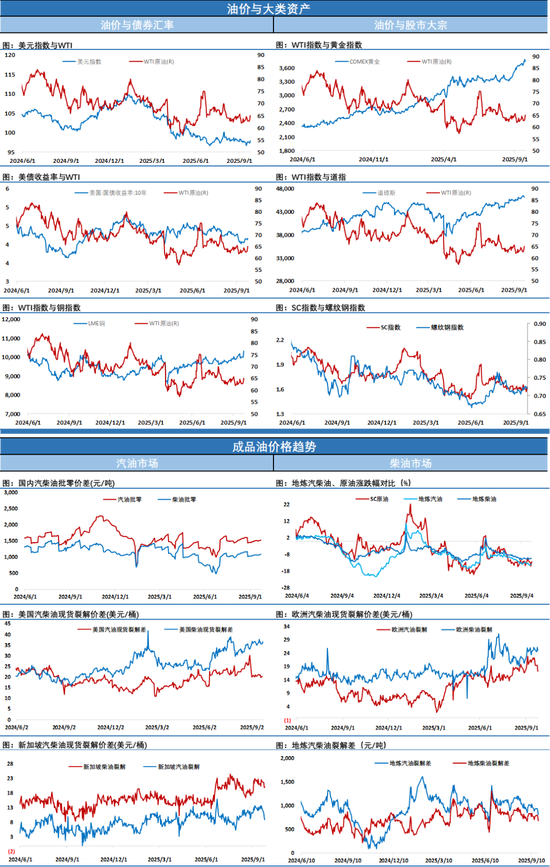

油价周四继续收涨,节奏上没有像过去2个交易日在欧洲时段开始发力拉升,而是有所降温,盘中震荡回落一度跌超1%,不过夜盘油价再次拉起,以军空袭也门首都萨那,接棒围绕俄罗斯能源担忧题材,地缘扰动持续推动油价的反弹。

俄罗斯副总理诺瓦克周四表示,俄罗斯将把柴油和汽油出口禁令延长至年底,这凸显出在乌克兰加强了对众多炼油厂的无人机袭击之后,俄罗斯国内成品油供应吃紧。事实上9月乌克兰除了继续加大对俄罗斯炼油厂袭击力度,也开始打击包括港口和管道在内的俄罗斯石油出口设施,这可能迫使俄罗斯出口下降,影响经济收入,内外均陷入困局的被动局面,从经济上施压迫使俄罗斯回到谈判桌,另外近期俄罗斯飞机进入北约国家领空及特朗普对俄罗斯言论的变化让市场警惕战争外溢风险,这也是过去几天油价反弹的重要驱动。

另外周四中东实货市场价格回落,本周中东实货市场震荡中有转弱迹象,但最近二周EIA库存报告显示石油市场并没有大幅累库,供需层面暂时还没有油价带来很强的下行压力,这一点从油价的走势上也能看得出来,资金做空意愿不足,这也是周中油价能有快速反弹的一个重要条件。

布伦特原油已经突破了9月高点,虽然还不能确定油价有效突破上档阻力,但地缘层面的扰动确实在推动油价加大反弹力度,油价走势进一步转强,短线有超买迹象,关注资金追涨意愿,油价的节奏随着各类消息不断做着调整。注意节奏把握,谨慎参与。

每日动态

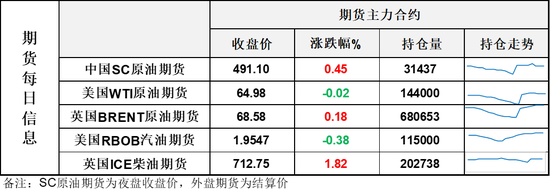

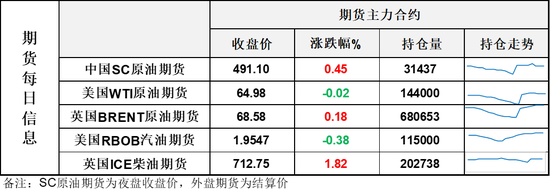

【1】WTI主力原油期货收跌0.01美元,跌幅0.02%,报64.98美元/桶;布伦特主力原油期货收涨0.12美元,涨幅0.18%,报68.58美元/桶;INE原油期货收涨0.45%,报491.1元。

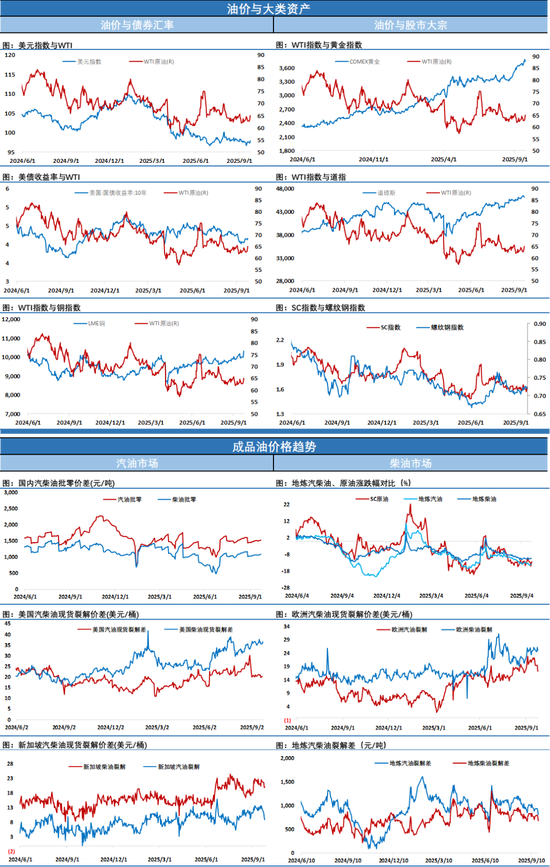

【2】美元指数涨幅0.61%,报98.47;港交所美元兑人民币涨幅0.05%,报7.0909;美国十年期国债跌幅0.22%,报112.36;道琼斯工业指数跌幅0.38%,报45947.32。

近期要闻

【1】俄罗斯副总理诺瓦克周四表示,俄罗斯将在年底前对柴油出口实施部分禁令,并延长目前对汽油出口的禁令。在乌克兰加强了对众多炼油厂的无人机袭击之后,俄罗斯几个地区正面临某些等级燃料的短缺。报道引述诺瓦克的话说,石油产品有少量短缺,但库存已被用来补缺。柴油禁令适用于转售者,而不适用于生产商。汽油禁令既涉及生产商,也包括转售商,但不影响俄罗斯与蒙古等其他一些国家之间的政府间协议。诺瓦克表示:“我们将很快将汽油出口禁令延长至今年年底,对非生产商的柴油出口禁令也将延长至今年年底。”

8月以来乌克兰加大了对俄罗斯能源基础设施的无人机打击力度,炼油厂成为主要目标。这些袭击并非随机,而是瞄准了最敏感的设施,如原油馏分塔、催化裂化装置、加氢裂化和重整器等。结果是下游系统日益脆弱,停机时间延长,重启推迟,工厂被迫进行昂贵的非计划内维修。

8月份原油加工量降至约510万桶/日,随后在9月份进一步降至约490万桶/日,较此前预测的水平下降了30万至50万桶/日,较上年同期减少了约40万桶/日。对于第四季度,俄罗斯的炼油厂运行预计平均约为每天525万桶——纸面上看起来稳定,但这种脆弱的平衡可能会在面临进一步的罢工时崩溃。俄罗斯第四季度原油供应前景预计为中性至负面。炼油厂袭击导致的物流瓶颈和有限的闲置生产能力将限制第四季度任何原油供应的上行空间。预计海上原油流量在第四季度也将增加。从国内炼油系统被挤出的原油将被重新定向到出口市场。无法立即找到买家的桶装原油可能会进入浮动储存,保持俄罗斯海上原油数量强劲。

【2】【油市警报:供应洪水来袭,基准价跌至数周低点】

⑴ 周四,由于强劲的供应压力,中东原油基准的阿曼、迪拜和穆尔班价格暴跌,跌至数周低点。

⑵ 现货市场数据显示,迪拜现金原油对掉期合约的溢价下跌 32 美分,至每桶 2.32 美元。

⑶ 交易商表示,Mercuria 在 Platts 窗口的迪拜现货交易中,向 Gunvor 和 NPI 交付了另外两批 Upper Zakum 原油货物,使其本月累计交付量达到 35 批。

⑷ 包括Trafigura 和 Sinochem 各一批货物在内,本月累计交付的 Upper Zakum 原油货物总计 37 批,相当于 1850 万桶。

⑸ 在现货交易中,PTT 购买了两批 Murban 原油和两批 Das 原油,每批均为 50 万桶,用于 11 月份装载,供应给 IRPC 炼油厂。

⑹Mercuria 和 Shell 出售了 Murban 货物,而 PetroChina 和 Chevron 出售了 Das 货物。

⑺ 机构和分析师指出,印度炼油商正在提高汽油和柴油出口至数年来的最高水平,原因是原油加工能力扩大以及国内乙醇混配增加,这释放了燃料供应用于海外市场。

⑻ 行业伞状组织周三表示,在伊拉克库尔德斯坦运营的八家石油公司,其产量占该地区 90% 以上,已与伊拉克联邦政府和库尔德地区政府原则上达成协议,将恢复石油出口。

⑼ 达拉斯联邦储备银行周三发布的一项调查显示,德克萨斯州、路易斯安那州和新墨西哥州等主要产油州的石油和天然气活动在第三季度略有下降,当地高管对该行业的看法越来越消极。。

【3】【能源变局:BP重磅修正,石油需求峰值延后五年引爆市场】

⑴ 英国石油公司(BP)周四发布年度《能源展望》,将其对全球石油需求峰值的预测从2025年推迟至2030年。

⑵ 在“当前轨迹”情景下,全球石油需求量预计到2030年将达到每日1.034亿桶,到2050年降至每日8300万桶。

⑶ 此次预测修正主要源于能源效率提升步伐的放缓,去年报告曾预测需求在2025年见顶于每日1.02亿桶。

⑷ 若实现“低于2摄氏度”气候目标,石油需求将在2025年达峰,峰值量为每日1.022亿桶,到2050年大幅降至每日3380万桶。

⑸ 天然气需求到2040年将增长约17%,达到约48000亿立方米,随后趋于平稳。

⑹ 液化天然气出口量到2035年将增加至约9000亿立方米,其中超过50%的供应来自美国和中东。

⑺ 全球电力需求未来十年将增长约40%,到2050年翻倍,主要驱动来自交通电气化。

⑻ 到2050年,风能和太阳能将贡献一半以上的发电量,届时可再生能源在能源结构中的占比将超过煤炭。

新浪合作大平台期货开户 安全快捷有保障