过去小半年以来,A股主要宽基指数均显著涨幅,市场交投活跃,增量资金入场迹象明显。本轮行情由经济预期修复、产业结构性转型深化及全球流动性环境改善等多重因素共同驱动,其强度与持续性已引发投资者的广泛关注。

权益资产的强势表现,将对固定收益市场形成何种方向的牵引? 是重现历史上经典的“跷跷板”效应,还是在全球宏观新范式下走出不同以往的联动路径?

作为资产配置理论的核心议题,股债联动机制直接影响组合策略与风险管理效果。本文聚焦中国资本市场,通过回溯2005-2007年、2014-2015年、2019-2020年以及2024年9月这几轮典型A股牛市周期,系统梳理分析权益市场上涨对债券市场的传导机制与影响路径。

一、历年权益牛市回顾

纵观2005-2025年历次A股牛市,债市呈现规律性响应:在经济内生型牛市(如2006-2007年)中,权益市场上涨伴随经济过热与通胀预期升温,推动国债收益率系统性上行,债市进入熊市格局;而在政策驱动型牛市(如2014-2015年)初期,货币宽松常引发股债双牛,但牛市中期资金分流效应显现,后因政策收紧和去杠杆化,债市出现滞后性调整。2019-2020年的结构性牛市则呈现新特征,在创业板领涨的同时债市呈现宽幅震荡,10年期国债收益率区间反复波动,信用利差显著分化,反映市场风险偏好的多维度切换。而2024年9月的牛市在政策组合拳(降准降息、降房贷、创设新货币政策工具等)及高层“要努力提振资本市场”定调下启动,债市遭遇资金虹吸与复苏预期双重冲击,10年国债收益率迅速急升,后在政策指导下企稳。

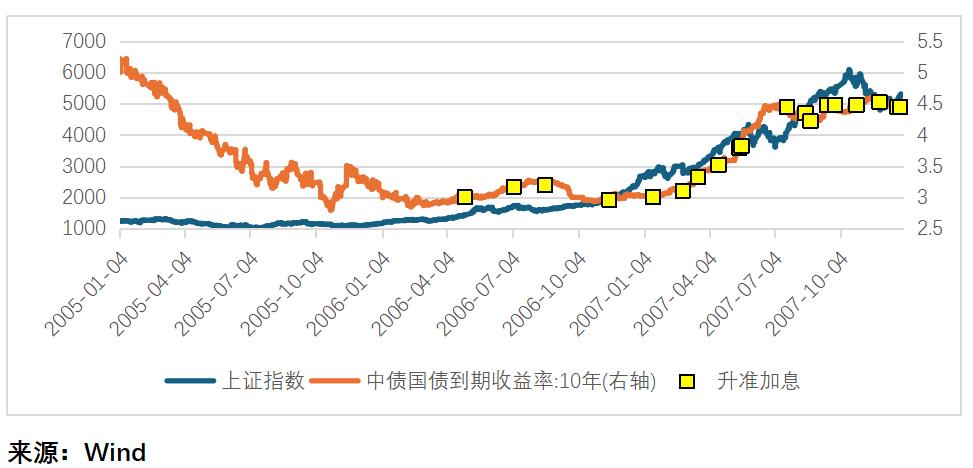

2005-2007年权益牛市

在2005-2007年史诗级牛市中,上证指数从1000点飙升至6000点。驱动这轮牛市的核心因素包括强劲的宏观经济背景(期间GDP连续保持两位数增长)、人民币开启升值进程吸引国际资本流入,以及最为关键的制度性变革——股权分置改革。该改革通过非流通股股东向流通股股东支付对价的方式,解决了长期困扰市场的同股不同权问题,极大扭转了投资者预期,奠定了牛市根基。市场呈现出明显的普涨格局,尤其是银行、证券、有色等大盘权重股成为领涨先锋。

与此同时,这场权益市场的狂欢对债券市场构成了显著的压力,两者呈现出典型的“跷跷板”效应。债市在此期间整体步入熊市,十年期国债收益率从低点约2.78%攀升至4.60%附近。其影响主要通过三个路径传导:首要的是货币政策持续收紧,为应对经济过热和不断攀升的通货膨胀(CPI最高触及6.9%),中国人民银行在期间连续8次上调存贷款基准利率、11次上调存款准备金率,货币政策的紧缩直接推高了市场利率水平。其次是强烈的资金分流效应,股市巨大的赚钱效应吸引大量资金从债市、银行储蓄等低风险领域涌入股市,导致债市面临需求减弱和资金流出的压力。最后是经济基本面与通胀预期,强劲的经济增长和通胀风险提升了投资者对债券收益率的要求,以补偿购买力可能被侵蚀的损失,从而推动债券收益率上行。

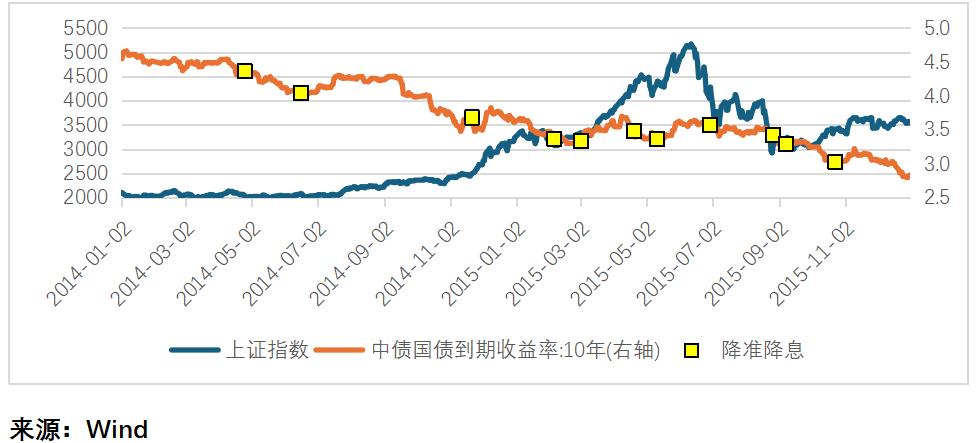

2014-2015年权益牛市

2014年至2015年,中国A股市场迎来了一轮迅猛的牛市行情。行情自2014年7月从2000点附近启动,在券商板块的引领下快速攀升,至2015年6月12日达到5178点的阶段高点,期间上证指数累计上涨约159%,创业板指涨幅更是超过200%。与2007年由基本面驱动的牛市不同,本轮上涨的核心动力来源于货币宽松与杠杆资金的双重推动。中国人民银行在此期间连续实施多次降息和降准操作,释放出充裕的流动性。同时融资融券与场外配资规模急剧扩张,两市融资余额从年初约3500亿元激增至接近2.3万亿元,成为市场上行的关键推手。改革牛、国家牛等乐观叙事进一步提振了市场情绪。

这轮权益市场牛市对债券市场的影响呈现出明显的两阶段特征。在2014年至2015年6月股市主升阶段,市场出现了罕见的股债双牛格局。其背后核心逻辑在于股债两市拥有共同的驱动基础——货币宽松。央行降息降准不仅压低了无风险利率,直接利好债券市场,推动10年期国债收益率从4.6%下降至3.6%,同时释放的流动性也大量流入股市。加上当时宏观经济增速放缓,工业领域持续面临通缩压力,进一步增强了债券的避险属性和配置价值,保险资金等长期机构资金持续增配债市。

然而,随着2015年6月监管层严查场外配资引发股市暴跌,股债关系迅速逆转,经典的避险跷跷板效应重新显现。股灾导致市场风险偏好急剧收缩,大量资金撤离股市并涌入债市寻求避险。同时经济前景担忧加剧,市场预期央行将出台更大力度的宽松政策以应对风险,从而进一步利好债券市场。十年期国债收益率自股灾前的3.6%一路下行,至2015年下半年一度跌破2.8%,创下多年新低。这一历程表明,在牛市泡沫阶段,流动性共同推升股债两市;而在泡沫破裂之后,风险偏好切换主导资金流向,债市成为显著的避险受益者。

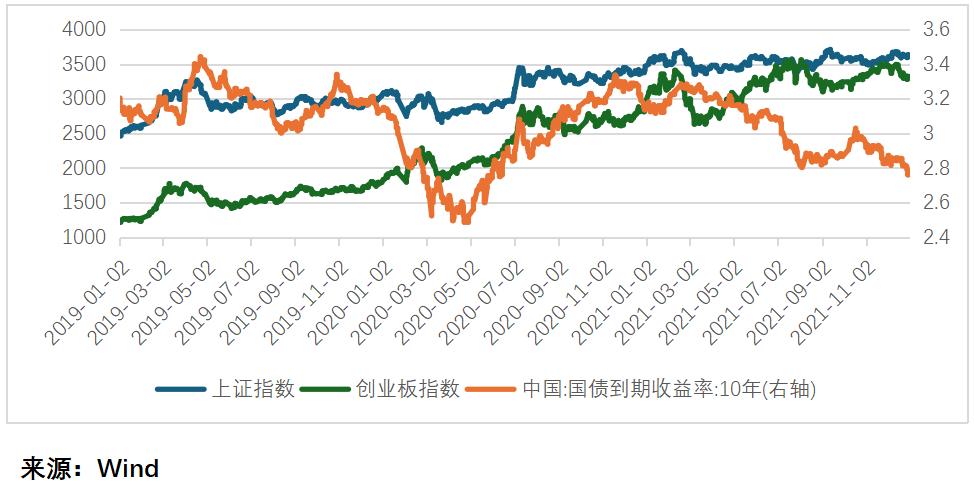

2019-2021年权益牛市

2019年至2021年,中国A股市场经历了一场深刻的结构性牛市。行情自2019年初启动,创业板指从1200点附近最高涨至近3600点,涨幅惊人,但市场内部极度分化。驱动本轮牛市的核心力量并非全面的经济过热或货币“大水漫灌”,而是三大结构性因素:一是以科创板设立和注册制试点为代表的资本市场深度改革,为科技创新企业提供了上市通道并重塑了估值体系;二是公募基金行业迎来爆发式增长,在理财产品净值化转型背景下,居民储蓄通过基金大规模入市,“龙头”和“赛道”投资成为主流;三是金融对外开放深化,外资持续流入。这导致市场资金高度集中于“核心资产”(如消费、医药)和高景气“赛道”(如新能源、半导体),而非全面普涨。

与此同时,本轮牛市与债券市场的关系呈现出复杂的动态演变特征,并非简单的“跷跷板”效应。在2019年,由于经济面临下行压力且货币政策保持稳健偏松,股市的上涨更多源于估值修复和长期改革预期,与债市走牛一度形成了“股债同涨”的局面。2020年疫情爆发后,市场演绎了典型的“两阶段”行情:疫情初期避险情绪升温,央行投放流动性,导致“股跌债涨”,十年期国债收益率快速跌破2.5%;随着经济快速V型复苏,货币政策回归常态化,市场主线切换为经济修复,股市在景气赛道驱动下继续走牛,而债市则因经济向好和政策边际收紧进入熊市,收益率大幅回升至3.3%附近,此时呈现出“股牛债熊”格局。

进入2021年,两者关系变得更加复杂。经济复苏动能前高后低,同时PPI飙升至历史高位而CPI相较温和,形成“剪刀差”。债市在“经济下行担忧”和“政策克制预期”之间反复拉锯,十年期国债收益率在3.3%至2.8%之间宽幅震荡下行。股市内部也出现巨大分化,高估值“茅指数”回调,而周期股与制造业高精尖细分龙头板块接力上涨。这一时期,股债市场更多是对宏观经济和政策预期进行各自独立定价,其联动性减弱,时而同向波动,时而反向运动。

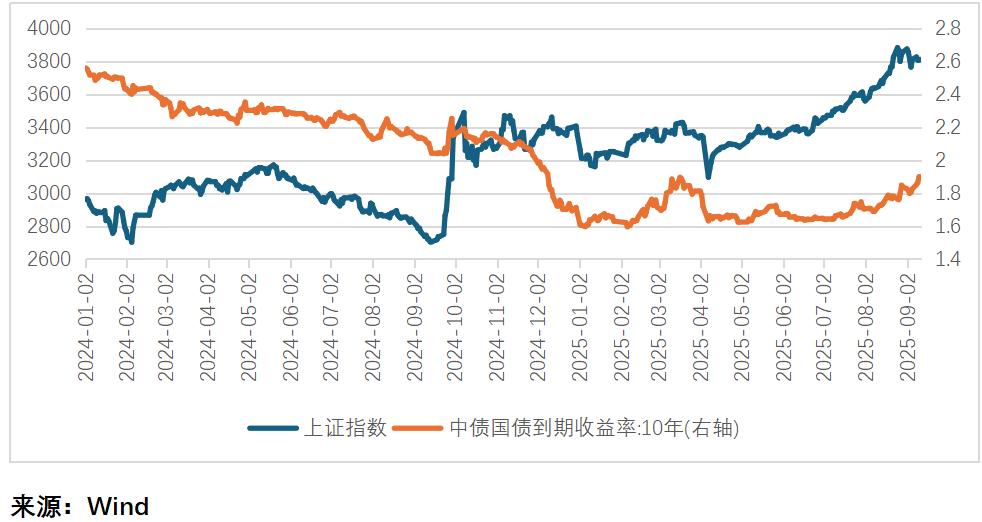

2024年9月-10月权益牛市

2024年9月24日起,上证指数在6个交易日内最大涨幅超20%,其中10月8日A股单日成交额创历史新高,达3.45万亿元,券商、半导体板块出现连续涨停,北向资金单周净流入规模创历史新高。进入10月,指数在3200点上方震荡整固,成交维持高位,市场风险偏好显著抬升。

超预期政策出台,权益市场快速拉升引发“股债跷跷板“效应明显,10年期国债收益率由9月23日的2.04%最高上行至2.25%,单周升幅达21bp,利率债基金遭遇连续净赎回,10月第一周流出规模超1200亿元。为平抑波动,央行于10月8日、18日两次开展MLF超额续作并重启14天逆回购,合计净投放1.3万亿元;同时窗口指导主要机构“不得集中抛售”,10月下旬10年国债收益率在2.20%附近企稳,收益率曲线走陡,短端下行幅度大于长端。

二、共性因素分析与思考

从历史经验来看,中国权益市场的显著上行阶段,债市呈现态势并非静态或单向的。这些时期所呈现出的某些共性特征和传导机制,值得深入剖析。

1.货币政策与宏观环境

从宏观视角看,权益牛市往往产生于特定的货币环境和经济周期中,这些因素同时直接牵动着债券市场的神经。历史经验表明,A股牛市多数诞生于流动性相对宽松的周期。央行通过降准、降息等手段释放流动性,初期会同时利好股债两市——充裕的资金既会追逐风险资产也会配置固收产品。但随着牛市推进,这种关系会逐渐变化。

在实际运行中,权益牛市对债市的影响因宏观背景不同而有显著差异。若股市上涨出现在经济过热时期(例如2007年),货币政策往往倾向于收紧,利率上升压制债券表现,债市随之走熊;相反,若牛市启动于经济承压阶段(如2014年),宽松政策通常延续,流动性充裕环境可能同时对股债两市形成支撑。

在影响政策节奏的诸多变量中,通胀水平(如CPI与PPI)尤为关键。物价走势直接牵动货币政策的松紧,从而间接塑造股债之间的强弱格局,甚至驱动大类资产风格的阶段性切换。

2.资金流动效应

从资金流动与配置的视角来看,市场情绪的转变往往引发大类资产配置的结构性迁移。当权益市场赚钱效应凸显,吸引力提升时,部分资金出于逐利动机可能从低风险资产转向权益类资产,引发显著的再配置行为。这类资金流动会直接扰动股债两大市场的供需格局,尤其在中短期维度上对债券收益率形成上行压力。

风险偏好的转变在这一过程中扮演了核心中介角色。随着投资者对经济预期趋于乐观,其资产组合的整体风险敞口往往上移,资金由防御型资产向进攻型资产倾斜。这一集体行为通过渠道效应、预期传染与流动性溢出等多重机制,实现跨市场传递。

尤其值得注意的是,不同属性的投资者在再平衡过程中行为迥异:散户往往更易受情绪驱动,在牛市初期倾向于将债市资金转向股市;而保险、银行等长期机构投资者则可能利用债市阶段性利率走高增配债券,以实现在组合层面的风险再平衡。

此外,随着中国资本市场对外开放进程的不断深化,外资行为日益成为不可忽视的变量。自2015年后“互联互通”机制扩容和入指进程推进,国际投资者对中国债市的配置需求显著上升。例如2019年全年,外资增持中国国债规模超过5000亿元,其配置行为不仅带来增量资金,更在一定程度上重塑了股债市场之间的流动性传导路径。

3.市场预期与情绪传导

市场预期与情绪传导是连接股债两市最直接、最迅速的桥梁,其核心在于风险偏好的转换。权益牛市本质上是市场风险偏好提升的过程。投资者从“避险”模式转向“逐险”模式,自然会降低对低收益债券资产的配置,转而追求更高收益的权益资产。这种风险偏好的转变是股债“跷跷板”效应的核心驱动力。

当股市持续上涨,会形成强烈的赚钱效应,吸引更多资金流入。这种预期自我实现的机制会不断强化风险偏好的转移,导致债券市场面临持续的资金外流压力。特别是在牛市中期到后期,这种效应最为明显。

另外,预期传导会深刻影响杠杆行为。牛市情绪升温往往伴随市场融资意愿增强,投资者通过两融等工具加杠杆入市。这意味着金融市场内的流动性将被更多地吸引至权益领域,同时可能导致债券市场面临去杠杆压力。监管层对股市过的关注,也可能引发对整体杠杆水平的调控,从而间接波及债市流动性,这种基于情绪的杠杆周期是影响股债轮动的重要放大器。

三、未来市场展望

2025年4月以来的新一轮牛市行情,继续延续着历史的启示。主要宽基指数持续上行的同时,10年期国债收益率已开启震荡上行通道,信用利差逐步走阔,”股债跷跷板”效应再度显性化。当下债市进入“博弈”状态,节奏把握与结构选择的重要性已超过对趋势方向的判断。综合来看,未来一段时间内,债券市场不具备趋势性牛市或熊市的基础,更多表现为区间震荡与结构性分化。历史经验表明,当权益牛市进入“盈利驱动”阶段时,债市往往面临较大回调压力;而若牛市因流动性收紧而提前结束,债券收益率的高点可能低于预期。在当前“政策有底、经济有顶、资金有波、外资有变”的多维博弈格局下,投资者更应注重强化配置节奏与信用分层思维,在波动中捕捉确定性机会,于分化中发掘真实价值。