期权波动率(Volatility)是期权定价的核心因素,它衡量的是标的资产价格(如期货、指数)在特定时期内的波动幅度和频率。理解并善用期权波动率,是从期权交易中获利的关键。掌握期权波动率分析,意味着从单纯的方向性交易,进阶到了基于“方向”和“概率”进行交易的阶段。

1、期权波动率在哪里看?

期权波动率包括期权波动率指数和隐含波动率,投资者不能直接“看到”期权波动率,但可以通过以下两种主要方式获取和观察其市场预期。

(1)期权交易软件或财经数据终端

这是投资者最直接获取期权波动率信息的地方。专业的期权交易平台(如国内的文化财经、易盛、Wind等)都会提供期权波动率指数和隐含波动率的数据。

隐含波动率序列:在期权上,每个行权价、每个到期日的期权都会有一个对应的隐含波动率数值。这个数值是平台根据期权市场价格、通过期权定价模型计算得出的,代表了市场对未来波动率的预期。

隐含波动率百分位是更高级且实用的指标。它会显示当前隐含波动在过去一段时间(如一年)内的相对位置。

在过去N天里,有多少天的隐含波动率是低于当前隐含波动率的百分比。例如,隐含波动率百分位为80%,意味着过去一年中,只有20%的时间波动率比现在高。

(2)期权波动率指数

目前市场上每个期权品种都有自己的波动率指数,它反映这个品种目前总体的波动率水平,体现市场对于这个品种的整体情绪和波动预期。简单地说,期权波动率指数是一个反映市场情绪的指标,从这个指标可以大概判断市场的情绪如何。

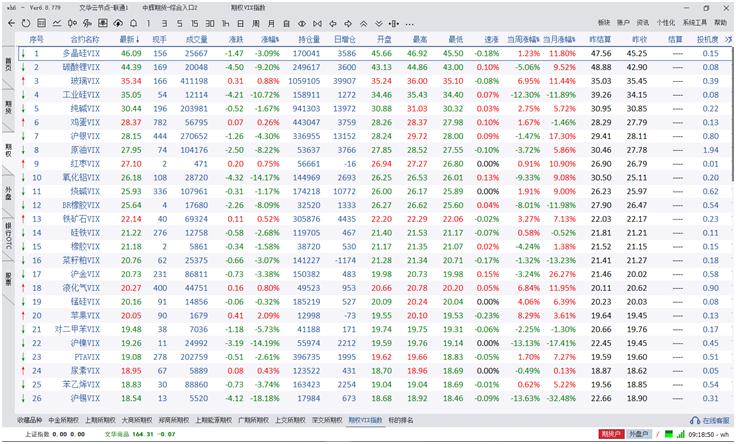

波动率指数可以在各个交易所的官网或期权(期货)交易软件(如文化财经、汇点期权等)上查到(如下图)。

当波动率指数处于历史相对低位时,预示市场情绪乐观;当波动率指数快速攀升至历史高位时,预示市场陷入恐慌、不确定性极高。

2、如何判断隐含波动率的高低?

判断隐含波动率的高低不是一个绝对概念(比如30%就是高,20%就是低),而是一个相对和绝对的概念。核心方法是将当前的隐含波动率与它自身的历史水平进行比较。

第一步:先看绝对值,建立初步认知。

不同的标的资产有其固有的波动特性。例如,科创50ETF期权合约的隐含波动率通常在20%-40%之间,而上证50ETF期权合约的隐含波动率可能在10%-20%之间。不能将两者的隐含波动率相提并论。

第二步:再看相对值(历史比较),这是关键。

使用隐含波动率历史百分位:这是比较科学的方法。如果某个期权品种的隐含波动率历史百分位高于70%或80%,通常可以认为其波动率处于历史较高水平。这意味着期权价格较高,市场预期未来会有大幅波动。如果隐含波动率历史百分位低于20%或30%,通常认为波动率处于历史较低水平。这意味着期权价格较低,市场预期未来会风平浪静。

另外一种方法就是使用隐含波动率今天的数值和过去30天的平均值对比,今天的数值比过去30天的平均值高,说明今天的隐含波动率偏高;今天的数值比过去30天的平均值低,说明今天的隐含波动率偏低。