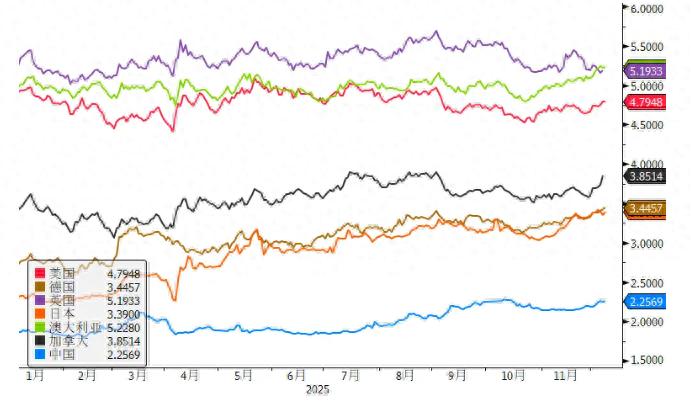

全球长债收益率上行,美债收益率创两个月新高

全球长债遭遇新一轮抛售潮,美国10年期国债收益率周二升至4.17%,30年期收益率逼近4.82%,均创9月以来新高。与此同时,日本、澳大利亚、加拿大等国长债收益率自11月以来大幅攀升,投资者要求的风险溢价显著上升。

周二,市场焦点转向本周美联储利率决议,交易员预计周三降息25个基点的概率约为90%,但分析师认为决议将伴随鹰派基调,暗示明年可能延长暂停降息。掉期市场显示的终端利率已从不到3%跳升至3.2%,为7月以来最高水平。

政策不确定性推动长期收益率上行。纽约联储的期限溢价模型显示该指标已回升至约0.7%,与9月初水平相当。特朗普即将提名接替明年任期届满的主席鲍威尔的人选,市场对美联储可能低估通胀风险的担忧升温。

全球层面,各国财政可持续性疑虑和通胀压力令市场押注2026年多国将重启加息。日本30年期国债收益率自11月以来上涨34个基点至3.39%,领跑全球长债抛售潮。

降息预期伴随鹰派转向

美联储两天政策会议将于周三下午结束并公布决议,尽管市场高度确信本周将降息25个基点至3.5%-3.75%区间,但投资者更关注官员通过点阵图释放的2026年政策路径信号。

牛津经济研究院首席分析师John Canavan表示,预计本周美联储降息将伴随鹰派基调,以及明年可能的延长暂停。他指出,如果美联储强烈暗示准备延长暂停,可能令投资者失望,因为市场目前为明年4月前再次降息定价的概率超过90%。

先锋集团全球利率主管Roger Hallam认为,美联储将会降息,并将这次降息定性为持续的风险管理。他预计美联储停止宽松的终点利率将更接近3.5%而非3%,因明年宏观环境预计将是增长态势,而通胀仍高于目标。

据彭博策略师Edward Harrison指出,随着全球收益率上升,美联储官员可能感到有必要采取鹰派点阵图展望,令市场意外并推高收益率。明年6月美联储换届和中期选举临近,长端利率仍面临财政支出、美联储独立性担忧等上行风险,收益率曲线大概率继续陡峭化。

美债收益率曲线全线上涨

周一美国国债收益率曲线全线上涨2至3个基点,中期债券表现最弱。市场在美东时间下午1点580亿美元三年期国债拍卖前收窄跌幅,拍卖结果显示收益率低于预测,需求好于预期。390亿美元10年期和220亿美元30年期国债拍卖将分别于周二和周四进行。

财政部调整了本周拍卖时间表以配合美联储两天会议安排。10年期国债收益率自9月以来一直受4.2%水平压制,该收益率直接影响房贷和企业借贷成本。

Unlimited首席投资官Bob Elliott在报告中写道,2年期、10年期和30年期收益率基本回到美联储预期暂停降息时的水平。结果是,这些高企的宽松预期产生了反直觉的结果——更高的宽松预期推高而非压低了收益率。

全球长债抛售潮加剧

近期全球长期债市再度遭遇猛烈抛售,各国财政可持续性疑虑升温,通胀压力令市场押注2026年多国将重启加息。

日本是这轮全球长债抛售潮的暴风眼。在日元贬值和通胀压力下,日本央行下周料将加息25个基点。日本30年期国债收益率自11月以来上涨34个基点至3.39%,领跑主要国家。

澳大利亚10月通胀意外升至3.8%,明年加息定价已经达到34个基点,市场关注12月9日的澳大利亚央行会议可能释放鹰派基调。澳大利亚30年期国债收益率上涨30个基点至5.23%。

加拿大在上周五超预期的就业数据公布后——11月新增5.4万个就业岗位,失业率降0.4%至6.5%——2026年也出现了一次25个基点的加息预期。加拿大30年期国债收益率上涨28个基点至3.85%。

德国、中国30年期国债收益率同期分别上涨24个基点至3.45%和11个基点至2.25%。