1.发展阶段货币政策的重要性日益凸显(图)

改革开放以来,我国货币政策不断适应经济形势变化,主动适时灵活调整,实现了物价基本稳定、经济较快增长的良好局面。随着我国经济发展进入新时代,经济金融形势稳中有变、变中有忧。为保持经济稳中有进的态势,实现高质量发展,需立足既有的实践经验,贯彻执行稳健的货币政策,同时不断探索创新,确保中国经济长期向好、行稳致远。

1.高质量发展阶段货币政策的重要性日益凸显

改革开放初期,我国由计划经济向市场经济转型,市场经济基础薄弱,价格作用机制有限,财政政策相对有效,辅之以货币政策,经济实现高增长的同时物价波动较大。随着我国经济不断发展,金融市场不断完善,在金融资源的配置过程中,市场日益发挥重要作用,货币政策的相对效力逐渐凸显。

首先,市场机制不断完善,货币政策更加有效。具备相对完善市场体系的发达国家,普遍将货币政策作为逆周期调节工具,这是因为,货币政策作为总量型调节工具,其作用效果取决于市场机制的完善程度。随着我国宏观调控的市场机制逐步完善,市场开始在金融资源的配置中起决定性作用。近期中央提出“六稳”工作,“稳就业”位居首位,“稳金融”排在前列。可以看出,货币政策的调控空间更大了。

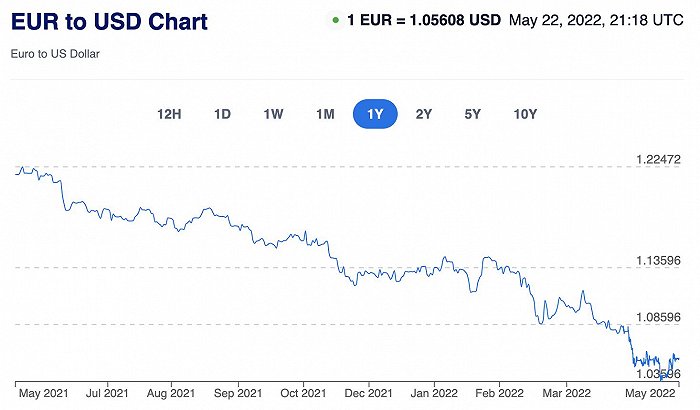

其次,经济开放程度不断提高,货币政策兼顾内外均衡。蒙代尔-弗莱明模型表明,一国汇率制度的安排影响财政、货币政策的相对效力。在浮动汇率制度下,财政政策的扩张效应会被本币升值和净出口减少所抵消,而货币政策可以影响总收入。我国在经过多次“汇改”以后,人民币汇率双向浮动弹性增大,货币政策作用相应增强。在经济全球化大背景下,中国的经济发展不仅要着眼于国内需求,也要积极应对全球经济新变化。当前,国内经济面临下行压力,货币政策需要保持定力,配合财政政策发力,同时要兼顾内外均衡,减轻外部经济冲击。

最后,保持适度通货膨胀水平,确保市场主体预期稳定。2018年年底,我国CPI、PPI同比涨幅有所回落,同时基建投资增速也在下滑,财政政策作用并未凸显。为防止潜在的通货紧缩可能引致企业盈利下降,导致企业投资不振,应及时发挥货币政策作用,维持物价稳定,向市场释放积极信号,确保市场主体预期稳定,同时保持流动性松紧有度,为经济发展提供稳固的金融支持。

2.经济“高稳健”彰显中国货币政策的调控智慧

改革开放以来,我国货币政策并未照搬西方经验,采取单一通货膨胀目标制,而是根据不同发展阶段的不同矛盾加以权衡,围绕深化经济改革的主线,适时调整货币政策目标,实现了物价基本稳定、经济较快增长。回顾历史可见,我国货币政策在不断转型的同时,已经积累了丰富经验。

经济发展阶段决定货币政策目标次序。改革开放40年来,我国经济发展经历了物价、产出高波动到物价、产出双稳定的转变过程。1978—1995年,以标准差计算,我国经济增速波动性为3.4%,通货膨胀率波动性为7.2%。彼时为尽快摆脱贫困,实现经济发展目标,高增长与高物价交替出现。1996年至今,经济运行趋于平稳,经济波动性明显缩小。1996—2017年,经济增速波动性为1.9%,通货膨胀率波动性为2.4%,产出、物价双稳定。实现产出与物价双稳定的前提在于经济达到充分就业的产出水平。改革开放初期,我国农村劳动力向城市转移,劳动力市场处于相对过剩状态,以充分就业为前提的货币政策双目标难以实现,为实现经济快速增长,往往难以维持物价稳定。随着经济发展水平不断提高,刘易斯拐点出现,劳动力相对过剩的局面发生改变,失业率保持低位稳定,货币政策基本实现了物价和产出双稳定。

经济转型程度决定货币政策目标框架。20世纪80年代以来,西方发达国家开始实施单一通货膨胀目标制,实现了产出和通胀稳定。1981—2007年,世界经济平均增长率为3.03%,通货膨胀率平均为6.45%,被称为“大稳健”时期,学界普遍认为货币政策对此功不可没。同期,我国货币政策根据经济形势动态调整政策目标,经济增长率平均为9.59%,通货膨胀率平均为4.91%,呈现出“高增长、低通胀”的中国特征,相比之下可谓实现了经济“高稳健”。与西方发达国家相对成熟的市场经济体系不同,作为从计划经济向市场经济的转型经济体,中国经济处于动态转型期,宏观调控的市场基础尚待完善,价格信号引导作用有限。我国货币政策需要兼顾转型期的经济发展要求,绝不能照搬西方方案按单一规则行事,而是要根据经济形势需要货币政策调整,相机调整政策目标。

总之,不论是国内纵向比较,还是跨国横向比较,中国经济都堪称“高稳健”。这得益于我们能够科学认识金融发展规律,不断深化金融改革,积极适应经济发展阶段的动态变化来创新和完善宏观调控。这既彰显了中国货币政策的调控智慧,也为转型经济体的经济发展贡献了中国经验。

3.货币政策要服务于高质量发展阶段的各项要求

推动高质量发展是当前和今后一个时期确定发展思路、制定经济政策、实施宏观调控的根本要求。从改革开放以来中国货币政策的调控经验来看,高质量发展阶段的货币政策,需要兼顾经济发展的阶段、经济转型的程度乃至社会制度三个维度的要求。

一是推动形成符合高质量发展的货币政策目标。随着我国社会主要矛盾发生改变,经济发展需要更加注重质量和效益,更加着重于解决发展不平衡、不充分的问题。因此,货币政策的目标不应过分关注经济增长的速度,而应以经济发展的质量和效益为落脚点,关注经济发展的稳定性。

二是营造适应经济转型升级的货币金融环境。首先,货币政策的调控方式需要从数量型向价格型转变,依靠利率价格信号引导金融资源流动,以更好发挥市场在金融资源配置中的决定性作用,增强金融服务实体经济的功能。其次,目前央行通过各种借贷便利工具投放的货币资金,并非直接投向实体经济,容易形成资金空转,需要疏通货币政策传导渠道,保持流动性合理充裕。金融机构应对国有与民营企业一视同仁,同时拓宽融资渠道,大力发展多层次资本市场,缓解中小企业融资难问题。最后,要加强对创新驱动发展战略的金融支持力度,形成激励创新的股权融资模式,推动银行主导的间接融资体系向市场主导的直接融资体系转变,提高直接融资比重。

三是选择符合社会制度要求的货币政策目标。保障和改善民生是社会主义制度的内在要求,是党和政府关切的大事。就业是最大的民生。据统计,我国民营企业贡献了80%以上的城镇就业,是解决就业问题的重要途径,支持民营企业发展与保障社会就业是相统一的。当前货币政策调整,由于经济存在下行压力,部分民营企业经营困难,融资难问题突出。在此背景下,将充分就业纳入货币政策目标体系既是社会制度的要求,亦是经济发展的需要。下一步,应不断强化货币政策目标责任意识,实施差别化准备金政策、用好结构性货币政策,提高金融对民营企业的支持力度,增加民营企业发展动力。

(作者:范从来,系南京大学长江三角洲经济社会发展研究中心主任、教授,教育部长江学者特聘教授)

SourcePh”>