200家上市公司定增破发私募八大策略倒数第二尴尬境地(组图)

每经记者 杨建 每经编辑 何剑岭

在注册制试点不断深入的背景下,近期新股市场的破发和弃购成为业内最大的焦点议题。新股破发使申购中签的投资者欲哭无泪,而投资者的弃购又使承销的券商不得不高价接盘。

实际上,随着近期市场震荡加剧,连有“安全垫”之称的定增市场也不太保险了。东方财富Choice数据显示,目前有约200家公司的定增已经破发,平均亏损17%。而参与其中的私募定增产品今年平均亏损11.9%,落得一个私募八大策略倒数第二的尴尬境地。

据东方财富Choice数据统计,2022年3月1日至4月16日,合计有46只新股上市交易,截至4月15日(上周五)收盘,有30只新股破发,破发率达65.21%。其中,安达智能等19只新股首日即告破发,唯捷创芯首日收盘下跌36%,海创药业首日收盘下跌29.78%。

200家上市公司定增破发

受到外围地缘政治因素以及国内新冠疫情的散点暴发引发震荡影响,近期市场情绪低迷,新股破发成为常态,也使得包销的券商面临不小的压力。同时,破发和弃购成为最近新股的最大特点,例如,经纬恒润弃购率达到33.73%,成为历史性事件。经纬恒润之前因为在发行过程中产生了高达近4亿元的网上弃购金额,也引发了市场热议,网上投资者放弃认购的股数全部由联席主承销商中信证券、华兴证券包销。

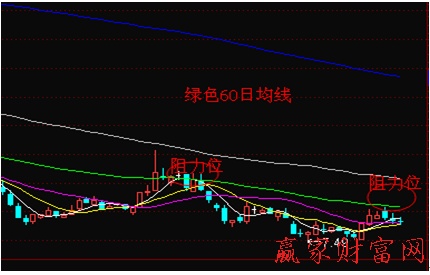

实际上,近期市场破发的何止是新股,连有“安全垫”支撑的定增市场也照样破发不断。东方财富Choice数据显示,2021年4月16日年至2022年4月16日,合计约200家上市公司的定增已经破发,平均折价17%。其中,最新收盘价较定增价折价20%以上的公司合计64家,折价30%以上的公司合计30家,11家公司的定增甚至折价超过40%。

来自大岩资本创始合伙人蒋晓飞的一组数据显示,截至2022年4月15日,全市场未解禁的175只存量竞价类定增票中,有95只已经破发,破发率高达54.29%。“新半军”(新能源、半导体、军工)赛道股破发的惨烈程度甚至超过2021年3月市场阶段性底部。

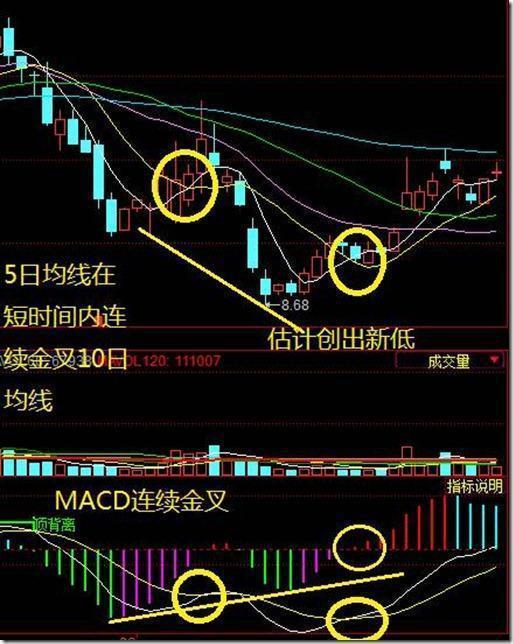

对此私募,蒋晓飞告诉《每日经济新闻》记者,从近期的报价来看,绝大部分定增票发行首日成功发行,且中标折价率并不高,定增投资者情绪比2021年3月好很多,这也部分反映了当下资产荒、Alpha难获取的状况。公司还是坚持每个行业都看,成长、价值、周期均衡配置,同时加大股指期货空头头寸,降低敞口。

私募排排网基金经理胡泊告诉记者,定增的风险一方面来自锁定期不能减仓,可能面临市场下行的风险;另一方面来自定增标的自身的基本面风险。从过往历史数据来看,定增标的的平均收益率水平会远高于同期市场,意味着创造Alpha收益的能力较强,因此定增标的还是具有较高的参与价值。针对定增锁定期不能减仓的风险,一方面建议选择在市场处于低位的时候去参与,另一方面可以通过加入股指期货等金融衍生工具来对冲市场的Beta风险。

科创板打新人数近腰斩

新股破发频频,投资者也心生退意。近日,科创板赛微微电的网上申购结果显示,仅有320万投资者参与了网上打新,参与人数创下了一段时间以来新股申购的新低。在高峰时期,科创板新股的打新人数超过600万,目前人数接近腰斩。创业板打新人数在高峰时期超过1500万,目前的几只新股打新人数也只比1000万略多。

实际上,不仅参与网上打新的人数在减少,网下参与询价的机构数量也在不断下降,目前大概有250家到300家左右的机构参与询价,此前高峰时期曾超过500家。

那么定增市场私募基金的情况如何呢?私募排排网数据显示,一季度有业绩记录的28371只私募基金整体收益为亏损7.56%,年内亏损的产品中72只产品跌幅超过50%。从事件驱动策略来看,一季度有业绩记录的158只事件驱动策略基金整体亏损11.90%,在八大策略中表现垫底,其中正收益占比为20.25%。

参与定增出现亏损,私募机构会不会也心生退意呢?基金业协会数据显示,今年以来私募基金备案的产品中,含有“定增”字样的私募产品却越来越多,相比去年出现小幅增长。截至4月16日,合计有14只含有“定增”字样的私募产品备案。

例如,上海纯达资产在1月4日备案了纯达定增精选五号;在1月28日备案了纯达定增精选九号;在2月18日备案了纯达定增精选十一号。中阅资本也在今年积极备案定增类私募产品,在2021年12月31日备案了中阅定增优化2号;在2022年1月18日备案了中阅定增优化3号。此外,北京康曼德私募基金在2022年4月11日备案了北京康曼德定增优选1号;北京进化私募基金在3月9日备案了北京进化定增优选1号。

对此,乔戈理资本牛晓涛告诉记者,定增需要选择在股价低位时参与私募,并要有比较高的安全垫,一般来说,折扣至少要求有15%。目前不是参与定增的黄金时期,但还是有机会,只是对选股能力的要求更高。公司在定增项目上有自己的风控,首先就是根据投资策略确定细分行业,寻找细分行业龙头或者潜在龙头进行投资;二是公司不参与过去两三年经过爆炒,或者与公司估值不匹配的公司,确保投资的安全边际;第三是关注当前经济形势、市场情绪以及政策走向,选择在不同市场环境和点位投资定增项目,进一步平滑市场风险。

每日经济新闻