今年新发基金或在未来一两周内突破万亿赚钱速度比股民更快

(原标题:年内新发基金规模逼近万亿!超800只基金成立 还有140只在路上)

在网红基金不断出现、基金收益率显著提升的背景下,今年新发基金或在未来一两周内突破万亿。

根据数据,截至2019年11月18日,今年以来共有824只新基金成立,合计发行规模已突破9970亿元,目前还有大约140只新基金产品拟计划在今年年内募集成立。考虑到新基金成立最低2亿的条件,这意味着2019年新基金募集规模将突破1万亿人民币。

值得一提的是,与中国大妈疯抢Costco如出一辙,今年新基金发行中,抢购网红基金带来的挑肥拣瘦现象尤为明显,但从业绩表现上看基金规模,今年前10强的基金在其新发阶段皆非网红,而网红基金业往往因规模过大容易跑输同业。

今年基金赚钱速度比股民更快

具体来看,今年第一季度共有217只新基金成立,第二季度新基金成立的只数为252只,第三季度募集成立的新基金更是达到273只,显示出随着A股市场公募基金赚钱效应的凸显,基民认购意愿逐步提升,公募基金公司趁热打铁,加速推出新基金产品,整个2019年几乎变成基金业的抢钱行情。

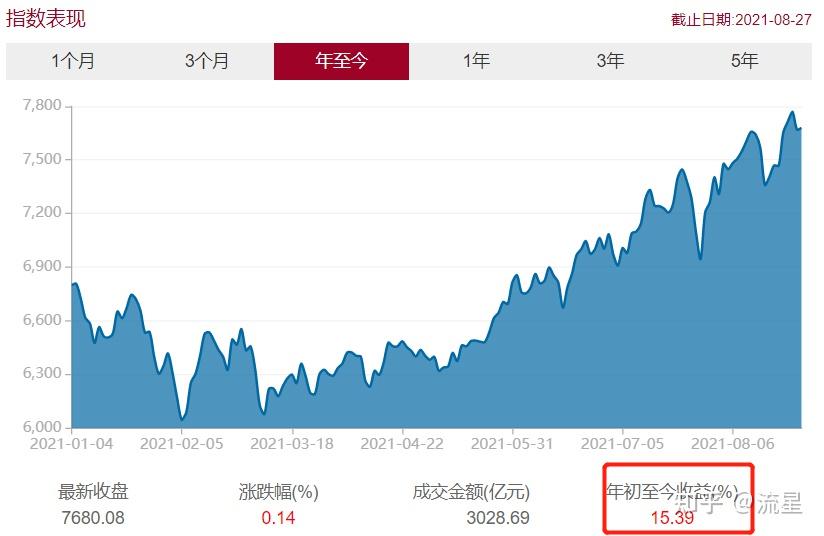

业绩是今年新基金产品发行规模不断创出新高的主要刺激因素,截至11月15日,剔除分级基金和今年成立的新基金,普通股票型基金、偏股混合型基金的平均收益率分别达到38.58%和37.71%。即使将平衡混合型、灵活配置型加入统计,全部主动权益型基金今年以来的平均收益率也达到29.29%。

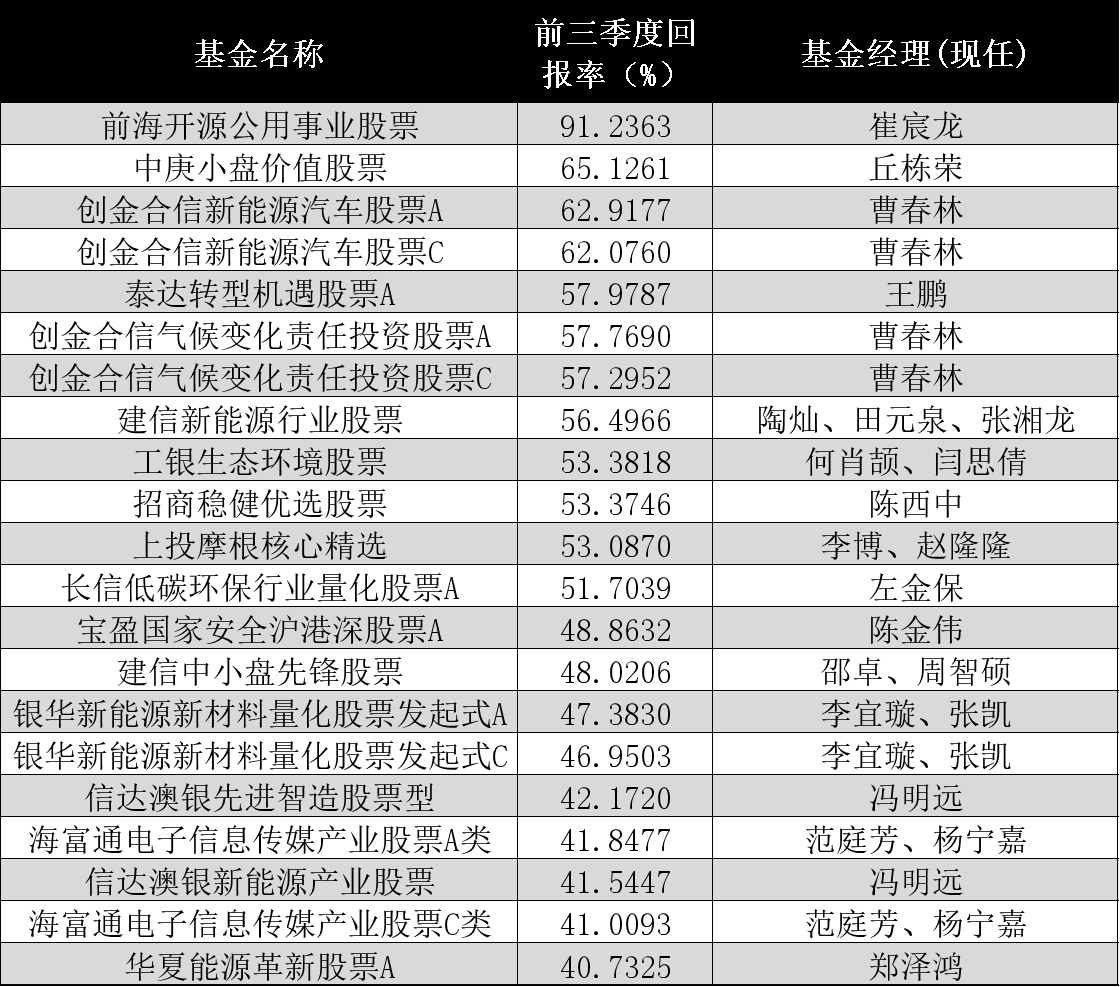

上述数据还只是一个平均的业绩情况,根据数据显示,截至11月18日,进入业绩25强的基金今年以来的收益率全部超过了80%,其中广发双擎升级今年以来的收益率更是超过100%,成为今年首只收益翻番的主动型基金,也是今年唯一一只业绩翻倍的基金。此外,广发医疗保健基金、博时医疗保健基金、广发创新升级基金、银华内需精选今年以来收益率也都超过90%。

目前有195只基金今年以来的收益率超过60%,其中25只基金的收益率超过80%。这是一个什么概念?

根据今年上半年的一项调查显示,今年以来在A股市场盈利的股民仅约三成,具体来看,有15.1%的股民盈利在20%以内,有14.7%的股民盈利在20%以上,更有高达55.3%的股民辛苦半年却是亏损的,其中亏损在20%及以上的投资者最多,达到了40.1%,亏损在20%以内的股民也达到15.2%。

考虑到下半年的A股市场更为注重个股的选择,结构性行情以及机构特点更为明显, A股市场的散户在下半年的A股市场更难赚钱,也就意味着今年基民平均收益秒杀股民平均收益是大概率事件,也正是因为今年一些许多基金的赚钱速度比散户更快。

爆款基金不断出现刺激新基金发行

从众效应是一个不可或缺的推手因素,今年新发基金规模破亿的背后,其中很大的原因是爆款基金不断出现,从而在A股市场上形成了基金的口碑营销,毕竟基金亏钱的历史也历历在目。

比如今年的网红基金睿远基金,睿远成长价值基金是2019年上半年发行最为火爆的基金,3月21日发行首日获得超过720亿元资金的认购,A类基金份额配售比例低至7.03%,最终成立规模59亿元,份额持有人超过41万人,当时退还的资金就超过600亿元。

不仅新发基金获得资金热捧,老基金的规模也得以迅速增长,比如成立于2018年11月的广发双引擎升级基金在去年四季度末规模为0.9亿,今年一季度降至0.5亿,这一规模继续维持到今年二季度末,但到了今年第三季度末,规模就从0.5亿飙升了十几倍,由于赚钱看起来比自己炒股来得更快,许多炒股的散户开始关注基金产品,广发双引擎升级基金突破了8亿。

今年新发基金规模得以破万亿,恰恰是因为公募基金今年凌厉的业绩表现,令越来越多的散户愿意将资金交予基金公司代为打理,也令新发基金获得更多的资金关注。

网红基金吃香么?

中国大妈疯抢Costco导致后者宣布暂停营业,与睿远价值成长基金按比例配售几乎如出一辙,反映出市场的不理性状态。从今年的两只网红基金的情况看,也大致应证了市场的这一无奈。

由于散户低位割肉、高位买进的特点,新基金发行火爆在A股市场一直都是反向指标,呈现出当市场点位越具有吸引力,基民就越不敢买基金,市场投资机会就越大,反之基金规模,当基民认购基金的意愿快速增强,市场的风险就变得越大。

比如广发双引擎升级基金在2018年11月成立时,几乎无人问津,到2018年第四季度末,该基金的资产规模仅为0.9亿元,这与今年几百亿人民币资金抢购陈光明的睿远价值成长基金,形成强烈鲜明的对比。

而当广发双引擎升级基金出乎意料的成为今年基金业绩冠军后,该基金资产规模又突然飙升十几倍,从最低的0.5亿规模增长到第三季度末的8.6亿。

反过来看,被抢购的网红基金睿远价值成长基金,其最近六个月的收益率为17.45%,而同期的广发双引擎升级基金的收益率高达50%。两只网红基金的收益率差距高达30个点以上,那些疯狂抢购睿远价值成长基金的投资者对此有何感想?

事实上,单一的基金产品规模越大,基金经理操作的难度也就变大,基金业绩也就容易平庸化。

光大金工的一份研究报告也认为,如果预剔除报告期规模不足1亿元的基金,按基金规模分组回测的单调已经显现,基金规模越大的组合年化收益越低,这意味着那些规模偏大的新基金将很难给基金持有人带来超越市场平均的收益率。

随着基金规模增大,基金业绩将受到负面的影响,但其影响程度极小;而在不同的市场环境下,各区间基金规模对业绩水平的相关关系存在差异,单以基金规模这一指标即对基金未来业绩表现做出定义是无意义的,透过规模指标有效探究其背后的运作逻辑,才能有效辨别并挑选产品。

报告也认为,各市场格局下大规模基金均较小规模基金持有更多股票,过度分散化的投资不利于管理人专业优势的发挥,影响业绩水平,这种投资特征在市场热点集中且中小盘个股走强时更为显著。此外,不同时期基金规模对基金重仓股合计占比的影响是不同的,市场风格持续性高的背景下,当基金份额增加基金管理人会首先倾向于配置已有的优质个股。

规模巨大的睿远价值成长基金,落后广发双引擎升级基金30个点的现象,足以说明这一问题。即便考虑睿远价值成长基金是今年3月份才成立的,如此大的业绩差距也足以令人印象深刻。

至少有一点需要注意,2019年业绩排名前10的基金,在其新基金发行时,都未能被投资者当成网红基金,不仅如此,其中相当多的新基金在发行阶段就被市场淹没了。