引言2020年一季度,受新冠疫情的影响,全球流动性大幅宽松,国内央行也跟随放松,利率以罕见的速度快速下行。但从5月开始,整体宏观流动性边际上有所收紧,3个月Shibor利率从1.40%上行119个bp至2.59%,6个月Shibor利率从1.49%上升122个bp至2.71%,10年期国债收益率从2.54%上行43个bp至2.97%。宏观利率的边际上行,不禁引发市场的担忧,宏观流动性收紧是否意味着股市即将面临调整?但从5月以来市场的表现来看,A股并未受到宏观流动性边际变化的影响,市场整体继续向上,上证综指、沪深300、创业板指以及科创50指数分别上涨了15.7%、20.0%、35.1%以及29.7%。

所以,为何今年宏观流动性拐点并不重要?什么对市场的影响更为重要呢?本篇报告我们将重点对宏观流动性和股市流动性进行讨论。

宏观流动性与股市流动性有何不同?

宏观流动性主要是指货币政策的基调,反应到跟踪指标上就主要是指利率的变化,主要包括短期银行间的Shibor利率、长期的10年期国债收益率以及信用利差等。股市流动性主要是指进入到A股市场的资金,其增量资金的来源渠道也较多,主要包括公募基金、海外资金、融资余额、个人投资者资金、保险资金、企业年金、养老金、银行理财资金等等。

两者之间存在一定的关联性,但宏观流动性的变化能否传导至股票市场,其中有一个重要的影响变量——股市监管政策。监管政策的周期性是影响股票市场流动性的根本原因,也导致了宏观流动性和股票市场流动性的差异。

举一个最为典型的例子,就是2006年至2007年的牛市。2007年通胀持续上行,为抑制高通胀,整体宏观货币政策收紧,10年期国债利率持续且大幅的上行。但该期间股市监管政策较为宽松,证监会发布了《融资融券试点管理办法》,重启IPO,同时第二批银行系基金公司也正式成立,2007年个人投资者新增账户大幅增加市场流动性,偏股型基金新发行规模也接近5000亿元,市场整体流动性充裕,并迎来一轮大牛市。

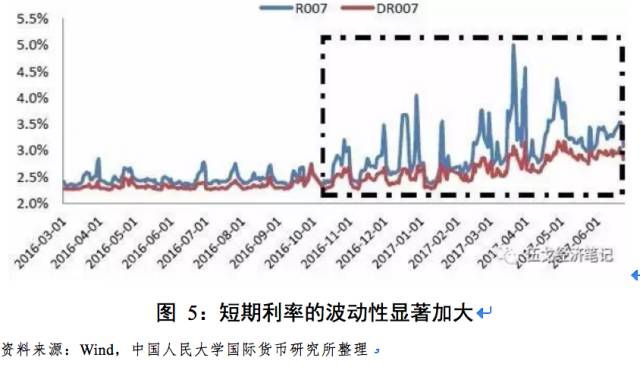

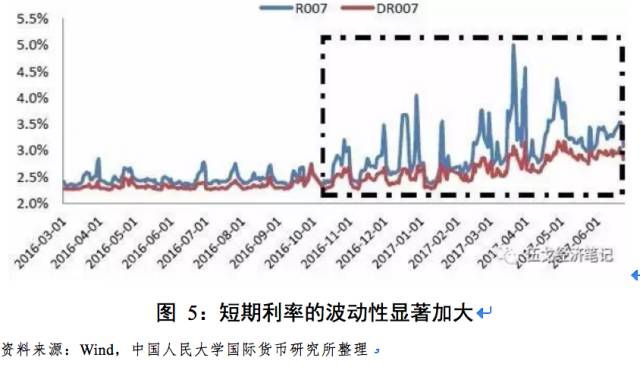

另外一个例子则是2013年下半年,整体宏观流动性偏紧,特别是2013年6月和12月分别发生了“钱荒”,银行间Shibor利率大幅飙升。但该期间A股市场的监管政策没有太大变化,仍然维持相对宽松的状态,2012-2014年期间,分别三次降低了股票交易费用,2014年初又颁布了国九条、再融资放松等政策。因此,我们看到,虽然在6月“钱荒” 冲击下,市场出现了一轮急速的调整,但随后上证和创业板均大幅反弹。

类似的,今年5月以来虽然宏观利率开始上行,但是市场整体监管政策较为放松,新《证券法》落地,科创板及注册制、创业板注册制、新三板精选层改革等多层次资本市场制度极大完善市场流动性,叠加再融资放松、并购重组放开、分拆上市、红筹回归等,使得微观市场流动性较为充足。特别是基金发行规模大幅增加,截至2020年7月24日,偏股基金发行规模接近8000亿元,考虑到赎回,净增量也达到4000亿元-5000亿元;其他资金包括外资、保险、杠杆资金等也在稳步增加,因此即使宏观流动性边际上有所收紧,但是在整体货币基调不变,A股监管方向不变的背景下,市场仍然继续上涨。

股市流动性的跟踪指标有哪些?前面我们有提到,增量资金的来源渠道主要包括公募基金、海外资金、融资余额、个人投资者资金、保险资金、企业年金、养老金、银行理财资金等等。

其中,个人投资者的相关跟踪指标——“证券交易结算资金”、“银证转账”以及“新增投资者数量”等均已停止更新,所以个人投资者的详细数据较难以跟踪,但从投资者结构来看,近年来个人投资者的持股比重在逐步下滑;另外,企业年金、养老金以及银行理财资金等当前披露的频率较低且时间不太确定,需要估算;因此,平时重点跟踪高频增量资金主要包括公募基金发行(日度)、北上资金(日度)(QFII更新频率也较低)、保险资金(月度)以及融资余额(日度),而且前三者已经成为近几年市场最为重要的增量。

首先,对于公募基金,2016年到2018年整体持股规模大概维持在1.6万亿左右,从2019年开始整体规模稳步上升,2019年三季度公募基金持仓规模突破两万亿元,2020年二季度公募基金持仓规模突破了三万亿元。

特别是2020年,整体偏股型基金发行规模大幅提升。我们按照普通股票型+偏股混合型+被动指数型+增强指数型来估算偏股基金的发行规模,我们可以看到2019年全面偏股基金发行规模约为4260亿元,全部基金发行的规模约为1.43万亿元,偏股基金的占比为29.7%;而2020年1月至7月,全部基金发行的规模已经超过2019年全年的体量,其中偏股基金发行规模达到8545亿元,偏股基金的发行占比也上升至53.2%,预计全年偏股基金发行规模有望超过万亿;从单月的发行来看,2019年平均每月发行355亿元,而2020年以来,除了4月,单月发行规模均在1000亿左右,而7月发行规模已经接近3000亿元。因此,今年公募基金是市场上最大的增量资金,虽然宏观流动性从5月开始收紧,但并没有影响A股市场的微观流动性。

其次,海外资金同样值得关注,从2017年开始,随着互联互通渠道的完善以及A股成功纳入MSCI,外资加速流入A股市场,并成为近两年市场最重要的增量资金。我们从境外机构及个人持有A股的全口径来看,2016年底外资持股市值仅为6492亿元,到2017年外资持股规模达到1.2万亿,接近翻倍;2018年外资持股规模较为平稳(外资实际上仍是净流入,但持股规模受到市场下跌拖累);2019年底外资持股规模突破两万亿,2020年一季度由于疫情影响,外资持股规模小幅回落。

如果仅从陆股通渠道,即北上资金的净流入来看,2017年北上资金净流入1997亿元,2018年北上资金净流入2942亿元,2019年北上资金流入继续放量达到3517元,2020年1月至7月外资净流入约为1285亿元,预计2020年全年净流入在2000-3000亿元左右。

最后,保险资金和融资余额整体规模变化较为平稳,主要受到政策的影响。保险公司近三年的持仓规模基本维持在1.3万亿左右(按照重仓股计算,数据偏小)。过去保险公司权益类资产(股票+基金+股权)的监管比例上限是30%,2020年7月,银保监会超预期提升险资权益投资比例上限最高达15个百分点,保险资金未来还有较大的增量空间。融资余额自2015年以后,整体维持在万亿规模左右,由于杠杆资金受到监管,杠杆资金的交易占比始终维持在低位,可以作为市场情绪的参考指标。

巨幅增量持续入市,机构牛、结构牛、大分化继续从市场大势来讲,今年以来我们一直在强调股票市场流动性非常充足,而宏观流动性整体的基调仍是偏宽松,在没有出现极端波动的情况下,宏观流动性并不是市场的主要矛盾,市场的每一次回调都是入场的好时点。因此,我们在3月19日市场最底部,连续发布10篇《底部区域》系列报告,强调“当前已是底部区域”、“价格比时间重要”;7月中旬开始的市场调整后,继续坚定看多,反复重申没有系统性风险、继续保持乐观。

从市场结构来讲,我们早在今年3月报告《A股风格由何而定?为何未到切换时?》中就指出增量资金对风格的塑造也至关重要,增量资金的边际变化是风格得以形成的直接推手。并在6月报告《大分化时代:系统性风格切换较难实现》中明确指出今年以公募为代表的机构增量资金是主导,是大分化时代形成的重要驱动力,强化了消费、科技行情的趋势,未来这一趋势还将继续。

风险提示

宏观政策基调出现调整;A股监管政策出现调整。