不到跌破清盘线,基金经理为雪球大V产品清算

会写代码的产品经理不一定是好的基金经理,私募并不是大家想的那么好做的。

事情是这样的,有一个程序员出身的大V,作为一个互联网行业资深从业人员,他对不少互联网企业有深厚的研究,过去也因此在资本市场获得丰厚的回报。于是乎,今年3月,他发了第一只私募产品。

产品发出不久,不少中概互联网公司大跌,在他看来,是好的“抄底”机会,殊不知一路抄底一路跌,终于在平安夜之际,跌破清盘线、宣布清盘。

这让不少人唏嘘不已。不少人认为,2021是中国互联网行业惨痛的一年,这只基金生不逢时;也有老牌私募负责人表示,管理客户的钱和自己炒股不一样,风控是首位。

成立不到1年跌破清盘线

大V产品平安夜宣布清算

12月24日晚间,上海斯诺波领军1号A发布了私募证券投资基金清算公告。

资料显示,上海斯诺波领军成立于今年3月9日,截至12月24日产品清盘,斯诺波领军累计收益为-31.4%,净值0.686元。

资料显示私募,这只基金的起购金额为100万元,是一只采用主观多头股票策略的中高风产品,锁定期设定为180天。设置了0.75元的预警线和0.7元的清盘线。

12月10日净值已经跌破预警线,而平安夜也跌破止损线。清盘随之而来。

基金经理为雪球大V

程序员出身,强调好公司好价格长期持有

成立不到1年就清盘,这让不少股民唏嘘不已。有网友震惊表示,到底买了什么亏得这么惨?而从大家对基金经理的了解,大概率是买了中概互联网企业,并且非常集中。

资料显示,上海斯诺波投资管理有限公司是该产品管理人,其为北京雪球信息科技有限公司全资子公司,成立于2015年,管理规模在20亿元至50亿元。

而该产品的基金经理刘云辉,是一位ID为“朋克民族”的雪球大V,在平台拥有2.3万粉丝。他的自我简介是一位互联网行业资深从业人员,坚持“好行业、好公司、好价格、长期持有”的投资原则,主要专注 互联网科技、医药、消费 领域的投资。

发产品时他还发了一篇自我介绍称,自己程序员、产品经理出身。近十五年互联网行业工作经验,拥有近十五年互联网行业工作经验,曾亲历互联网行业发展的重要阶段,熟悉互联网行业等。并且有十四年股票投资经验。

产品合同也表示坚持“好行业、好公司、好价格、长期持有”的投资原则。

而从他的分享来看,在今年港股互联网科技不断下挫这一波中,他在不断加仓,一直持有。

5月,他表示:有些好公司,跌下来,价格真好,之前仓位还有比较大的余地,除了买,还有啥可以做的?

6月,他称,合适估值重仓持有中概互联网/科技行业优秀公司。从未来2-3年时间动态来看,我相信我所持有的一些优秀公司具有非常好的投资价值。

同样发表于今年6月的《投资中的变与不变》一文中,朋克民族强调,大道至简,往在复杂多变的股票市场里,不变的、直达本质的简单投资方法是,以合理价格买入好公司,长期持有。“好公司、好价格、长期持有“。如果抽象为一个数学模型,最重要的三个变量是:概率、回报率以及复利,好公司好价格对应的是确定性的回报,长期持有对应的是复利。

10月,他表示,今年买到了非常好价格的一组公司,意味着未来三年不用考虑市场因素,也挺好。

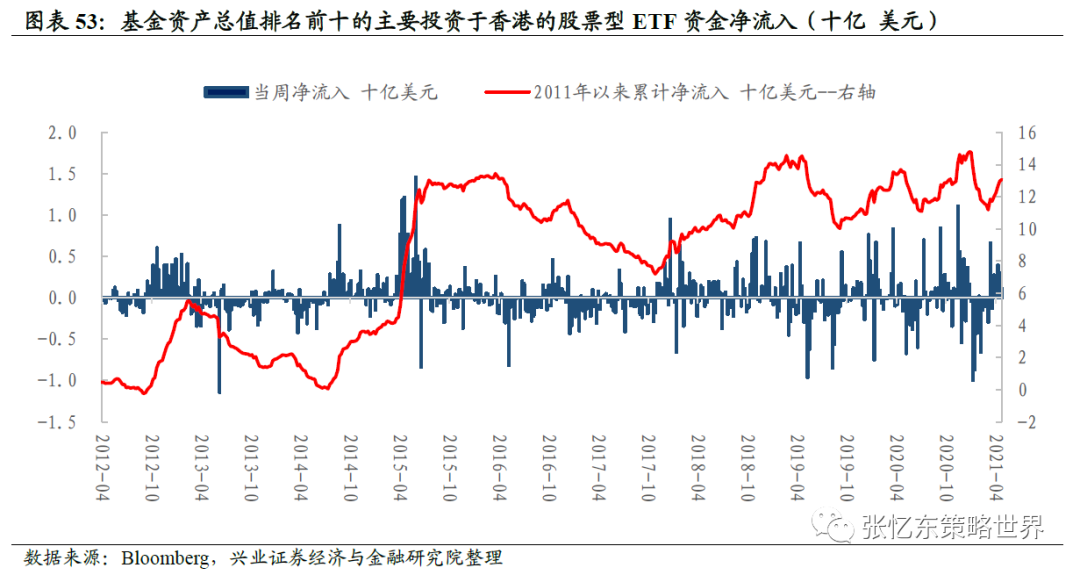

结果,今年来互联网中概股持续回调,恒生科技指数自产品成立至今跌超30%。

各大互联网龙头股股票不断创新低。腾讯自3月9日起跌近30%。

阿里巴巴更是跌近50%。

而该基金净值也一路下跌,最终净值也随恒生指数的跌幅一起跌超30%,跌破清盘线宣布清盘。

网友吵翻了:

生不逢时 VS 本质就是赌

对于该大V发产品不到一年惨遭清盘,雪球的股民们都吵翻了。

有支持朋克的人表示: 清盘线设置的不合理,如果继续扛着,说不定明年就柳暗花明。

认为他个人理念没问题,只可惜基金生不逢时,希望可以重新崛起。

但也有的认为,自己炒股和发产品做资管不同,不是所有大V都能帮客户管钱的。

有网友直言,私募的钱哪有那么好挣,作为一个基金经理,当然是风控放第1位的。也有的指出,他的风格太集中了。风格过于集中,那就不是配置,本质上是一种赌。

在他们看来,过去互联网的高增长给了他自信,无论再优秀的企业回撤30%也是正常的。

下跌磨炼私募投资体系

私募强调:风控是首位

不仅是初出茅庐的大V私募,所有做资管的基金经理都会面临一个难题,产品净值出现大幅回落,甚至一蹶不振该如何处理。此前,记者采访过多位长期“活着”的私募,他们纷纷表示,经验证明,除了业绩,控制风险和回撤同样重要,活下来才能走得远。

在大多数成熟的私募看来,前期安全垫的打法是必须的。而大多数头部私募经过多年的磨炼,早已建立了较为完善的风控系统,能够相对有效控制风险。因而鲜有触及清盘线的事件发生。有个别私募分享他们具体操作。

一资深私募管理人举例,他是以价值投资为前提,当趋势健康向上时可以满仓,阶段操作;当趋势震荡向下时仓位控制在30%以内。通过这样的操作,产品净值表现相对平稳一些。

也有的分享在控制风险和回撤方面,会通过一些市场信号进行判断。在市场赚钱效应较好时,下跌多半是回调私募,会坚定持股;但在市场出现资金逃离的恐慌信号时,会逐步撤出前期涨幅比较高的股票,同时收集数据进行分析。“宁可错失也要避免栽跟头。”他表示。

〖 中国基金报 〗

本文不构成投资建议,股市有风险,投资需谨慎。