碳中和 北京建筑大学联合节能减排与城乡可持续发展省部共建协同创新中心

中新网北京5月12日电 (记者 杜燕)今天,由北京建筑大学联合节能减排与城乡可持续发展省部共建协同创新中心、中国建筑节能协会、北京市应对气候变化研究及人才培养基地等共同发起成立的碳中和联合创新中心正式揭牌,将重点建设碳中和技术资源库、专家资源库、特色项目资源库,布局建筑、交通、环境和管理四大碳中和技术研发方向。

今天,北京建筑大学以“城市与建筑碳中和”为主题举办第四期明湖论坛。会上,中国科学技术协会副主席、中国工程院院士周守为作主旨报告,分享了关于中国“碳达峰、碳中和”的思考。

“要通过‘多元发展,多能互补’实现碳中和目标。”他表示,碳中和可分为能源碳中和、资源碳中和两大类,而实现碳中和的总体思路包括节能提效,减少碳排放,这是最基本的要求;发展新能源,提高电网稳定性;植树造林,提高碳汇;大力发展天然气工业;二氧化碳封存潜力巨大;建设国家级“绿色工厂/绿色矿山”;发展多样性氢技术;碳汇市场交易及产业建立。

论坛上,碳中和联合创新中心正式揭牌。该中心由北京建筑大学联合节能减排与城乡可持续发展省部共建协同创新中心、中国建筑节能协会、北京市应对气候变化研究及人才培养基地等一批重点科研单位、行业协会及天普集团、北京建工环境修复股份有限公司、泛华集团等龙头企业共同发起成立。

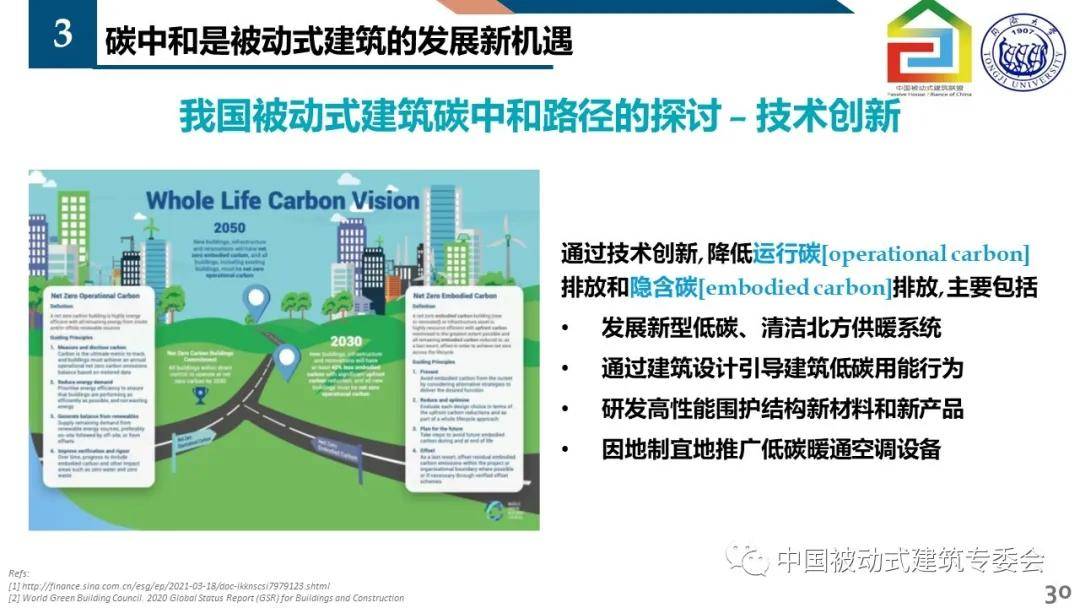

北京建筑大学党委书记姜泽廷介绍,实现碳中和是我们共同的责任。当前,全球建筑行业碳排放约占总量的40%,实现碳中和,绿色建筑势在必行。成立这个中心就是要把绿色建筑相关的关键技术研究工作做在前面,为实现碳中和和碳达峰作出北建大应有的贡献。

他表示,中心成立后,将重点建设碳中和技术资源库、专家资源库、特色项目资源库,以基础设施建设和重大科技任务建设为基础,以人才团队建设为助力,以建筑产业园区建设为接口,以建筑产业联盟为载体,围绕以“绿色城市”建设为核心的碳中和技术创新,中心拟布局建筑、交通、环境和管理四大碳中和技术研发方向。

面向未来,姜泽廷谈到,中心将结合学校城市规划、建设、管理等学科优势,重点聚焦发展绿色建筑、提升建筑节能水平、降低建筑能耗等方向开展研究工作,发挥学校在建筑领域的研究积累,在建筑行业可再生能源利用、提高建筑碳汇能力等方面进行攻关,并坚持产学研贯通原则碳中和,希望研究成果能够落地,既促进人才培养,又助力产业转化。

他称,今后,该中心将致力于解决绿色低碳原创技术产业化和人才、平台共享机制等问题,合作各方将充分发挥各自优势碳中和,推动绿色低碳科研成果高效转化为创新生产力,在建设碳中和示范园区、探索创新研发中心建设模式、构建产学研融合机制等方面加强合作,培育创新型的企业和潜力企业,催生一批发展潜力大、带动作用强的创新型产业集聚,推动区域相关产业协同创新水平进一步提升,为促进碳中和领域的政产学研用一体化建设及降碳行动、北京绿色城市建设作出应有的贡献。

论坛上,欧洲科学院院士赵旭东、清华大学气候变化与可持续发展研究院常务副院长李政、华北电力大学教授巨星、中国科学院兰州化学物理研究所研究员李跃辉等围绕气候变化与碳达峰碳中和、储热/光伏热与建筑碳中和、蓝色经济与碳中和及资源回收等主题分享了研究成果和最新思考。(完)