41只FOF基金发行结束规模已超1700亿布局FOF产品

中新经纬9月19日电 (高铂宁)近期,将一揽子基金产品作为组合进行投资的FOF基金颇受投资者关注。FOF(Fund of Fund)也就是基金中基金,通过持有其他证券投资基金而间接持有证券资产。

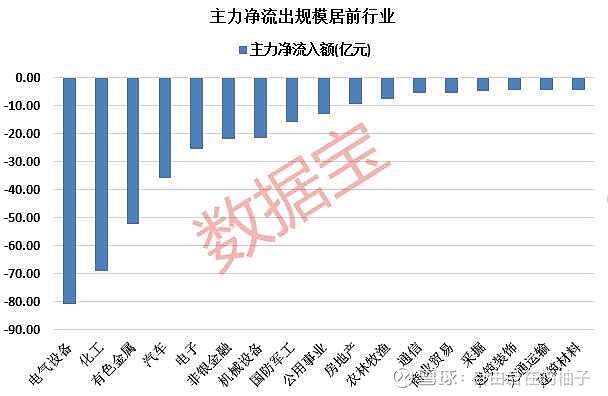

进入2021年,随着A股走出震荡行情,市场对于二度分散投资风险的FOF基金给出了更高的认可度。据统计,截至9月18日,今年已有57只FOF开始发行,已发行结束的41只FOF的发行份额达到635亿元,和2020年同期数据相比,FOF新发基金的数量和发行份额均有明显增长。

FOF基金规模已超1700亿

对于FOF基金发行火热的原因,华夏基金资产配置部总监许利明告诉中新经纬,中国居民资产配置的重心正从房产向资本市场转移,而随着居民资产配置比例中的基金资产占比上升,风险承受能力相对下降,投资确定性高的FOF基金更容易受到投资者认同。“大部分投资者最大的期望并不是在某一年里,自己的基金收益率超过100%,而是不希望在市场表现尚可的年份里,自己的基金亏损超过20%。”

在居民资产配置结构调整的背景下,到2021年6月,公募FOF的规模达到1719.57亿元,与2020年年末的1040.73亿元相比增长了65%,其中超过50亿元规模的FOF共有9只。

9月10日,华泰保兴稳健配置三个月持有期混合型FOF募集未满足备案条件,成为2021年首只发行失败的FOF基金。尽管有新基发行失败,基金公司布局FOF产品的热情不减,在本周(9月13至17日)发行的40只新基金中,有7只是FOF基金。

投资风险二次分散

和普通基金相比,FOF究竟有哪些优势?许利明认为,之所以有越来越多的非专业投资者选择FOF基金,与基金投资情况逐渐复杂有关。“股票市场有两大特点,一是市场波动大,二是不同股票之间差异大。过去几年,投资者逐渐认识到‘炒股不如买基’。”许利明解释道。

然而,如今基金的种类也越来越多,风险收益特征差异较大,基金之间的表现也拉开了差距。“以2021年为例,年内以来收益率最高的基金已经接近100%,而收益率最低的基金,亏损则超过了20%。投资者如果不能准确把握基金的风格特征以及基金经理的能力圈,则基金投资也很难有理想的效果。”

此外,普通基金也无法解决择时问题,那些“上车”节奏有误的投资者并不能真正享受收益。许利明指出,过去二十多年的时间里,基金发行最火爆的时间点往往对应着股市的相对高位,而股市低迷的时候,基金的发行也十分清淡。因此,对于错过了最佳配置时机的投资者而言,“过去的明星基金已经成为过去,而投资者无法预知哪一只基金是下一只明星基金。”

总之,对于非专业投资者,无论是择股还是择基,都仍有较大挑战,往往难以找到与自己风险偏好相一致的品种。FOF基金则可以提供另一种解法。许利明表示,通过深入研究各个基金的特征,FOF基金对各个基金进行有目标的选择并不断优化,以实现投资风险的二次分散,对投资的波动进行二次平滑,可以实现更低的收益波动、更确定的收益目标,因而实现更高的风险收益比。

为长期投资创造条件

中国资本市场已经运行了超过30年的时间,但是多数投资者并未做到长期投资,许多投资理论家因此批评普通投资者不理性。许利明表示,他并不同意这种关于长期投资的迷思。他认为,长期投资意味着投资者试错机会减少、机会成本上升,而普通投资者之所以难以实现长期持有,是因为在标的资产确定性不足的情况下,人们很难“孤注一掷”。唯有当标的资产具有足够强的确定性,投资者才能放心去长期投资,否则,不进行盲目的“长期投资”恰恰是一种理性的选择。

许利明提到了两只走向大不相同的股票,“除了贵州茅台,股市同样不乏乐视网这样的公司。我们不能后验地假设‘长期投资’者手里拿的都是二三十年前的贵州茅台;相应地,我们也不可以假设,现在这个时间点上继续‘长期投资’贵州茅台还是对的。”他也为投资者列出两个可量化的数据为例:“如果一笔投资,第一年的收益率是100%,第二年的收益率是-20%,则该笔投资两年的收益率是60%。而另一笔投资第一年的收益率是40%,第二年的收益率也是40%,则它两年的总收益率是96%。”两相对比基金规模,投资收益确定性对投资复利的影响可见一斑。

那么,如何提高投资收益确定性,以解决投资者不肯长期投资的问题?FOF基金就可以为投资者提供一个相对稳定的资产类别。以2021年为例,FOF基金实现正收益的概率超过了95%。通过二次分散风险,即使是亏损的FOF基金,其亏损的幅度也远远小于亏损较高的普通公募基金。另一方面,许利明也表示基金规模,在降低投资风险、提升投资确定性的同时,FOF基金也降低了潜在的高收益率,因此即使是收益率最高的FOF基金,其收益率也无法达到普通基金的水平。

“双重”管理费是否成障碍?

值得注意的是,除了相对较低的收益率,FOF基金的未来发展道路上仍存挑战。市场认知度不足就是一个普遍问题。由于FOF投资的基金要收取管理费,FOF本身也要收取管理费,部分投资者因此产生顾虑。

据了解,FOF基金的具体的费率结构与其他公募基金基本一致,包括申购费、管理费、赎回费等;当FOF基金投资本公司管理的其他基金时,该部分资产在母基金层面不再计提管理费。

至于FOF基金本身收取的管理费,许利明表示,FOF基金经理的工作不只是进行简单的基金组合,还要深入研究各个基金的特征,对各个基金进行有目标的选择并不断优化。

以许利明负责管理的华夏养老目标日期2040混合型FOF为例,该基金在成立三年来总的超额收益率达到了35%以上,平均每年的超额收益率超过10%,超额收益率比大部分股票型基金都要高,而波动率比大部分股票型基金都要低。这样看来,FOF所收取的管理费可以理解为投资者为减小波动率、提高投资收益确定性而付的费用。

对标外国市场 FOF潜力待挖掘

随着FOF基金受到越来越多投资者的关注,机构对其布局也在加速,本周(9月13日至17日)共有7只公募FOF基金发行。这密集发行的一周也将FOF基金的总数提升到57只。

目前,FOF基金在公募基金中占比仍较低。据中国证券投资基金业协会发布的公募基金规模最新数据,截至2021年7月底,中国公募基金资产管理规模合计为23.54万亿元,公募基金数量合计为8481只;截至2021年6月,公募FOF的规模达到1719.57亿。照此计算,FOF基金规模占比不到1%,仍属萌芽阶段。

不过,参照美国资本市场数据,中国公募FOF市场未来的潜力十分可观。1985年,美国先锋基金推出世界上首只FOF基金。经过三十多年的发展,到2020年末,据中信证券研报数据,美国FOF基金规模超2.8万亿美元,在共同基金中规模占比达12%,且这一比例还在逐年提升。相比之下,中国的FOF基金在基金资产规模中占比还有极大提升空间。(中新经纬APP)