◎ 文 《法人》杂志全媒体记者 李夏

▲资料图片

将闲置资金交给专业机构打理,期望获取更高收益,想必是投资者们的共同目的。投资大军中,除了年轻群体之外,不乏年过半百的中老年人。如果投资失利或遭遇爆雷,面临的局面往往就是血本无归或养老金付之东流。从2019年开始,“阜兴系”三百亿私募产品爆雷,之后风光一时的“永柏系”现兑付危机,近年来发生的私募基金乱象,让不少投资者心有余悸。

近日,《法人》记者走访天津、河北等地私募,从多名投资者处了解投资经历背后所产生的后果和影响。据记者了解,投资案例中的常见模式是项目所属金融集团出现资金链断裂,旗下运作的私募基金逾期未能兑付,而这些项目或基金的购买时间,往往连一年都不到。

人去楼空,投资者怎么办

68岁的刘宗萍是天津滨海区一名企业退休工人。2019年2月,经朋友介绍,她和爱人花费一百多万元,投资了诺信金融集团旗下的一个众筹式精铜制品项目以及一个私募基金。这笔钱是他们家里为数不多的存款,本以为未来会赚钱,现实却给了她狠狠一记耳光。“从去年1月开始,两个项目都不能正常兑付了。给业务员打电话关机,去公司发现人去楼空。”11月18日,刘宗萍在接受记者采访时说。

受害者不止刘宗萍一人。78岁的曹瑞生向记者介绍,2016年,他开始接触上述私募基金。当时看过公司经营执照等相关证件,又是朋友介绍的项目,觉得比较可信,因此自己共投资了130万元。如今,已是血本无归。 “其实,这家公司从2018年至2019年间,陆续搬了3次办公场所。我当时感觉有些蹊跷,但业务员搪塞我说,所租大厦物业要求公司长租,无奈才搬家。不久之后,就传来公司爆雷的消息。”曹瑞生至今悔不当初。

“家里所有积蓄被卷走了,一家人日子过得非常艰辛。”曹瑞生告诉记者,“诺信金融集团的项目运作公司每年都举行一到两次公司介绍会,我们投资的精铜制品项目被宣扬‘产品稳妥又赚钱’。没想到,到头来却是一场空。”

“听说之前一直精准兑付,因此他们发布的金融产品对大家具有较强吸引力。”上述私募基金项目中的另一位投资者对记者说。他手中的投资合同原件显示,该基金为中永诺信华富投资基金(北京)管理有限公司旗下的项目。

众筹销售 涉嫌“非吸”

2020年11月20日,天津市警方通报称,已对天津中永诺信投资管理有限公司涉嫌非法吸收公众存款案立案侦查,后经侦查发现悦心亿彩、悦心亿笙、江苏艺圈儿、上海汇通金鼎、北京诺信汇鑫等公司与中永诺信存在关联。天津市公安局已组织成立专案组集中开展案件侦办,同时报请公安部在全国多个省市部署对涉案关联公司开展集中打击。通报还称,专案组已对45名犯罪嫌疑人采取强制措施,冻结扣押涉案资金260余万元,查封房产4套,查封土地3.2万平方米。

公开信息显示,中永诺信是一家以“诺信”为品牌的企业集群,公司创立于2013年,主要经营范围为非证券业务的投资管理、咨询等。目前仍处于存续状态。企业文化为“实体投资为本、合规经营是根”,致力于成为国际领先的战略投资与实业发展的综合产业集群。该公司历史上共发行了40余只私募基金产品,还发行过定向委托投资、收益权转让等投资门槛比较低的产品(5万元、10万元起点)。

据一名投资人介绍,2018年下半年,中永诺信公司金融产品全部转型为实物众筹形式,产品投资逻辑为“以公司投资的实体产业为支撑,以货权或者物权为标的”。投资者在购买时可以选择物权或货权,也可以选择让渡物权货权,从而获取销售利润(收益)。“由于属于团购+预售模式,众筹协议实质是商品买卖协议,兼具比较强的金融属性,作为众筹产品销售。”

上述投资人还提到,中永诺信公司的投资运作逻辑中非常重要的一环在香港资本市场。其宣称香港资本市场公司有5家壳公司,公司的投资逻辑是“在国内一级市场做实体项目,以公司所投项目方的强大背景及其营收能力为依托,通过众筹理财产品的销售,为项目方带来实质性资金流水,为项目方今后上市营造比较好的财务数据和现金流”。

上述基金项目的多名投资者还称,中永诺信在对外宣传材料中,以上海国浩律师事务所提供的法律咨询备忘录,宣称其所有众筹产品完全合法合规,让投资人和业务员放心大胆地购买。然而,2020年1月13日起,中永诺信及关联公司以疫情为由停止兑付私募,多名投资人意识到项目可能出现问题。据了解,中永诺信以众筹产品或基金形式筹集的资金涉及100多亿元。

▲11 月 18 日,诺信金融位于天津滨海新区的一个项目点大门紧锁 李夏/摄

天眼查信息显示,今年7月12日,该公司曾因未公示年度报告而出现经营异常。11月8日,该公司又因登记经营场所无法联系,再次被列入新增经营异常名录。

实控人“跑路”,大概率被追刑责

近年来,爆雷基金项目各不相同,但爆雷路径颇为相似。

2018年6月底,上海“阜兴系”私募基金爆雷,阜兴实业实控人失联,集团旗下4家私募基金管理人产品陆续违约、无法兑付,牵涉投资人近万名,涉及基金托管人包括平安银行、光大银行、上海银行等近10家金融机构。“阜兴系”私募违约事件涉及金额巨大,而浙江和上海是受害投资者最为集中的区域。

投资人张华对记者说,“2018年5月购买的产品,6月实控人就失联了,没多久即停止兑付。”另一位投资人殷明称,他所购买的私募基金共有五期,总融资额达到14.97亿元,平摊到每个投资人上,每人“包揽”三四百万元,现在都打了水漂。

今年11月22日,上海市二中院对阜兴集团非法集资系列案集中公开宣判。判决被告阜兴集团犯集资诈骗罪判处罚金20亿元,犯操纵证券市场罪判处罚金人民币1亿元,决定执行罚金21亿元。对阜兴系二代“掌门人”朱一栋决定执行无期徒刑,剥夺政治权利终身,并处罚金人民币1500万元。

2019年的“永柏系”兑付危机中,不少人投资的基金项目也因无法赎回出现危机。投资人高影子告诉记者,从2016年到2017年间,她和家人总共投资一百余万元购买了3支股权投资基金,均为地产类项目基金。但从2018年8月开始,3支基金产品先后出现到期无法赎回状况。“当时,像我这样血本无归的投资者,全国各地有上千名。”高影子说。

面对频频爆雷的私募基金,11月22日,专注经济犯罪辩护的北京京师律师事务所律师罗龙平对记者表示,当私募基金兑付危机发生时,最怕的就是实控人“跑路”。而对实控人来说,“跑路”意味着自身将面临更大的刑事风险。

罗龙平谈到,中国对私募基金非法集资案件的处理一般是在私募基金出现兑付困难和投资者报案时,司法机关才介入处理。对于合法合规的基金来说,即使出现投资失误给投资者造成损失,也属于正常的商业风险,但仍应引起重视,因为一旦酿成群体性事件,影响社会的和谐稳定,基金管理人仍然有被追究非法吸收公众存款罪的潜在风险。而对于本身在募集和运作过程中存在诸多违法违规的基金管理人, 一旦出现投资者报案情况,被追究刑事责任就成为大概率事情。

罗龙平表示,相关司法解释中有“非法吸收或者变相吸收公众存款,主要用于正常生产经营活动,能够及时清退所吸收资金,可以免予刑事处罚;情节显著轻微的,不作为犯罪处理”这一免责条款,建议基金管理人及时与投资者进行谈判,有效处置、盘活现有资产,及时清退所吸收的资金,尽量和投资人达成和解协议。在不能达成和解方案的情况下,主动到公安机关说明情况,及时向司法机关汇报,并尽其所能赔偿部分损失,尽量避免刑事风险,或为后期刑事辩护工作打好基础。

监管趋严,数千家私募注销

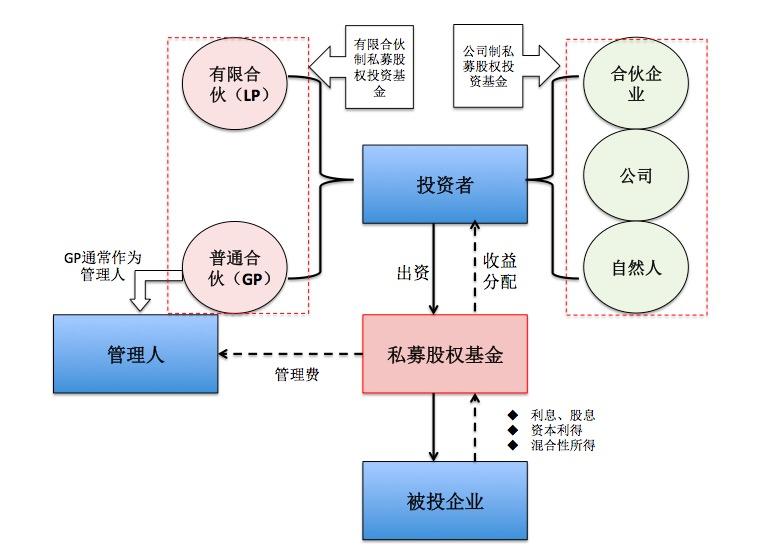

2013年至今,在经济下行和内外形势压力下,私募基金行业规模逆势增长,截至2020年年底,已登记管理人2.46万家,已备案私募基金9.68万只,管理规模15.97万亿元。不过,在快速发展的同时,也伴随着各种乱象,包括公开或者变相公开募集资金、规避合格投资者要求、不履行登记备案义务、错综复杂的集团化运作、资金池运作、利益输送、自融自担等,甚至出现侵占、挪用基金财产、非法集资等严重侵害投资者利益的违法违规行为,行业风险逐步显现。一波又一波的私募基金爆雷潮出现,倒逼监管趋严。

今年1月8日,证监会还发布《关于加强私募投资基金监管的若干规定》(以下简称“规定”)。规定共十四条,形成了私募基金管理人及从业人员等主体的“十不得”禁止性要求。其中,规定要求规范私募基金管理人名称、经营范围,并实行新老划断;优化对集团化私募基金管理人监管,实现扶优限劣;该规定进一步重申私募基金应当向合格投资者非公开募集;规定还明确了私募基金财产投资要求;以及进一步强化了私募基金管理人及从业人员等主体规范要求,规范开展关联交易。

规定的发布,对于贯彻落实有关防范化解私募基金行业风险具有重要作用,将进一步引导私募基金行业树立底线意识、合规意识,对于优化私募基金行业生态具有积极意义。

记者查询中国证券投资基金业协会网站发现,截至12月2日,今年已有1158家私募基金注销。仅过去的11月,就有138家私募基金注销。

(本文刊载于《法人》杂志2021年12月总第214期一线调查栏目)

END

|编审: 崔晓林 |责 编:王 茜