日元遭遇暴跌“避风港”地位被削弱日元兑美元汇率仍走低

日元遭遇暴跌,而它作为“避风港”的地位也在一定程度上被削弱。

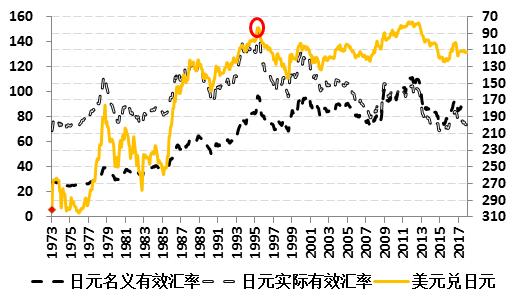

3月28日,日元兑美元汇率仍在走低。截至发稿,日元汇率已跌至1美元兑124日元。近一段时间以来,日元汇率不断下探,更在上周二(3月22日)的外汇市场上创下2016年以来的新低。

中国社会科学院世界经济与政治研究所国际投资研究室助理研究员周学智在接受21世纪经济报道记者采访时表示,导致日元贬值的最根本原因是日本经济增长乏力,“日元的贬值虽然在某种程度上能够拉动出口,但源于大宗商品价格上涨所带来的负面影响或许会更加凸显。”

日元贬值的状况仍在持续。而当前,让日本政府头疼的还有国内高通胀的问题。3月28日,为了抑制利率的上升,日本央行实施以指定收益率无限制购入国债。对此,周学智向记者表示,日本通过购债进一步压制利率的举措无疑将进一步促使日元的暴跌。

美元兑日元或将触及130

继上周美元兑日元突破121关口后,连日来,外汇市场上日元继续贬值。有分析指出,日元加速下跌的导火索或是美联储主席鲍威尔透露美联储必须“迅速”采取行动,遏制过高的通胀日元,且升息幅度会大于通常水平。

“美联储此前曾多次表示加息后开始缩表,正因为有了这样的预期,美元走强,导致日元出现贬值。”周学智向记者表示,这只是导致日元贬值的其中一个原因,而最根本的因素在于日本在负利率政策下经济复苏程度未如预期。

疫情之下,虽然日本曾释放出多轮经济刺激措施,但对推动日本经济重回轨道的作用始终有限。

3月9日,日本内阁府公布数据,去年四季度的GDP同比增长为4.6%,远低于最初估值5.4%。数据还显示,占国内经济产值超过一半的个人消费环比增幅,从初步统计时的2.7%下调至2.4%。此外,企业设备投资环比增幅由0.4%下调至0.3%。从这些数据可以看出,日本的经济恢复持续疲软,复苏势头也落后于全球主要国家。

在这种情况下,周学智认为,日本所保持的宽松货币政策只能短期缓解日本的经济困境,但经济的结构性问题,即由老龄化、少子化所引致的国内消费低迷依旧无法被解决,“这恰恰是日元贬值的根本原因。”

除了美联储加息以及日本所实施的宽松货币政策,国家发改委宏观经济研究院研究员、中国驻日大使馆前一等秘书崔成认为,触发日元贬值的关键因素是俄乌紧张局势的持续。具体而言,是因能源进口金额扩大所产生的经常收支逆差。

中金公司的数据显示,今年1月日本的经常收支约为1.2万亿日元的逆差,为统计开始以来的第二高的经常收支逆差,主要原因来自于能源进口金额的扩大。伴随经常收支的逆差化压力的增大,日元的贬值力量也将有所增强。

日本瑞穗银行的首席市场经济学家唐镰大辅认为,“日本的经常项目赤字趋于长期化,有可能陷入日元贬值的恶性循环。”

多种因素的推动下,加上美联储接下来的多次加息预期,周学智认为日元大概率还会继续下探。“我认为在今年下半年,美元兑日元很有可能会突破130。”他向记者说道。

“避险资产”为何失灵?

日元的持续贬值,最直接影响将是日本国内进口商品的价格进一步走高。

受地缘局势持续影响,“大宗商品之王”原油价格飙涨,直接拉动下游商品价格激增。除了原油以外,包括金属、谷物等在内的资源价格也广泛上涨,推高进口成本。“高热不退”的资源价格,无疑会让资源匮乏的日本雪上加霜。

据日本央行公布的数据显示,2月企业商品物价指数同比上涨9.3%,涨幅创出石油危机产生影响的1980年12月以来的最高水平。有预测认为,日本企业间商品物价指数在今年春季或突破10%。包括汽油在内的石油和煤炭产品,钢铁、电力、城市燃气和自来水等引致的通货膨胀浪潮,正波及更广泛的产品。常年处于通缩状态,日本如今算是尝到了高通胀逼近的压力。

但另一方面,日本央行总裁黑田东彦强调,日元贬值将有利于推高日本企业的出口业绩。若从这个角度看,出口业绩的增加能否抵消因能源价格飙涨而起的输入性通胀呢?

“因地缘局势升温而来的能源供应紧张,以及国际大宗商品价格大幅上涨,给日本带来了较大的输入性通胀压力,而且这是无法通过出口抵消的。”崔成表示。

对此,周学智也持相近的观点。他认为,出口在日本的GDP中占比有限,反而是国内消费占据主导,因此输入性通胀的成本并不能通过出口被完全转移。

如今日元的持续贬值,在一定程度上让它失去“避险资产”的光环。据了解,无论是2008年雷曼危机后,还是2011年东日本大地震后,日元汇率都表现强势且稳定,一度处于1美元兑70至80日元的高位。因此一直以来,外界都认为日元有一定的避险属性。

崔成向记者表示日元,日本的制造业发达,处于国际产业链上游,且产品科技含量高,因此在国内外市场相对稳定的情况下,日元成为国际避险货币是必然的。但同时他表示,日本又是一个能源和基础原材料主要依靠进口的国家,在全球能源价格暴涨,乃至出现能源危机的情况下,所受冲击将很大。因此他认为,“在这种情况下,日元很难成为避险货币。”

当前,日元的持续走低不仅削弱其避险属性,还将给日本的经济带来更多的不确定性。“日本并没有能够有效对冲全球大宗商品价格暴涨及能源短缺的政策手段,若地缘局势持续,经济将遭受明显的负面冲击。”崔成说。

与此同时,日本国内的通胀难以缓解,且在经济增速明显弱于全球主要国家的情况下,周学智预测,“日元的贬值很有可能会导致资本外流。从中长期来看,日本还有可能会陷入‘滞胀’的风险。”