随着美联储等各国央行收紧货币政策以对抗通胀,当前的全球债券市场已然面临崩盘。

美债市场遭遇疯狂抛售

本周四,彭博全球债券综合指数(政府和企业债务总回报率的衡量基准)已从2021年1月的高点下跌11%债市,创有记录以来的最大回撤,超过2008年金融危机期间10.8%的跌幅。从市值来看,缩水幅度接近2.6万亿美元,同样高于2008年的2万亿美元。

短期美债的走势更加可怕,在过去3个星期里,2年期美债收益率有两天单日涨超17个基点,如此大的幅度在2009年以来只出现过3次。如今2年期美债收益率的水平也暗示着,市场认为美联储在今年接下来的每次会议都会加息。

市场抛售行为导致短期美债市场上出现了大量的空头头寸,从下图可以看到,2年期美债的回购利率已跌至低于交付失败(Fail charge)所需罚息利率(-2.75%)的水平,这表明有人宁愿亏钱都要做空。对此,Curvature公司分析师Scott Skyrm表示:

“一些公司有内部规则债市,要求回购市场的交易员不管利率是多少都要做空美债。”

注:交易员通过回购市场来做空美债,回购利率显示为负值,其绝对值越大,暗示市场的做空压力越强。

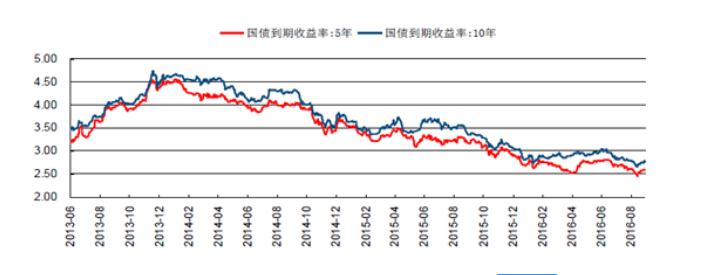

因此,随着大量空头的积累,2年期美债收益率被持续推高。目前高盛甚至预计,2年期美债收益率会在下一季度达到2.6%,并导致2年期与10年期的美债收益率曲线出现倒挂。

虽然本周三债券市场的大幅恐慌抛售已有所缓解,但全球通胀压力的上升正在加剧人们对全球经济的担忧。对于投资者而言,通胀的上升意味着持有市场债券乃至政府债券的吸引力都正在减弱,因为这些债券的久期很高,即估值对利率的变化非常敏感。

Maybank Securites Pte固定收益研究主管Winson Phoon表示:

“当把久期风险纳入考虑当中,那么美债的避险属性就被削弱了。”

这对在货币宽松政策利好下持续多年盈利的基金经理们而言是一个打击。鉴于退休人员通常严重依赖固收投资,经济衰退还对不断扩大的老年人口群体构成了特别威胁。

新加坡银行固收研究主管Todd Schubert表示:

“固定收益的阻力仍然很大。投资者将需要重新调整投资回报预期,并灵活利用市场错位。”

信用风险可能会给收益率带来进一步上行压力

尽管借贷成本有望大幅上升,但在通胀急剧飙升的影响下,债券投资回报有被进一步抑制的风险。

俄乌冲突后大宗商品价格等飙升可能会使债券投资的前景恶化。公司债特别容易受到滞胀加剧所带来威胁,因为经济增长放缓也会增加信用风险。

高盛分析师阿曼达·莱南(Amanda Lynam)周二表示,由于稳健的资产负债表和可控的债务到期时间表,美国和欧洲的公司将避免违约。但她认为,如果地缘政治紧张局势越拖越久,那么欧元计价市场的风险会更大。

与此同时,尽管越来越多的投资者认为投资股市将有助于对冲通胀,但全球股市今年的跌幅还是达到了6%之多。2022年固收和股票市场的回落正在颠覆投资者对传统的60/40投资组合的认知,这一投资比例原本是旨在通过更稳定的债券现金流来平衡风险较高的股票市场带来的任何损失。

全球债务市场的崩盘提醒投资者需参考美联储在2018年的紧缩周期,尽管当年全球债券指数全年仅下跌1.2%。但与四年前不同的是,现在价格压力更大,全球供应链陷入困境。

对于新兴亚洲而言,经济增长停滞和通胀加速的威胁增加了收益率的上行风险。

高级亚洲利率策略师Jennifer Kusuma表示:

“我们可能会继续看到收益率面临上行压力,因为我们预计一些亚洲经济体将在今年下半年开始收紧货币政策。”

有人认为债市抛售快要结束了?

彭博市场评论员Ven Ram却认为,考虑到债市交易员对美联储激进加息的预期已经来到了最后一轮定价,美债收益率可能要到顶了。

根据Ram的计算,本季度2年期美债收益率飙升了约145个基点,从历史上的相关性来看,这相当于美联储加息205个基点。目前,美联储的点阵图预计今明两年大约加息10次,这表明2年期美债收益率可能会在2.51%见顶,并稳定在2.18%-2.26%的区间内。

而如果出现异常情况,比如市场认为美联储可能会像1994年那样紧缩,2年期美债收益率的峰值可能会高于2.51%的水平。

当时,从1994年到1995年初,艾伦·格林斯潘领导下的美联储将利率从3%提高到6%,实现了经济“软着陆”。美联储“大鹰王”布拉德本周在被问及美联储应该采取多快的行动时也表示,1994年的紧缩周期或取消宽松周期可能是最好的类比。

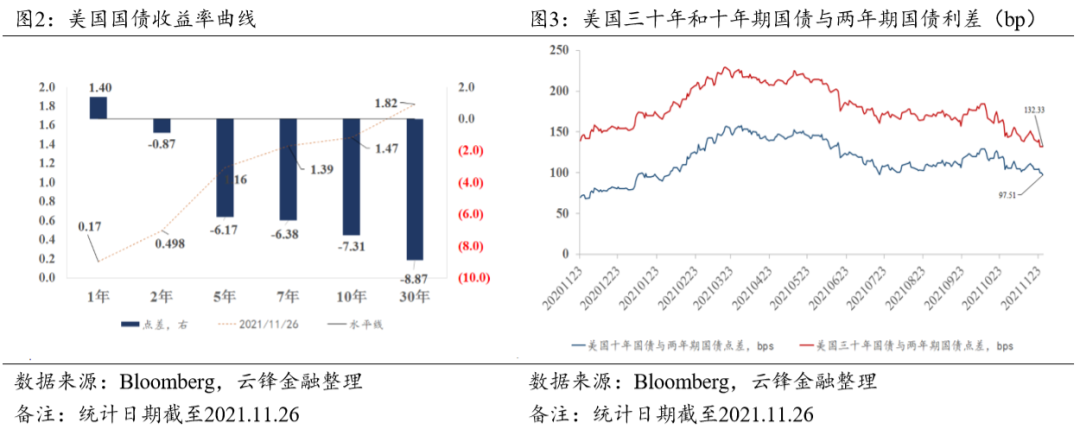

换句话说,这将意味着市场定价预计的加息幅度将比美联储预想的要多。而早在去年11月,2年期美债收益率还在0.42%的时候,Ram就曾警告过,根据当时的点阵图,收益率有突破1.75%的风险。

如今,随着美联储点阵图预期进一步上调,2年期美债收益率早已超过了这一水平。而鲍威尔本周也表示,如果数据需要美联储做出回应,美联储愿意5月加息50个基点,这番讲话也进一步推高了收益率。

不过,Ram指出,在美债市场如此大规模的超卖和抛售之后,随后出现的获利了结将引发市场资金流向的急剧逆转。在这种情况下,创纪录的空头挤压将与获利了结一起出现。另一方面,俄乌危机仍在继续,市场存在系统性风险,一旦爆发则可能会减缓美联储的行动并导致美债收益率大幅下降。

总的来说,Ram认为,短期国债的抛售可能意味着最近几个月以来美债市场波动的最后一站。